оформление лизинга в бухгалтерском учете

Операции по договору лизинга в бухгалтерском учете

Лизинг: особенности, влияющие на бухучет

Лизинг — это вариант отношений, имеющих место при аренде имущества. Выделяют такие его особенности:

Суммы, фигурирующие в договоре лизинга, могут быть выражены в валюте, и тогда в бухгалтерском учете лизинг в расчетах будет показываться с использованием курсовой разницы.

Расчеты по договору могут вестись с использованием авансовых платежей, причем график может предусматривать ежемесячный зачет определенной их суммы в счет оплаты текущего месячного платежа.

ВНИМАНИЕ! С 1 января 2022 г. обязательны к применению ФСБУ 25/2018 «Бухгалтерский учет аренды», ФСБУ 6/2020 «Основные средства», ФСБУ 26/2020 «Капитальные вложения». С этой же даты утрачивает силу ПБУ 6/01. Начать применять Стандарты можно и раньше, закрепив нормы стандартов в учетной политике предприятия.

Как организации перейти на учет аренды (лизинга) по ФСБУ 25/2018, узнайте в КонсультантПлюс. Если у вас нет доступа к системе К+, получите пробный демо-доступ. Это бесплатно.

Учет у лизингодателя

Бухгалтерский учет лизинга для лизингодателя довольно прост, но зависит от того, на чьем балансе отражено имущество.

Стоимость объекта лизинга формируется в обычном для приобретаемых основных средств порядке с включением в нее всех расходов по покупке (п. 8 ПБУ 6/01, утвержденного приказом Минфина России от 30.03.2001 № 26н):

Дт 08 Кт 60, 66 (67), 76.

Готовый к передаче лизингополучателю объект отражают проводкой

Если условия договора лизинга гласят, что имущество остается учтенным в балансе лизингодателя, то на протяжении всего срока действия договора оно будет показываться у него на счете 03 с изменением внутри этого счета в части аналитики (готовый или уже переданный объект). Ежемесячно начисляемые согласно графику, приложенному к договору, лизинговые платежи будут формировать доход лизингодателя:

А текущие прямые расходы будут образовывать себестоимость продаж:

Доход будет уменьшаться на суммы:

Когда объект лизинга учитывают в балансе лизингополучателя, лизингодатель исключает его из своего баланса, показывая стоимость передаваемого имущества как расходы грядущих периодов:

и одновременно отражает его за балансом:

Доход по договору, равный общей величине платежей по нему, показывается как доход предстоящих периодов:

Начисление дохода в сумме ежемесячного платежа, предусмотренного договором, отражается проводкой

Из дохода выделяется НДС:

Сумма соответствующих доходу прямых расходов уменьшает сумму, учтенную как расходы грядущих периодов:

Учитываются сформированные за месяц накладные расходы:

При поступлении платежа по договору независимо от варианта, используемого для учета имущества, его сумма будет уменьшать долг лизингополучателя, отраженный на счете 62:

О том, выгодно ли становиться лизингодателем, работая на УСН, читайте в статье «Учет платежей по лизингу при УСН доходы минус расходы».

Как лизингодателю отражать досрочный выкуп предмета лизинга в бухгалтерском и налоговом учете, подробно разъяснили эксперты КонсультантПлюс. Получите бесплатный демо-доступ к системе К+ и переходите в Готовое решение, чтобы узнать все подробности данной процедуры.

Учет у лизингополучателя

Для лизингополучателя порядок бухгалтерского учета лизинга также определяется тем, в чьем балансе учтен его предмет. Процесс расчетов с лизингодателем обычно отражают на счете 76.

Когда объект лизинга учитывают в балансе лизингодателя, у лизингополучателя его в полной сумме платежей, предусмотренных договором, показывают за балансом:

Ежемесячно в сумме, указанной в графике платежей, начисляется лизинговый платеж с выделением из его суммы НДС:

Дт 20 (23, 25, 26, 44) Кт 76,

Уплату этого платежа отражают проводкой

Если предмет лизинга учитывает лизингополучатель, то он показывает его у себя в балансе как будущее основное средство в полной сумме платежей, предусмотренных договором, с выделением НДС:

где 76 дог — субсчет отражения долга по договору лизинга.

После ввода в эксплуатацию объект отразится в основных средствах, но с обособленным учетом в их аналитике:

Ежемесячно будет происходить начисление амортизации:

Дт 20 (23, 25, 26, 44) Кт 02.

И также ежемесячно будет отражаться сумма лизингового платежа согласно графику, прилагаемому к договору лизинга, с уменьшением за счет него общей величины долга по договору:

Дт 76 дог Кт 76лиз,

76 дог — субсчет отражения долга по договору лизинга;

76 лиз — субсчет отражения расчетов по лизинговым платежам.

Одновременно часть НДС, приходящуюся на лизинговый платеж, при наличии счета-фактуры можно предъявить к вычету:

Об особенностях оформления счетов-фактур при лизинге читайте в материале «Разъяснены правила выставления счета-фактуры при лизинге».

Оплата платежа отразится в проводке

где 76 лиз — субсчет отражения расчетов по лизинговым платежам.

Выкуп объекта лизинга

Когда договор предусматривает по его завершении переход права собственности на объект лизинга к лизингополучателю, то в договоре помимо лизинговых платежей указывают величину стоимости выкупа имущества, по которой оно будет продано лизингополучателю.

При учете объекта в балансе лизингодателя у него это отразится в проводках:

Когда имущество учитывают у лизингополучателя, лизингодатель покажет доход по продаже с начислением с него НДС без отражения в расходах остаточной стоимости объекта:

Одновременно им будет сделана проводка по забалансовому счету:

Лизингополучатель отразит выкупленное имущество в составе своих капвложений по стоимости приобретения с выделением НДС с выкупной стоимости и затем в собственных основных средствах:

Если учет велся в балансе лизингополучателя, то последней проводкой будет осуществлено увеличение стоимости взятого в лизинг имущества. В аналитике по счетам 01 и 02 его нужно будет перевести в состав собственного имущества.

При учете в балансе лизингодателя объект одновременно будет удален с забалансового счета лизингополучателя:

Возврат лизингового имущества

Возврат объекта лизингодателю по завершении договора лизинга или досрочно при учете имущества в его балансе у него отразится проводками внутри аналитики счета 03: из состава переданных в аренду он перейдет в разряд готовых к этому, если планируется его и далее отдавать в лизинг. Возможно дальнейшее использование сдававшегося в лизинг объекта в составе собственных основных средств лизингодателя:

Одновременно произойдут соответствующие изменения и в аналитике учета начисленной по объекту амортизации внутри счета 02.

Лизингополучатель в этой ситуации возвращение объекта отразит на забалансовом счете:

Объект, учтенный в балансе лизингополучателя, будет возвращен либо по нулевой (если расчеты по договору полностью завершены), либо по остаточной стоимости (если возврат происходит досрочно). У лизингополучателя это отразится как:

Одновременно лизингополучатель покажет выбытие с забалансового счета:

Лизингополучатель, учитывавший объект на своем балансе, возврат отразит как:

где 76 дог — субсчет отражения долга по договору лизинга.

При применении нелинейного способа амортизации, а также при несоответствии ее суммы величине месячных лизинговых платежей при досрочном возврате у лизингополучателя может образоваться прочий расход или доход, необходимый для закрытия задолженности по расчетам:

где 76 дог — субсчет отражения долга по договору лизинга.

Итоги

Бухучет операций при договоре лизинга имеет свои особенности, связанные не только с особым характером этого договора, но и с тем, в чьем балансе отражается предмет лизинга. При этом на всем протяжении срока действия договора этот предмет остается в собственности у лизингодателя.

Как лизингополучателю перейти на ФСБУ 25/2018 в «1С:Бухгалтерии 8»

Лизинг: нормативное регулирование

Аренде, в том числе финансовой аренде (лизингу), посвящена отдельная глава 34 ГК РФ. Чем отличаются аренда и лизинг с точки зрения гражданского законодательства, см. в статье «Аренда и лизинг: понятия и различия».

В настоящее время лизинг помимо Гражданского кодекса РФ регулируется:

Федеральным законом от 29.10.1998 № 164-ФЗ «О финансовой аренде (лизинге)»;

приказом Минфина России от 17.02.1997 № 15 «Об отражении в бухгалтерском учете операций по договору лизинга» (с 01.01.2022 данный документ утрачивает силу в соответствии с приказом Минфина России от 25.04.2019 № 199);

рядом статей в главах 21, 25, 26.2 НК РФ.

С 01.01.2022 обязателен к применению Федеральный стандарт бухгалтерского учета ФСБУ 25/2018 «Бухгалтерский учет аренды» (утв. приказом Минфина России от 16.10.2018 № 208н), но по желанию организация может применять новый стандарт досрочно.

Минфин России в Информационном сообщении от 25.01.2019 № ИС-учет-15 прокомментировал основные новации ФСБУ 25/2018. В частности, финансовое ведомство обратило внимание на то, что порядок бухгалтерского учета (БУ) объектов у одной стороны договора аренды (лизинга) не зависит от порядка учета у другой стороны этого же договора. Каждая сторона договора аренды (лизинга) организует и ведет бухгалтерский учет соответствующих объектов самостоятельно в порядке, установленном ФСБУ 25/2018.

При этом по правилам главы 25 НК РФ предмет лизинга может учитываться по-разному у лизингодателя и лизингополучателя в зависимости от того, кто ведет налоговый учет (НУ) такого имущества.

Учет лизинговых операций у лизингополучателя в «1С:Бухгалтерии 8»

Учет лизинговых операций у лизингополучателя в «1С:Бухгалтерии 8» был поддержан достаточно давно. Именно на основе данного функционала и был разработан вариант учета «сложной» аренды (в том числе лизинга) по ФСБУ 25/2018, который построен на использовании документов, аналогичных документам, применяемым ранее для учета лизинга. Для обобщения информации о расчетах по договорам аренды (лизинга) в программе предназначен счет учета 76.07 «Расчеты по аренде». К счету 76.07 открыты субсчета:

76.07.1 «Арендные обязательства»;

76.07.2 «Задолженность по арендным платежам» (ранее этот счет назывался «Задолженность по лизинговым платежам»). Налоговый учет поддерживается только для этого субсчета;

76.07.9 «НДС по арендным обязательствам».

Для обобщения информации об арендованном имуществе (о предмете лизинга) используются счета учета:

01.03 «Арендованное имущество»;

01.К «Корректировка стоимости арендованного имущества»;

02.03 «Амортизация арендованного имущества».

Для целей НУ назначение счетов 01.03 и 02.03 не поменялось.

Счет 01.К предназначен для налогового учета неамортизируемой части стоимости основных средств (ОС) организации, находящихся в аренде.

Особенности перехода на ФСБУ 25/2018 у лизингополучателя

Упрощенный порядок перехода на ФСБУ 25/2018 поддерживается в «1С:Бухгалтерии 8».

Таким образом, лизингополучателю для перехода на ФСБУ 25/2018 в упрощенном порядке потребуется определить:

справедливую стоимость ППА;

приведенную стоимость обязательства по аренде.

Определение справедливой стоимости пока не является привычной в практике российского бухгалтерского учета и поэтому вызывает много вопросов. Справедливая стоимость определяется по правилам МСФО и требует профессионального суждения бухгалтера.

При определении справедливой стоимости можно воспользоваться рекомендацией БМЦ от 17.12.2018 № Р-97/2018-КпР «Первое применение ФСБУ 25». Согласно указанной рекомендации, справедливая стоимость ППА на дату начала применения ФСБУ 25/2018 принимается равной:

Как правило, договор лизинга предусматривает переход права собственности на предмет лизинга, поэтому за справедливую стоимость ППА можно принять справедливую стоимость предмета лизинга.

Теперь о том, как определить приведенную стоимость остающихся не уплаченными арендных платежей. Автоматический расчет приведенной стоимости (дисконтирование) и заполнение графика платежей доступны только в «1С:Бухгалтерии 8 КОРП». Но арендатор (лизингополучатель), относящийся к экономическим субъектам, которые вправе применять упрощенные способы ведения бухгалтерского учета, включая упрощенную бухгалтерскую (финансовую) отчетность, может не применять дисконтирование. Таким субъектам (например, малым предприятиям, не подпадающим под обязательный аудит) можно оценивать обязательство по аренде как сумму номинальных величин будущих арендных (лизинговых) платежей (п. 14 ФСБУ 25/2018).

Для досрочного перехода на ФСБУ 25/2018 в настройках учетной политики переключатель ФСБУ 25 «Бухгалтерский учет аренды» применяется следует установить в положение Досрочно, с 2021 года.

Переход на ФСБУ 25/2018, если предмет лизинга учитывался у лизингополучателя

Рассмотрим пример бухгалтерского и налогового учета (БУ и НУ) лизинговых операций у лизингополучателя при досрочном переходе на ФСБУ 25/2018, когда предмет лизинга учитывался на балансе лизингополучателя.

Пример 1

Операции 2020 года

Таким образом, до перехода на ФСБУ 25/2018 предмет лизинга учитывался как основное средство, а не как право пользования активом.

В налоговом учете лизинговые платежи за пользование лизинговым имуществом, учитываемым на балансе лизингополучателя, относятся к прочим расходам, связанным с производством и (или) реализацией, за вычетом сумм амортизации, начисленным по этому основному средству (пп. 10 п. 1 ст. 264 НК РФ). Предмет лизинга учитывается в составе амортизируемого имущества по сумме расходов лизингодателя на приобретение, сооружение, доставку, изготовление и доведение до состояния, в котором объект пригоден для использования (п. 1 ст. 257 НК РФ, п. 10 ст. 258 НК РФ).

По условиям Примера 1 стоимость предмета лизинга в налоговом учете составила 2 500 тыс. руб.

С сентября по декабрь 2020 года (в течение 4 месяцев) с помощью документа Услуги лизинга в учете отражались ежемесячные лизинговые платежи в сумме 360 тыс. руб. в месяц (в т. ч. НДС 20 %).

Также с сентября 2020 года выполнялись ежемесячные регламентные операции, входящие в обработку Закрытие месяца: Амортизация и износ основных средств и Признание в НУ лизинговых платежей.

Ежемесячная амортизация автомобиля в 2020 году составляла:

Расходы по лизинговым платежам корреспондируют со счетом 01.К. По мере признания лизинговых платежей отраженная по дебету счета 01.К сумма списывается до полного погашения. Затем в рассматриваемом Примере 1 по дебету счета 01.К образовывается отрицательный дебетовый остаток. На сумму, отраженную по дебету счета 01.К, корректируется остаточная стоимость предмета лизинга в налоговом учете.

Лизинговые операции у лизингополучателя на конец декабря 2020 года:

Переход на ФСБУ 25/2018 с 2021 года

Для перехода на ФСБУ 25/2018 в упрощенном порядке лизингополучателю необходимо ввести остатки по договору лизинга, переходящему на 2021 год.

Во-первых, необходимо определить справедливую стоимость ППА. По условиям Примера 1 договор лизинга предполагает переход права собственности на грузовой автомобиль к лизингополучателю. Предположим, лизингополучатель воспользовался Рекомендацией № Р-97 и определил справедливую стоимость ППА как справедливую стоимость автомобиля на 01.01.2021, равную 1 700 тыс. руб.

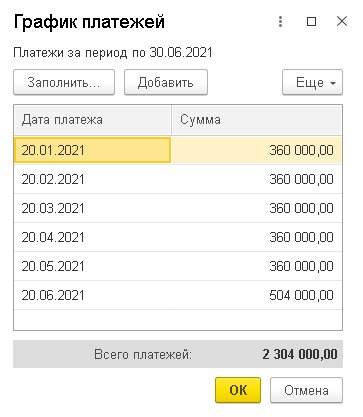

Во-вторых, для автоматического расчета приведенной стоимости обязательств по аренде сначала следует определить номинальную сумму остающихся не уплаченными лизинговых платежей. По условиям Примера 1 лизинговые платежи за период с января по июнь 2021 года с учетом выкупной стоимости составляют 2 304 тыс. руб., в том числе НДС 20 % (360 тыс. руб. х 6 мес. + 144 тыс. руб.).

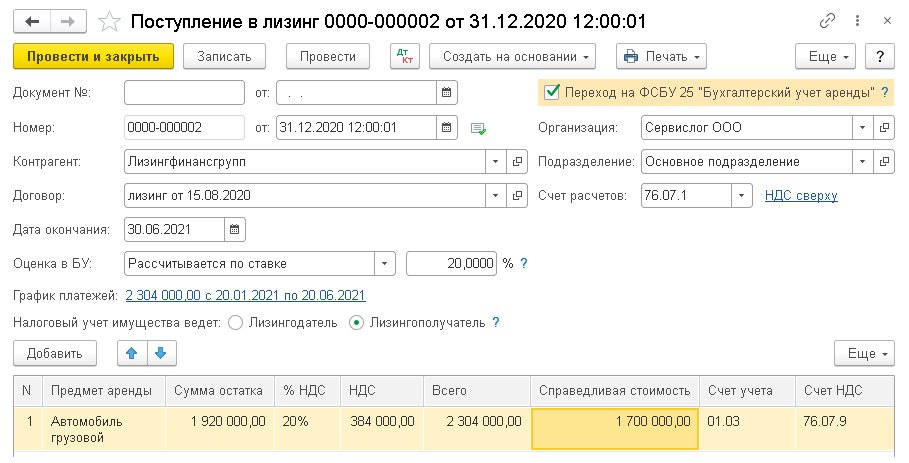

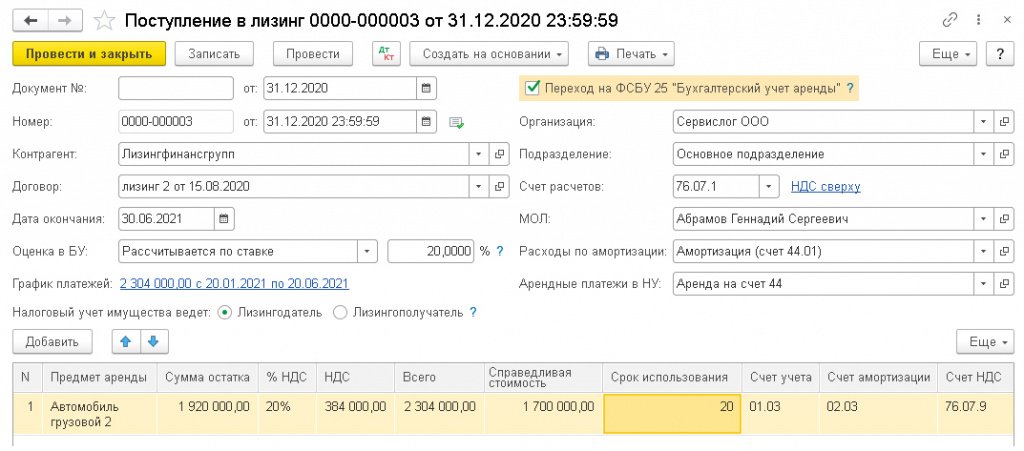

Для ввода остатков по договору лизинга, переходящему на 2021 год, следует создать документ Поступление в лизинг от 31.12.2020 (рис. 1).

Рис. 1. Переход на ФСБУ 25/2018

Программа «понимает», что введен документ, датированный концом года, предшествующего 2021 году, то есть году, с которого будет применяться новый стандарт. Поэтому в правой верхней части шапки документа появляется установленный по умолчанию флаг Переход на ФСБУ 25 «Бухгалтерский учет аренды».

В шапке документа следует указать контрагента-лизингододателя, договор с ним и дату окончания договора. Переключатель Налоговый учет имущества ведет следует установить в положение Лизингополучатель.

В «1С:Бухгалтерии 8 КОРП» потребуется указать способ оценки приведенной стоимости обязательства по аренде (Рассчитывается по ставке), процентную ставку (20 %) и заполнить график оставшихся платежей (рис. 2).

Рис. 2. График оставшихся платежей по договору

В табличной части документа в поле Предмет аренды следует указать предмет лизинга, выбрав его из справочника Основные средства (в 2020 году грузовой автомобиль был принят к бухгалтерскому учету в качестве объекта ОС, поэтому запись в справочнике уже имеется).

Сумма, рассчитанная в поле Всего (2 304 тыс. руб.), должна соответствовать итоговой сумме графика платежей, указанной в строке Всего платежей.

Счета учета в документе Поступление в лизинг устанавливаются по умолчанию.

Из документа по кнопке Печать доступна Справка-расчет начисления процентных расходов, которая иллюстрирует порядок расчета приведенной стоимости обязательства и общую сумму процентных расходов (рис. 3).

Рис. 3. Справка-расчет процентных расходов

Проанализируем показатели, указанные в графах 1-5 первой табличной части Справки-расчета начисления процентных расходов. В графе 1 указана оставшаяся сумма платежей по договору без НДС (1 920 тыс. руб.), которая соответствует номинальной стоимости обязательства по аренде (графа 3), поскольку на 01.01.2021 авансовые платежи предусмотрены не были (графа 2). В графе 5 документа указана приведенная стоимость остатка обязательства по аренде, рассчитанная путем дисконтирования графика будущих платежей по ставке 20 % (1 827 тыс. руб.).

Величина начисляемых процентов определяется как произведение обязательства по аренде на начало периода и процентной ставки. Проценты начисляются на дату лизингового платежа и на конец месяца (п. 19 ФСБУ 25/2018). Результаты расчета процентных расходов отражаются во второй табличной части Справки-расчета начисления процентных расходов.

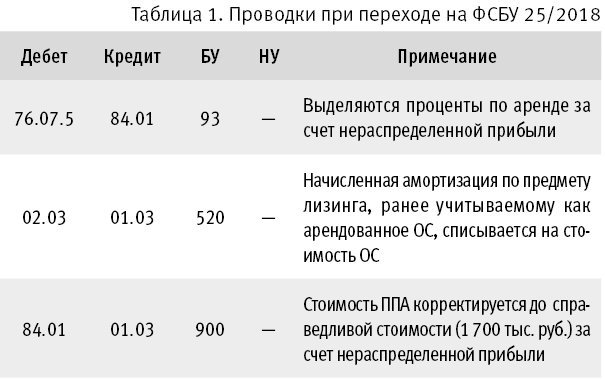

Таким образом, номинальная стоимость обязательства по аренде в размере 1 920 тыс. руб. без учета НДС разделяется на две части:

на приведенную стоимость обязательства по аренде (1 827 тыс. руб.);

на сумму процентов по аренде (93 тыс. руб.).

При проведении документа Переход на ФСБУ 25 формируются проводки только в бухгалтерском учете (таблица 1).

Таблица 1. Проводки при переходе на ФСБУ 25/2018

Лизинговые операции после перехода на ФСБУ 25/2018

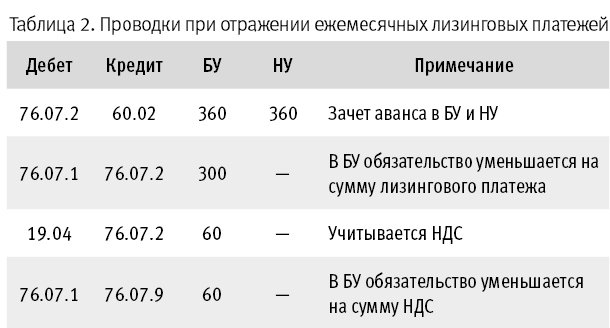

С января 2021 года с помощью документа Услуги лизинга в учете продолжают отражаться ежемесячные лизинговые платежи в сумме 360 тыс. руб. в месяц (в т. ч. НДС 20 %). Проводки, сформированные при проведении документа Услуги лизинга, приведены в таблице 2.

Таблица 2. Проводки при отражении ежемесячных лизинговых платежей

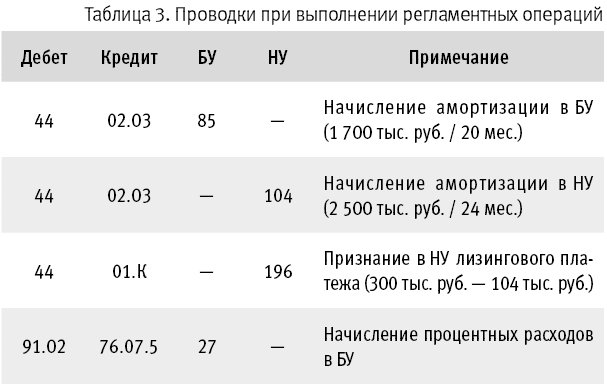

В конце января при выполнении ежемесячных регламентных операций: Амортизация и износ основных средств, Признание в НУ арендных платежей и Начисление процентных расходов в бухгалтерском и налоговом учете отражается признание расходов. Проводки приведены в таблице 3.

Таблица 3. Проводки при выполнении регламентных операций

Детальный расчет расходов в БУ и НУ приведен в справках-расчетах:

Признание расходов по ОС, поступившим в аренду;

Начисление процентных расходов.

Переход на ФСБУ 25/2018, если предмет лизинга учитывался у лизингодателя

Изменим условия Примера 1 и рассмотрим, как отражаются лизинговые операции у лизингополучателя при досрочном переходе на ФСБУ 25/2018, если предмет лизинга учитывался на балансе лизингодателя.

Пример 2

Операции 2020 года

По условиям Примера 2 предмет лизинга учитывается на балансе лизингодателя, поэтому в 2020 году автомобиль был учтен на забалансовом счете 001 «Арендованные основные средства» в сумме договора без учета НДС (3 120 тыс. руб.).

С сентября по декабрь 2020 года (в течение 4 месяцев) с помощью документа поступления услуг лизингополучатель отражал в учете ежемесячные лизинговые платежи в сумме 360 тыс. руб. в месяц (в т.ч. НДС 20 %).

Обязательство по аренде в учете лизингополучателя не отражалось.

Переход на ФСБУ 25/2018 с 2021 года

Для ввода остатков по договору лизинга, переходящему на 2021 год, следует создать документ Поступление в лизинг от 31.12.2020 (рис. 4).

Рис. 4. Переход на ФСБУ 25/2018

В шапке документа автоматически устанавливается флаг Переход на ФСБУ 25 «Бухгалтерский учет аренды».

Переключатель Налоговый учет имущества ведет следует установить в положение Лизингодатель.

Остальные поля в шапке документа, в том числе порядок оценки обязательства в бухгалтерском учете, заполнение графика платежей, а также счета учета расходов по амортизации в бухгалтерском учете и признанию лизинговых платежей в налоговом учете, заполняются аналогично Примеру 1.

В табличной части документа в поле Предмет аренды следует указать новое ППА. Предварительно его следует добавить в справочник Основные средства по кнопке + прямо из формы документа.

В поле Срок использования следует вручную указать оставшийся срок полезного использования предмета лизинга (20 месяцев).

Остальные поля в табличной части документа заполняются аналогично Примеру 1.

Справка-расчет начисления процентных расходов, которая иллюстрирует порядок расчета приведенной стоимости обязательства и общую сумму процентных расходов, не будет отличаться от справки, приведенной на рисунке 3, сформированной по условиям Примера 1.

При проведении документа Поступление в лизинг от 31.12.2020 формируются только записи регистров подсистемы учета основных средств.

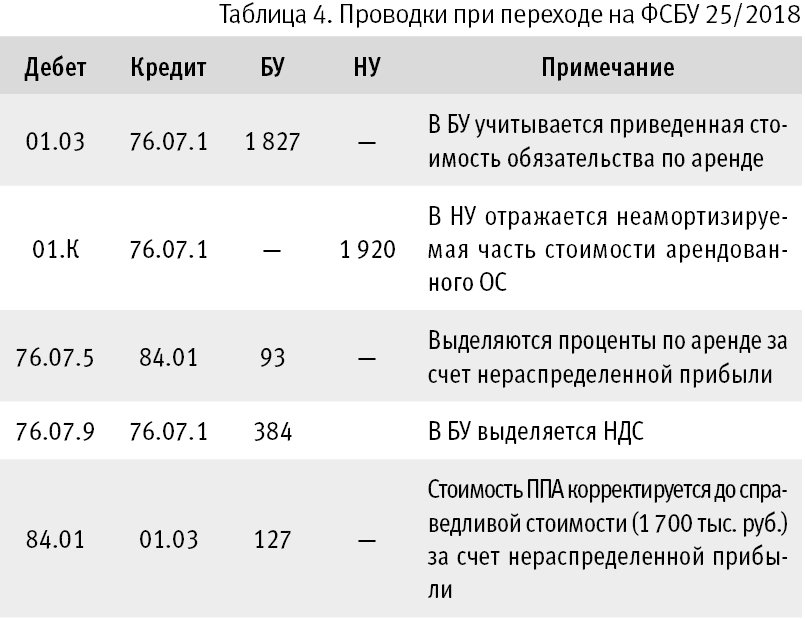

При проведении документа Переход на ФСБУ 25 за декабрь 2020 года формируются проводки (таблица 4).

Таблица 4. Проводки при переходе на ФСБУ 25/2018

При переходе на ФСБУ 25/2018 новый объект ППА стоимостью 1 700 тыс. руб. учитывается на балансе организации. Поэтому предмет лизинга следует списать с забалансового счета 001 с помощью документа Операция.

Лизинговые операции после перехода на НА ФСБУ 25/2018

С января 2021 года ежемесячные лизинговые платежи в сумме 360 тыс. руб. в месяц (в т. ч. НДС 20 %) должны отражаться с помощью документа Услуги лизинга. Проводки, сформированные при проведении документа Услуги лизинга, не отличаются от Примера 1 и приведены в таблице 2.

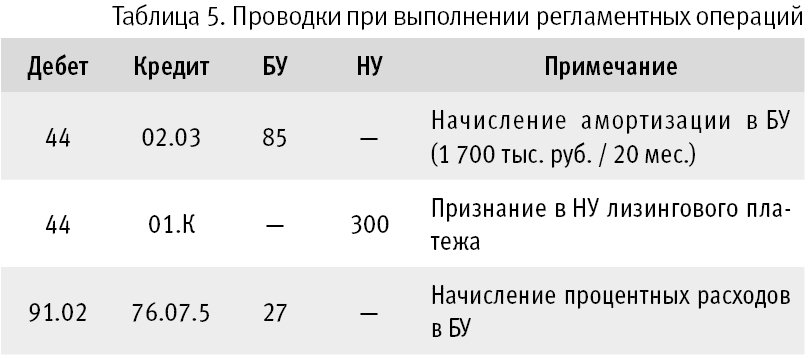

В конце января при выполнении ежемесячных регламентных операций Амортизация и износ основных средств, Признание в НУ арендных платежей и Начисление процентных расходов в бухгалтерском и налоговом учете отражается признание расходов. Проводки приведены в таблице 5.

Таблица 5. Проводки при выполнении регламентных операций

По условиям Примеров 1 и 2 операции по начислению лизинговых платежей, а также регламентные операции Амортизация и износ основных средств и Признание в НУ арендных платежей отражаются в учете лизингополучателя с февраля по май 2021 года включительно. А регламентная операция Начисление процентных расходов отражается в учете лизингополучателя с февраля по июнь включительно.

В июне лизингополучатель отражает переход права собственности на грузовой автомобиль с помощью документа Выкуп предметов лизинга. Операции по выкупу предметов лизинга, в том числе досрочный выкуп, рассмотрим в одной из следующих статей.