перевод долга по выплате дивидендов

Перевод долга по выплате дивидендов

Программа разработана совместно с АО «Сбербанк-АСТ». Слушателям, успешно освоившим программу, выдаются удостоверения установленного образца.

В бухгалтерском учете зачет взаимных требований по начисленным дивидендам в счет задолженности по займу (числится на счете 76) проводится в части дивидендов с учетом НДФЛ или за минусом НДФЛ (например, сумма займа 100 тыс. руб., начислены дивиденды 100 тыс. руб.)?

По данному вопросу мы придерживаемся следующей позиции:

Взаимозачет отражается на счетах бухгалтерского учета в полном размере погашенного обязательства 100 000 руб. без уменьшения обязательства по дивидендам на сумму НДФЛ.

Ни на момент начисления дивидендов, ни на дату проведения зачета операция по удержанию НДФЛ с этого дохода в бухгалтерском учете не отражается.

К сведению:

1) Данный ответ выражает мнение экспертов, которое может отличаться от мнения других специалистов*(6), а также позиции контролирующих органов.

2) В силу ст. 2 НК РФ, п.п. 1, 3 ст. 2 ГК РФ к налоговым отношениям гражданское законодательство по общему правилу не применяется, а гражданские правоотношения, в свою очередь, не регулируются налоговым законодательством. Соответственно, уплата тех или иных налогов, в том числе НДФЛ, определяется налоговым законодательством, тогда как в рамках отношений между сторонами следует руководствоваться законодательством гражданским.

При этом стороны свободны в заключении договора, а условия договора по общему правилу определяются по усмотрению сторон (ст.ст. 421, 424 ГК РФ).

Согласно п. 3 ст. 307 ГК РФ общие положения об обязательствах применимы в т.ч. к требованиям, возникшим из корпоративных отношений.

Ответ подготовил:

Эксперт службы Правового консалтинга ГАРАНТ

Лазарева Ирина

Ответ прошел контроль качества

Материал подготовлен на основе индивидуальной письменной консультации, оказанной в рамках услуги Правовой консалтинг.

Дивиденды выплачивать через займ опасно

Одна из самых безопасных до настоящего времени схем выплаты дивидендов через выдачу владельцу или директору компании займа, стала опасной.

Займ взаимозависимому лицу не противоречит ни гражданскому, ни налоговому законодательству. По российским законам предпринимателю не запрещено брать займы у аффилированных компаний и распоряжаться деньгами по своему усмотрению.

Когда возникает НДФЛ при выдаче займа

Если работник получает от компании займ, у него возникает материальная выгода, если он уплачивает проценты за пользование денежными средствами по ставке, которая ниже 2/3 ставки рефинансирования по займам, выданным в рублях или 9% годовых, по займам, выданным в валюте.

Если работник получил беспроцентный займ, материальная выгода возникает до тех пор, пока заемщик пользуется предоставленным займом. Если спустя какое-то время компания прощает долг работнику, например, оформив соглашение о прощении долга, у него появляется налогооблагаемый доход в виде материальной выгоды. И этот доход облагается НДФЛ.

В соответствии с п. 1 ст. 210 НК РФ все доходы физлица, полученные им как в денежной, так и в натуральной форме, а также доходы в виде материальной выгоды облагают НДФЛ.

С суммы прощенного долга нужно заплатить НДФЛ по ставке 13%.

Страховые взносы с суммы прощенного долга не платятся

Доходы, полученные работников в виде выплат и вознаграждений в рамках трудовых отношений и по гражданско-правовым договорам, облагают страховыми взносами.

Если выплаты работнику не являются оплатой его труда, они не облагаются страховыми взносами. Поэтому займ не подпадает под выплаты, с которых нужно уплачивать страховые взносы.

Выплата дивидендов путем предоставления займа

С суммы, выплаченной работнику в качестве займа не нужно платить взносы. А НДФЛ возникает только в случае прощения займа или при установлении в договоре займа процента за пользование займом ниже ставки рефинансирования (ключевой ставки) ЦБ РФ.

В результате, работник, который получил займ, избавлен от необходимости платить с этой суммы страховые взносы. А НДФЛ может быть «размазан» на длительный период минимальными суммами. И заплатить НДФЛ придется только в случае прощения долга.

Такая схема очень популярна при выплате дивидендов. Сегодня, правильнее сказать, была популярна.

Определение Верховного Суда №307-ЭС19-5113 от 9 апреля 2019 года дает налоговикам возможность любой займ переквалифицировать в доход работника.

Суть дела по переквалификации займа в дивиденды

Налоговики провели выездную проверку, в результате которой выявили предоставление займа взаимозависимому лицу. ИФНС было принято решение о начислении на сумму займа НДФЛ и наложении штрафных санкций.

ИП обратился в суд с просьбой признать недействительным решение ИФНС о привлечении его к ответственности за совершение налогового правонарушения в части доначисления НДФЛ и пеней. А также, в части привлечения к ответственности, предусмотренной ст. 122 и ст. 119 НК РФ за непредставление налоговой декларации по НДФЛ в виде штрафа.

По мнению налоговой инспекции, ИП, являясь одновременно учредителем нескольких ООО, по заключенным с ними договорам займа, фактически получал доходы, подлежащие правовой квалификации как дивиденды. Инспекция пришла к выводу, что предприниматель необоснованно получил налоговую выгоду. Кроме этого ИП вменили и то, что он учитывал спорные операции на основании формально оформленных договоров займа с подконтрольными ему организациями. А сами договора займа не имели экономического смысла.

Суд встал на сторону налоговой инспекции и признал, что представленные доказательства (по совокупности) позволяют расценить денежные средства, полученные от предпринимателем, как дивиденды, а вовсе не займ.

Суд также признал обоснованным вывод инспекции, что в рассматриваемой ситуации реальные действия предпринимателя не были связаны с осуществлением им хозяйственной деятельности, а были направлены на создание схемы, позволяющей выводить денежные средства на его лицевые счета, преимущественно открытые за границей, с целью последующего владения ими в личных целях и без какого-либо намерения возвратить деньги в хозяйственный оборот организаций.

Возможные штрафы из-за переквалификации займа в дивиденды

Ваши риски могут обойтись в следующую сумму:

Мы пишем полезные статьи, чтобы помочь вам разобраться в сложных проблемах бухучета, переводим сложные документы «с чиновничьего на русский». Вы можете помочь нам в этом. Это легко.

*Нажимая кнопку отплатить вы совершаете добровольное пожертвование

ВС РФ счел, что долг по дивидендам нельзя приравнять к долгам перед независимыми кредиторами

Таким стал итог рассмотрения в судебной коллегии по экономическим спорам (СКЭС) ВС РФ спора между конкурсным управляющим АО «Центральное конструкторское бюро нефтеаппаратуры» (ЦКБН) и «Газпромом». Последний с 2015 года централизует деятельность в области проектирования в ООО «Газпром проектирование». В отношении ЦКБН, где у «Газпрома», согласно данным аналитической системы «СПАРК-Интерфакс», лишь 50% акций, был избран путь консолидации через банкротство.

Конфликт разгорелся из-за условий погашения долга бюро перед «Газпромом» по дивидендам за 2003-2014 годы в размере 13,2 млн рублей. В феврале 2016 года компании подписали соглашение, по которому ЦКБН обязалось восемью платежами по 1,65 млн рублей погасить долг до конца 2017 года, но полностью обязательства оно не исполнило.

Еще до истечения этого срока, в начале марта 2017 года, было возбуждено дело о несостоятельности бюро по заявлению ООО «Тюменьнефтегазпроект», а 20 октября того же года бюро было признано банкротом.

Денег на удовлетворение требований «Газпрома» при таком исходе бы не хватило, следует из данных управляющего на конец 2018 года, опубликованных на «Федресурсе» (Единый федеральный реестр сведений о банкротстве). На тот момент в реестре были 472,38 млн рублей, и управляющий прогнозировал, что требования кредиторов третьей очереди будут удовлетворены лишь на 24,5%.

Суды трех инстанций с аргументами управляющего не согласились. Наоборот, они поддержали «Газпром» и включили его требования на 4,95 млн рублей в список текущих.

Однако СКЭС ВС РФ сочла, что долг по дивидендам должен погашаться лишь после выплат независимым кредиторам должника. Требование связано с участием кредитора в уставном капитале должника, а потому не является требованием конкурсного кредитора, объяснила коллегия.

Перевод долга по выплате дивидендов

Программа разработана совместно с АО «Сбербанк-АСТ». Слушателям, успешно освоившим программу, выдаются удостоверения установленного образца.

На общем собрании акционеров принято решение о начислении дивидендов по акциям. Предприятие применяет общую систему налогообложения. Акционеров 37 человек, все акционеры являются физическими лицами. Перечисления произведены частями: на личный расчетный счет в банке и общей суммой через почту по реестру.

Каков порядок бухгалтерского учета?

Каков порядок заполнения налоговой декларации по налогу на прибыль при выплате дивидендов? Каков порядок перечисления НДФЛ и отражения сумм НДФЛ в отчетности?

По данному вопросу мы придерживаемся следующей позиции:

Направление чистой прибыли на выплату дивидендов в бухгалтерском учете отражается на дату принятия решения о выплате (объявлении) дивидендов. Отражение операций в бухгалтерском учете изложено ниже.

При выплате дивидендов АО должно перечислить в бюджет суммы НДФЛ не позднее одного месяца с даты выплаты денежных средств.

Выплаченные дивиденды, полученные акционерами, отражаются в форме 6-НДФЛ.

У организации появится обязанность заполнить Приложение N 2 при подаче налоговой декларации по налогу на прибыль за 2019 год.

Обоснование позиции:

Бухгалтерский учет

НДФЛ

К сведению:

Справку о доходах по форме 2-НДФЛ в отношении дивидендов заполняют и представляют в ИФНС только общества с ограниченной ответственностью. Акционерные общества и иные лица, признаваемые налоговыми агентами в соответствии со ст. 226.1 НК РФ, сведения о доходах физлиц от операций с ценными бумагами и выплат по ним (купоны, дивиденды по акциям российских организаций) отражают в Приложении N 2 к налоговой декларации по налогу на прибыль (п. 4 ст. 230 НК РФ, письма ФНС России от 26.06.2018 N БС-4-11/12266@, Минфина России от 29.01.2015 N 03-04-07/3263).

Отражение сведений о доходах физлиц по выплате дивидендов по акциям российских эмитентов

Ответ подготовил:

Эксперт службы Правового консалтинга ГАРАНТ

аудитор, член РСА Горностаев Вячеслав

Ответ прошел контроль качества

Материал подготовлен на основе индивидуальной письменной консультации, оказанной в рамках услуги Правовой консалтинг.

Переток денег внутри группы компаний: займ, вклад в УК или имущество, перевод долга и другие работающие методы

Многосубъектность же зачастую сталкивается с задачей перенаправления денег, скопившихся в одном секторе бизнеса (обычно низконалоговом), в другой (там где они фактически нужны): на пополнение оборотных средств, на покупку имущества и т.п. Учитывая, что это фактическое перекладывание денег из одного кармана в другой, логично чтобы оно не влекло налоговых обязательств у внешне самостоятельных налогоплательщиков.

И вообще в 80% клиентских компаний мы обнаруживаем, что деньги внутри бизнеса ходят плохо. Больше того, чем эффективнее бизнес оптимизирован, тем хуже ходят деньги. Не забывайте и о том, что накапливаемая «кредиторка» является сильным аргументом для назначения выездной налоговой проверки.

Между тем займы далеко не единственный способ внутреннего финансирования, для этого есть и другие инструменты, однако их использование требует учета отдельных нюансов. И мы с вами ими поделимся:

Для начала нужно определить исходные данные, влияющие на выбор конкретного инструмента безналогового движения денег или их комбинации. Предполагаемое финансирование осуществляется на возвратной или безвозвратной основе? Связаны ли инвестор и получатель средств «родственными» отношениями в разрезе корпоративного участия в уставном капитале друг друга? Возможно ли финансирование из чистой прибыли либо принципиально учесть переданные средства в расходах при налогообложении? Насколько допустима демонстрация во вне длительной дебиторской задолженности (если речь идет о займах), которая также может быть расценена контролирующими органами и банками как доказательство принадлежности субъектов к единой группе. Практические ситуации зачастую очень многогранны и многоаспектны и оказывают существенное влияние на выбор конкретного инструмента.

Вот базовые из них.

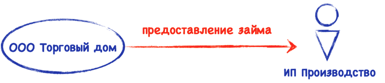

1. Предоставление денег по договору займа

Вы относительно беспрепятственно можете пользоваться договором займа, если в группе компаний из низконалоговых центров прибыли (розница на ЕНВД, хранитель активов на УСН) требуется переместить деньги в компанию с высокой скоростью оборота (закуп, например), а значит у заемщика не будет проблем с их возвратом и займы не «зависнут».

Что требуется: оформить договор займа, одобрить сделку (по критерию крупной или с заинтересованностью, если она подпадает под эти критерии).

Простота в оформлении. Проценты по займу в большинстве случаев уменьшают налогооблагаемую прибыль (ст. 269 НК РФ). Идеален для возвратного финансирования.

Займы должны возвращаться. Если все же возврат денег не предвидится, зависшая кредиторская задолженность может вызывать вопросы контролирующих органов, кредитующих банков.

Если же возврат денег невозможен, то механизмы безналогового финансирования могут быть следующими:

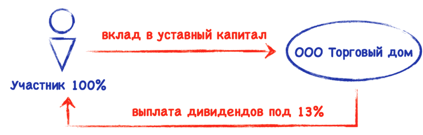

2. Вклад в уставный капитал/паевой фонд/складочный капитал

Это наиболее известный способ предоставления компании ее участниками любого имущества. Участник коммерческой организации (АО, ООО, Производственного кооператива (ПК), Хозяйственного партнерства (ХП), Полного товарищества (ПлТ)) может внести вклад в Уставный (и аналогичный ему для других форм компаний) капитал (УК), причем как на стадии создания организации, так и в процессе ее деятельности.

Вклад в уставный капитал коммерческой организации освобождается от налога на прибыль у получающей стороны (пп. 3 п. 1 ст. 251 НК).

1. При определении налоговой базы не учитываются следующие доходы:

3) в виде имущества, имущественных прав или неимущественных прав, имеющих денежную оценку, которые получены в виде взносов (вкладов) в уставный (складочный) капитал (фонд) организации (включая доход в виде превышения цены размещения акций (долей) над их номинальной стоимостью (первоначальным размером).

Дополнительные нюансы

Например, для оплаты доли в уставном капитале в ООО в 10 тысяч рублей участник вполне может внести 15 млн рублей. При этом величина номинальной стоимости его доли составит 10 000 рублей. Именно так и будет указано в ЕГРЮЛ. И данный взнос (в том числе, в части превышения реального размера вклада над номинальной стоимостью доли) не включается в налогооблагаемую базу принимающей стороны (пп. 3 п. 1 ст. 251 НК). Это не мы придумали, так написано в налоговом кодексе и это подтвердил суд.

Вклад в уставный капитал учитывается в составе расходов на приобретение доли в случае выхода участника из компании, продажи своей доли и т.п. Если есть понимание, что доля в последующем может быть отчуждена, либо организация будет официально ликвидирована, то финансирование такой компании лучше строить по пути вкладов в уставный капитал.

В случае, если собственник внес в УК общества вклад, превышающий номинальную стоимость его доли, полученный при продаже (выходе, ликвидации) доход также можно будет уменьшить на всю сумму реально понесенных расходов по приобретению доли, то есть в полном объеме.

Фактически безвозвратный способ финансирования.

Также это способ требует внесения изменений в ЕГРЮЛ в отношении новой величины уставного капитала с уплатой соответствующей гос. пошлины и визитом к нотариусу.

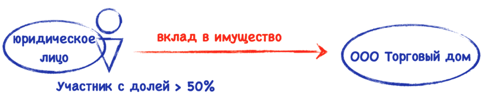

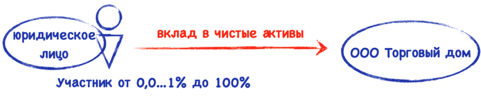

3. Вклад в имущество без увеличения уставного капитала

участие в уставном капитале получающей/передающей стороны.

предполагает безвозмездную передачу участником (акционером) своей компании неких благ (денежные средства, доли (акции) в других юридических лицах, недвижимое имущество и т.п.). При этом уставный капитал не увеличивается, номинальный размер долей участников не меняется, вносить изменения в ЕГРЮЛ не надо.

безвозвратный способ. Возможен не для всех организационно-правовых форм. Перечисленные средства нельзя учесть в составе расходов на приобретение доли при получении последующего дохода (при ее продаже, при выходе из общества или его ликвидации).

Если устав принимающей стороны не содержит исключений из общего правила, то вклад в имущество возможен только деньгами и только пропорционально всеми участниками (акционерами).

В Налоговом кодексе предусмотрены два льготных механизма, которые позволяют освобождать безвозмездные по своей сути вклады от налогообложения:

3.1. Взнос в имущество по пп. 11 п. 1 ст. 251 НК. Особенности:

Собственники компании должны оформить соответствующее решение о внесении вклада (вкладов) в имущество организации. Вклад в имущество могут осуществлять не все участники (или не пропорционально долям участия), если такая возможность закреплена в Уставе. Порядок принятия решения о внесении вкладов в имущество организации также может быть детально проработан в корпоративном договоре.

Плюсы и минусы данного способа очевидны: Подобный вклад может внести только один участник с долей более 50% (минус).

Величина уставного капитала не меняется (плюс), при этом величина доли финансирующей стороны так же не меняется (и плюс, и минус в зависимости от ситуации), как и не увеличиваются его официальные расходы на приобретение доли (минус).

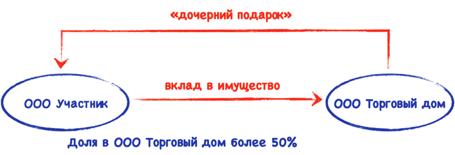

«Дочерний подарок»

«Экономические отношения между основным и дочерним обществами могут предполагать не только вложения основного общества в имущество дочернего на стадии его учреждения, но и на любой стадии его деятельности. Кроме того, экономическая целесообразность в отношениях дочернего и основного обществ может вызывать необходимость и обратной передачи имущества. При этом отсутствие прямого встречного предоставления является особенностью взаимоотношений основного и дочернего обществ, представляющих собой с экономической точки зрения единый хозяйствующий субъект».

Постановление Президиума Высшего Арбитражного Суда РФ.

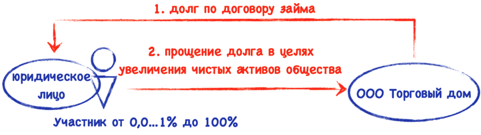

3.2. Вклад в имущество в целях увеличения чистых активов (ЧА) по пп. 3.4 п. 1 ст. 251 НК РФ.

Ключевой особенностью этого способа является отсутствие требования обязательной величины доли в уставном капитале, принадлежащей финансирующей стороне. При этом движение может быть только односторонним: в адрес компании. Принципиальное условие: осуществление вклада именно в целях увеличения чистых активов. Самое любопытное, что такой способ установлен только для хозяйственных товариществ и обществ, то есть невозможен в производственных кооперативах и хозяйственных партнерствах. Величина доли передающей стороны также не изменяется.

Взнос в имущество в целях увеличения ЧА является более удобным и универсальным, по сравнению с взносом в имущество по подп. 11 п. 1 ст. 251 Налогового кодекса РФ.

Важный нюанс: вкладом в целях увеличения чистых активов может быть не только передача имущества (включая деньги), но и освобождение получателя от исполнения ранее возникших обязательств. Например этим инструментом можно прекратить обязательства компании по займу перед ее участником. Для этого достаточно принять решение о прощении долга в целях увеличения чистых активов Общества.

1. При определении налоговой базы не учитываются следующие доходы:

3.4 в виде имущества, имущественных прав или неимущественных прав в размере их денежной оценки, которые переданы хозяйственному обществу или товариществу в целях увеличения чистых активов, в том числе путем формирования добавочного капитала и (или) фондов, соответствующими акционерами или участниками. Данное правило распространяется также на случаи увеличения чистых активов хозяйственного общества или товарищества с одновременным уменьшением либо прекращением обязательства хозяйственного общества или товарищества перед соответствующими акционерами или участниками, если такое увеличение чистых активов происходит в соответствии с положениями, предусмотренными законодательством Российской Федерации или положениями учредительных документов хозяйственного общества или товарищества, либо явилось следствием волеизъявления акционера или участника хозяйственного общества, товарищества, и на случаи восстановления в составе нераспределенной прибыли хозяйственного общества или товарищества невостребованных акционерами или участниками хозяйственного общества, товарищества дивидендов либо части распределенной прибыли хозяйственного общества или товарищества;

4. Реорганизация

Реорганизация юридического лица, особенно в форме выделения, является отличным способом безналоговой передачи имущества, в том числе и денежных средств. Однако, как правило, в своей практике этот все же непростой инструмент мы используем именно для передачи недвижимого имущества без налоговых последствий, нежели сугубо денежных средств. Если цель оправдывает средства, то на реорганизацию можно и «заморочиться».

передача имущества без налоговых последствий. В том числе, с возможностью выделения имущества (денежных средств) в общество с «третьим» лицом в составе его участников.

При выделении образуется второе юридическое лицо, которое не является правопреемником реорганизованной организации в части ее налоговых обязательств, за исключением случаев, когда налоговый орган докажет, что единственной целью выделения было уклонение от погашения задолженности перед бюджетом (п. 8 ст. 50 НК).

Выделение подразумевает «отпочкование» от старой компании новой компании. Имущество передается по передаточному акту и его стоимость не является расходом у старого юридического лица и не является доходом у новой компании. То есть нет никаких последствий по налогу на прибыль.

Передача имущества в рамках выделения не является реализацией. У компании на ОСН нет обязанности начислить НДС или его восстановить (п. 8 ст. 162.1, п. 3 ст. 170 НК РФ). Новая компания не может принять НДС к вычету, но и НДС платить не обязана.

При этом выделяемая компания может применять сразу с момента своего создания любой режим налогообложения (прежде всего УСН): таким образом мы можем выделить имущество на «упрощенца».

При процедуре выделения из ООО участниками нового юрлица могут стать:

В случае с акционерным обществом при выделении возможны только первые два варианта. Либо новая компания становится 100% «дочкой» реорганизуемой, либо участниками выделенной компании становятся те же самые акционеры в тех же пропорциях.

Кроме того, разрешены смешанные реорганизации в форме выделения, когда можно из АО выделить ООО или наоборот.

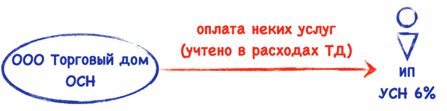

5. «Оплата по договору».

В случае отсутствия корпоративного родства и желания предоставлять деньги по договору займа, напрашивающимся решением может стать осуществление платежа по договору поставки/подряда/возмездного оказания услуг и т.п. Конечно, если времени нет, пойти по этому пути можно. Но при условии, что в будущем у налогового органа передающей стороны реальность сделки не вызовет сомнений с непреодолимым в таком случае желанием исключить произведенные оплаты из расходов при налогообложении прибыли. Либо проведенную оплату вообще не учитывать в расходах.

Принципиальный момент: любые отношения должны иметь деловую цель. Не забывайте, что помимо ФНС назначением ваших платежей особо интересуются банки с Росфинмониторингом. По этой причине мы не поддерживаем идею «продать что-нибудь ненужное», либо оплатить маркетинговые и консультационные услуги в адрес никак не связанного с этой сферой деятельности лица.

Изначально построение любой юридической модели бизнеса должно происходить только на основе его организационной структуры и в связи с его реально существующими бизнес-процессами. Только так можно включить в модель законные способы налоговой экономии, не вызывающие вопросы контролирующих органов. И только так можно обеспечить регулярный возврат денежных средств в бизнес и/или возможность их перераспределения в группе. Создание Центра рефинансирования, о котором повествуем далее.

6. Оплата третьему лицу, переводы долга и т.п.

Скорейшая потребность в совершении платежа может быть разрешена прямым перечислением денег стороннему адресату. Благо действующее законодательство это прямо позволяет.

1. Кредитор обязан принять исполнение, предложенное за должника третьим лицом, если исполнение обязательства возложено должником на указанное третье лицо.

2. Если должник не возлагал исполнение обязательства на третье лицо, кредитор обязан принять исполнение, предложенное за должника таким третьим лицом, в следующих случаях:

должником допущена просрочка исполнения денежного обязательства.

Учесть перечисленное в составе расходов вряд ли удасться. Экономического обоснования совершения платежа у «инвестора» скорее всего не будет. В такой ситуации возникает кредиторская задолженность, судьбу которой нужно будет решать отдельно (погашение, прощение долга в целях увеличения чистых активов и т.п.).

Здесь же переводы уже имеющегося долга в группе компаний для перенаправления денежного потока в нужное русло. Как правило, подобные переуступки/займы/оплаты «за друга» превращаются в финансовую паутину, излишне демонстрирующую в действительности единство всей группы и регулярно вызывающую головные боли у фин.директоров.

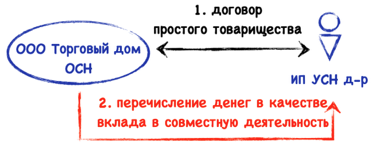

7. Финансирование совместной деятельности

Возможным способом финансирования какого-либо проекта в группе компаний может стать использование договора Простого товарищества (договора о совместной деятельности). Об особенностях данной конструкции лучше узнать из наших отдельных материалов. Кратко же суть в следующем: два и более коммерческих субъекта (в том числе и ИП) объединяют свои вклады для совместного ведения предпринимательской деятельности. В этом варианте получатель средств и их источник могут заключить подобный договор, если, конечно же, в этом есть экономический смысл, например, открытие нового направления деятельности.

вклады в Простое товарищество не образуют налогов, а полученная прибыль от совместной деятельности облагается по соответствующей «своей» ставке налога у товарища.

вся деятельность в простом товариществе облагается НДС. Хотя иной раз это не минус, а плюс, позволяющий и спец.режим применять, и НДС, так принципиально важный контрагентам, уплачивать.

Отношения между товарищами регулируются договором простого товарищества, который устанавливает размеры вкладов, порядок ведения совместной деятельности и взаимодействия в ходе нее, а также принципы распределения полученной прибыли. Уникальность данной гражданско-правовой конструкции состоит в том, что она позволяет не только связать между собой несколько хозяйствующих субъектов, имеющих целью достижение совместного результата, но и достаточно гибко подходить к регулированию налоговых последствий деятельности каждого.

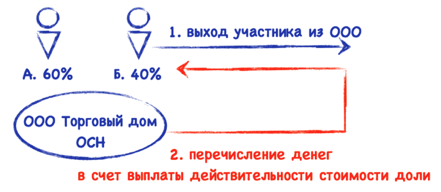

8. Выход физического лица из ООО. Выплата дивидендов

Раз уж речь зашла о специфических инструментах, упомянем и выход физического лица из ООО.

Передача денежных средств физическому лицу на безвозвратной основе.

Их скорее всего больше, чем плюсов. Но, опять же, если цель оправдывает средства, то переток денежных средств здесь можно оформить выходом участника из ООО. При выходе физическое лицо должно заплатить НДФЛ с разницы между полученной действительной стоимости доли и его расходами, связанными с приобретением доли (на вклад в уставный капитал, на покупку доли). В этом случае участник прекращает свое участие в компании.

Закон об Обществах с ограниченной ответственностью (ФЗ «Об ООО») позволяет участнику Общества выйти из него путем отчуждения своей доли Обществу независимо от согласия других его участников или самого Общества. Но только, если это предусмотрено уставом (ст. 26 Закона). При этом логично, что невозможна ситуация, когда из ООО выходит его единственный участник либо в результате выхода не остается ни одного (п. 2 ст. 26 ФЗ «Об ООО»).

Заявление участника о выходе из Общества должно быть нотариально удостоверено (п. 1 ст. 26 ФЗ «Об ООО») и подано на имя Общества. С даты получения заявления участник считается прекратившим участие в ООО и с этого же момента его доля переходит к Обществу, о чем руководитель компании должен уведомить налоговый орган в течение 30 дней для внесения соответствующих изменений в ЕГРЮЛ (см. ст. 23 ФЗ «Об ООО»). С момента получения Обществом такого заявления участника он автоматически лишается возможности участвовать в собраниях участников, требовать предоставления документов и иным образом принимать участие в жизни компании.

В течение трех месяцев со дня получения заявления о выходе Общество обязано выплатить вышедшему участнику действительную стоимость доли, Уставом (можно изменить срок выплаты, увеличив его максимум до 1 года, а также предусмотреть рассрочку платежа и т.п.) (п. 6.1., п. 8 ст. 23 ФЗ «Об ООО»).

Действительная стоимость доли, хотя и определяется в соответствии с законом на основании данных бухгалтерского баланса, на практике должна оцениваться с учетом рыночной стоимости имущества общества за вычетом его обязательств. На это неоднократно указывали высшие судебные инстанции (определение ВАС от 22 ноября 2007 года N 14448/07, постановление Президиума ВАС РФ от 29 сентября 2009 г. N 6560/09).

Здесь же возможным способом перечисления физическому лицу денежных средств является официальная выплата дивидендов. Минусы очевидны: выплата осуществляется из чистой прибыли с последующей уплатой НДФЛ 13%.

9. Вексель как проверенный инструмент для перетока денег в группе компаний

Несмотря на то, что слово «вексель» в умах налоговых органов вызывает стойкую ассоциативную связь со «схемами» и «необоснованной налоговой выгодой», точечное использование этого инструмента остается весьма успешным и по сей день. И ценность векселя в его множественной природе:

Словосочетание «ничем не обусловленное обязательство» указывает на абстрактный характер вексельного обязательства, т.е. на отсутствие у векселедержателя обязанности доказывать, откуда он получил вексель и рассчитался ли за него; должник в любом случае обязан оплатить предъявленный ему вексель.

Более того, поскольку чаще всего векселя передаются от одного лица к другому на основании бланкового индоссамента (т.е. без указания лица, приказу которого должен платить должник), любое лицо, владеющее векселем, признается его законным держателем, т.е. зачастую невозможно проследить всех владельцев конкретного векселя (особенно если это физические лица и ИП, не обязанные вести бухгалтерский учет), что и позволяет предпринимателям решать те или иные задачи.

Как любая ценная бумага, вексель должен соответствовать установленной для него форме и содержать совершенно конкретные реквизиты, перечисленные в Положении о простом и переводном векселе. В то же время, вексель может быть составлен на простом листе бумаги, т.е. использование специальных бланков не требуется.

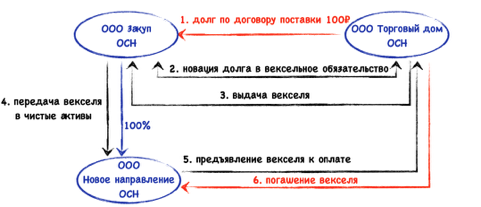

Для простоты понимания, как вексель может быть использован в перетоке денежных средств в группе компаний, приведем пример: ООО Торговый дом имеет непогашенный долг по договору поставки перед ООО Закуп, счета которого по каким-то причинам заблокированы. Отдельным соглашением они новируют данное обязательство в вексельное с выдачей Торговым домом своих векселей. Полученные векселя ООО Закуп передает дочерней компании в качестве вклада в целях увеличения чистых активов. Далее ООО Закуп предъявляет векселя к погашению Торговому дому, получая требуемую ему сумму денежных средств. Все свои обязательства погасили, деньги получили. Достаточно примитивный пример, задача которого продемонстрировать уникальные особенности векселя, эффективно решающего точечные вопросы.

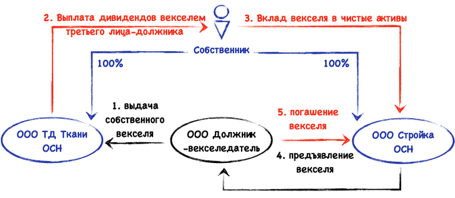

Другой пример, когда нужно перенаправить средства из одного бизнес-направления в другое с одинаковым составом участников:

ООО Ткани взамен погашения дебиторской задолженности получает от своего должника вексель. Этот вексель общество передает своему единственному участнику в виде выплаты дивидендов. При получении векселя физическим лицом облагаемый НДФЛ доход возникает у него только в момент фактического получения им денежных средств по векселю (См. Постановление Президиума ВАС РФ от 11.04.2000 г. №440/09). То есть, налога нет. Затем этот же единственный участник другой компании передает ей вексель в чистые активы без налоговых последствий. Далее ООО Стройка предъявляет вексель к погашению, получив требуемое ему финансирование.

10. Создание центра рефинансирования

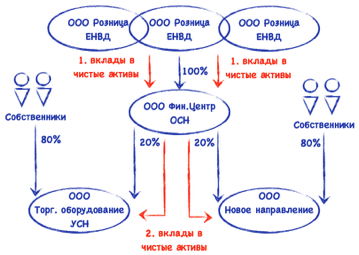

Компании из сектора розничная торговля, уплатив ЕНВД, воспользовались самым низким налогообложением из всех возможных. Если они будут передавать денежные средства далее по любому основанию в группе компаний, например, по «услуговому» договору, то у получателя средств возникнет налог. Для него это выручка.

Здесь же розничные компании учреждают юридическое лицо, даже если оно на ОСН это не страшно, поскольку оно не ведет НДСной деятельности. Компания-Розница делает вклады в чистые активы, эти денежные средства безвозвратные. То есть компании из сектора розничной торговли не могут потребовать их обратно (но могут, теоретически, потребовать выплату дивидендов).

А Финансовый центр далее вкладывается в какие-то новые направления, в приобретение оборудования и т.п., участвуя в уставных капитал получателей средств и осуществляя вклады в их чистые активы.

Прямо сейчас заберите у «Клерка» 4 000 рублей при подписке на « Клерк.Премиум» до 12 ноября.

Подробности и условия самой обсуждаемой акции «Клерка» здесь.