перенос убытков 3 ндфл

Как заполнить декларацию на вычет по переносу убытков через ЛК?

Убыток, полученный от операций с ценными бумагами и производными финансовыми инструментами, можно перенести на будущие прибыльные налоговые периоды. Чтобы воспользоваться вычетом, необходимо после окончания прибыльного года подать декларацию 3-НДФЛ. О том, как её заполнить, и пойдет речь в этой статье.

Напомним, что перенести можно убытки, полученные с 2010 года. Перенос разрешён в течение 10 лет, следующих за убыточным налоговым периодом. Подробнее об условиях применения данного вычета читайте в статье «В каких случаях можно перенести убытки на прибыльные года?».

Для заполнения декларации можно воспользоваться сервисом — в личном кабинете налогоплательщика на сайте nalog.ru. Это, пожалуй, самый простой способ, который не предусматривает посещения инспекции (как создать личный кабинет налогоплательщика). Рассмотрим его на примере:

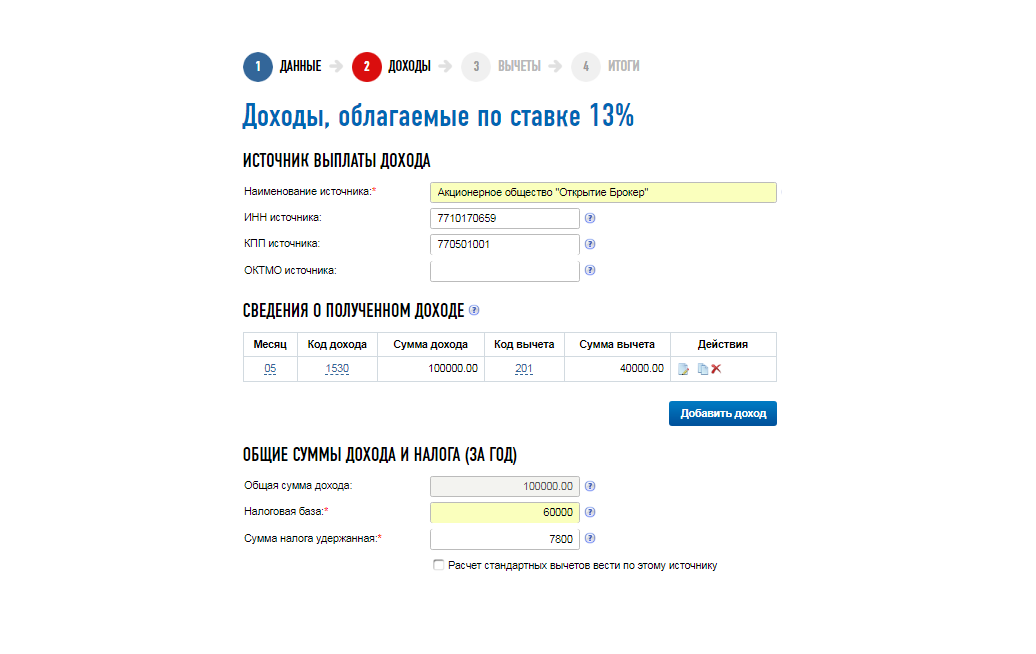

Некий Иванов Иван Иванович, руководитель IT отдела из Москвы, в 2015 году получил убыток от операций с ценными бумагами, которые обращаются на организованном рынке ценных бумаг в размере 50 000 рублей. Сумма подтверждается справкой об убытках (налоговый регистр), которая запрашивается у брокера. В мае 2017 года он получил прибыль по обращающимся ценным бумагам — 60 000 рублей (доход по операциям с ценными бумагами составил 100 000 рублей, расходы — 40 000 рублей). Брокер как налоговый агент удержал и перечислил НДФЛ с доходов по ставке 13% в размере 7800 рублей. Иванов хочет перенести убыток 2015 года на прибыльный налоговый период 2017 года и вернуть уплаченный брокером за этот период налог.

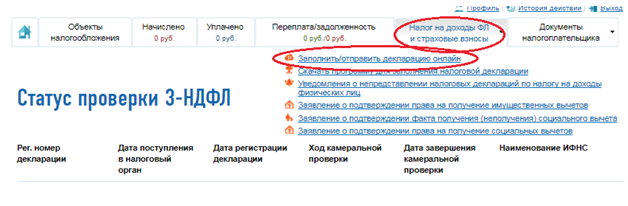

Для заполнения декларации на получение вычета нужно зайти в личный кабинет налогоплательщика, в верхнем меню выбрать «Налог на доходы ФЛ и страховые взносы» и в нём пункт «Декларация по форме 3-НДФЛ» — «Заполнить/отправить декларацию онлайн».

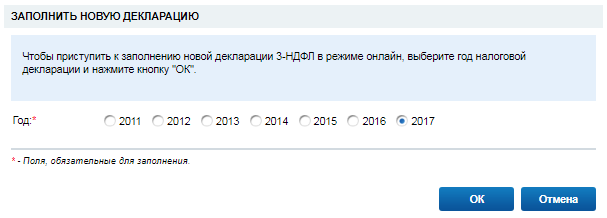

В открывшемся окне нужно нажать кнопку «Заполнить новую декларацию» и выбрать год, за который она будет представлена. Мы указываем 2017 год и уменьшаем доход за него на сумму полученного ранее убытка.

Программа перенаправит на страницу «Данные».

1. Поле «Номер корректировки» можно не заполнять, программа автоматически проставит «0» в готовой декларации. В случае представления корректирующей декларации в поле следует проставить номер корректировки.

2. Если указать ИНН, то заносить данные паспорта нет необходимости.

3. Место рождения заполняется как в паспорте.

4, 5. Если указать ИНН, то заносить сведения о гражданстве нет необходимости. Если указать ИНН, то заносить паспортные данные (серию и номер документа, информацию о гражданстве, дате и месте рождения) нет необходимости.

6.Указывается код инспекции, куда будет предоставлена декларация, а также муниципальное образование из списка.

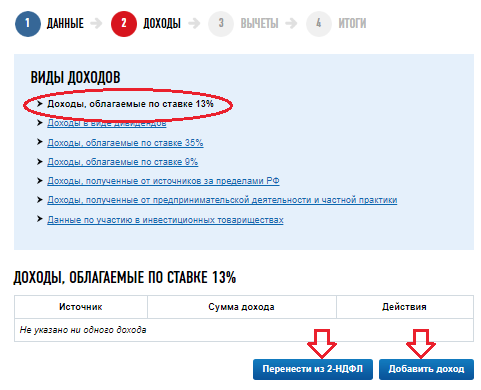

После заполнения личных данных переходим во вкладку «Доходы», нажав кнопку «Далее».

Иванов получил доход в 2017 году, брокер, выступая в качестве налогового агента, удержал налог, что подтверждается справкой 2-НДФЛ. Если инспекция выгрузила справку в программу, можно автоматически перенести её данные в заполняемую декларацию. Если справку ещё не выгрузили, потребуется вручную ввести данные, нажав кнопку «Добавить доход».

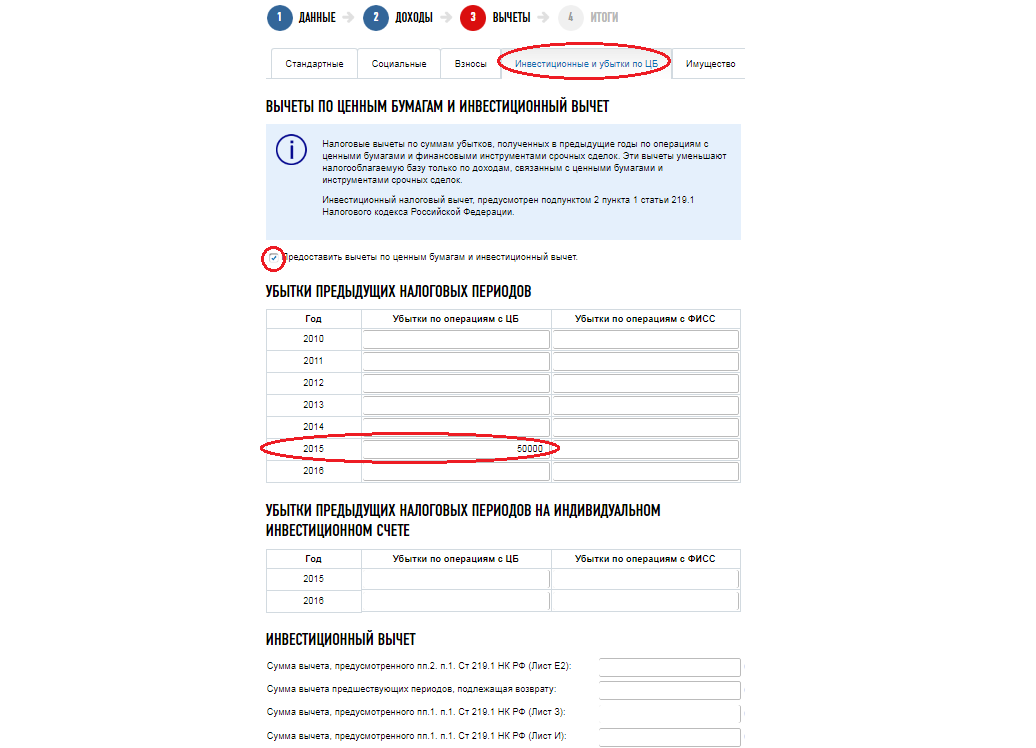

После сохранения переходим в раздел «Вычеты» и выбираем вкладку «Инвестиционные и убытки по цб». Ставим галочку в поле «Предоставить вычеты по ценным бумагам и инвестиционный вычет». Напротив 2015 года указываем убыток, полученный по операциям с ценными бумагами.

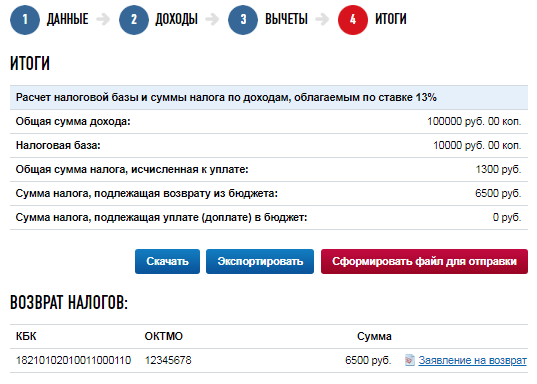

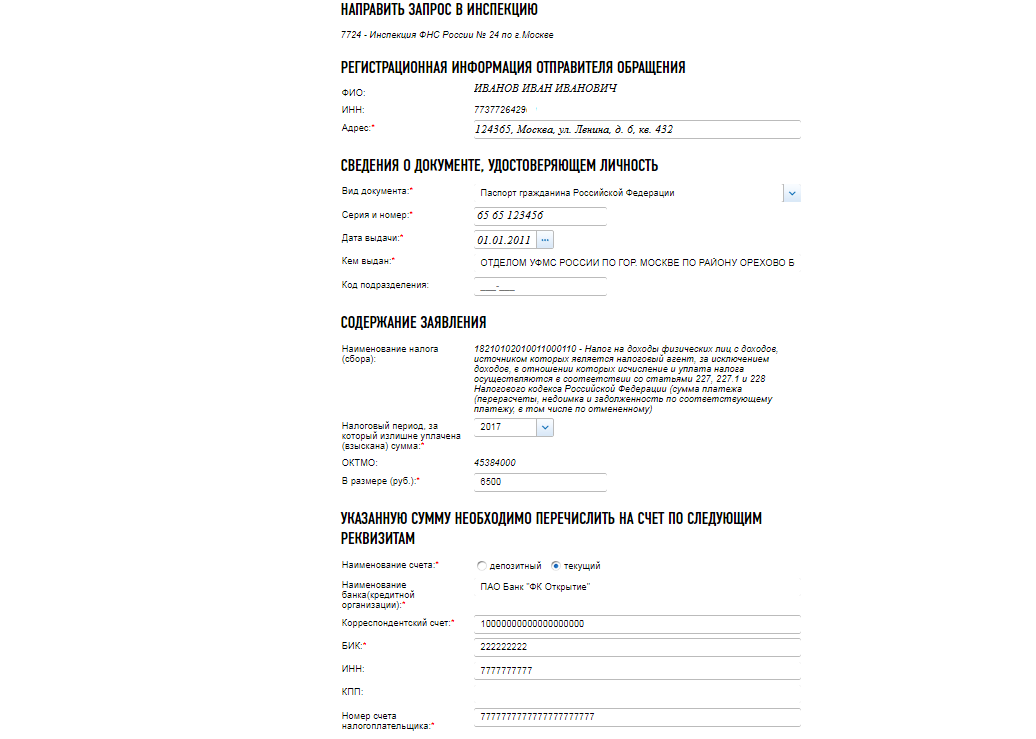

Во вкладке «Итоги» отражена общая сумма дохода — 100 000 рублей. Налоговая база рассчитана с учётом убытка и составляет 10 000 рублей. (100 000 руб. — 40 000 руб. — 50 000 руб,). В строке «Общая сумма налога, исчисленная к уплате» отражена сумма, которая останется в бюджете — 1 300 рублей. (10 000 рублей * 13%). Таким образом, возврат из бюджета составит 6 500 рублей (7800 рублей — 1300 рублей).

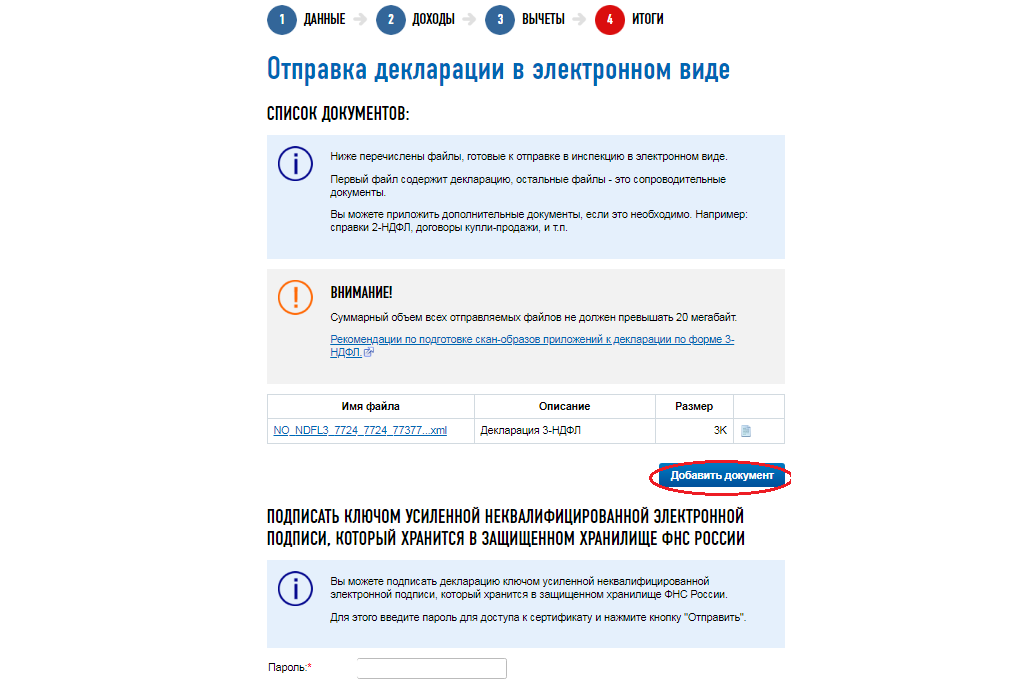

На данном этапе можно распечатать сформированную декларацию и подать её на бумажном носителе в инспекцию либо сформировать файл для онлайн-отправки. Иванов выбирает последний вариант.

На этом этапе декларация отправляется в инспекцию. После отправки её уже нельзя будет редактировать, и в случае обнаружения ошибки придётся создавать новую, корректирующую декларацию.

Сервис предлагает прикрепить фото или сканы подтверждающих документов.

Перед направлением декларации и сопровождающих документов в налоговый орган её необходимо подписать, например, неквалифицированной электронной подписью, которую можно скачать и установить непосредственно из личного кабинета налогоплательщика.

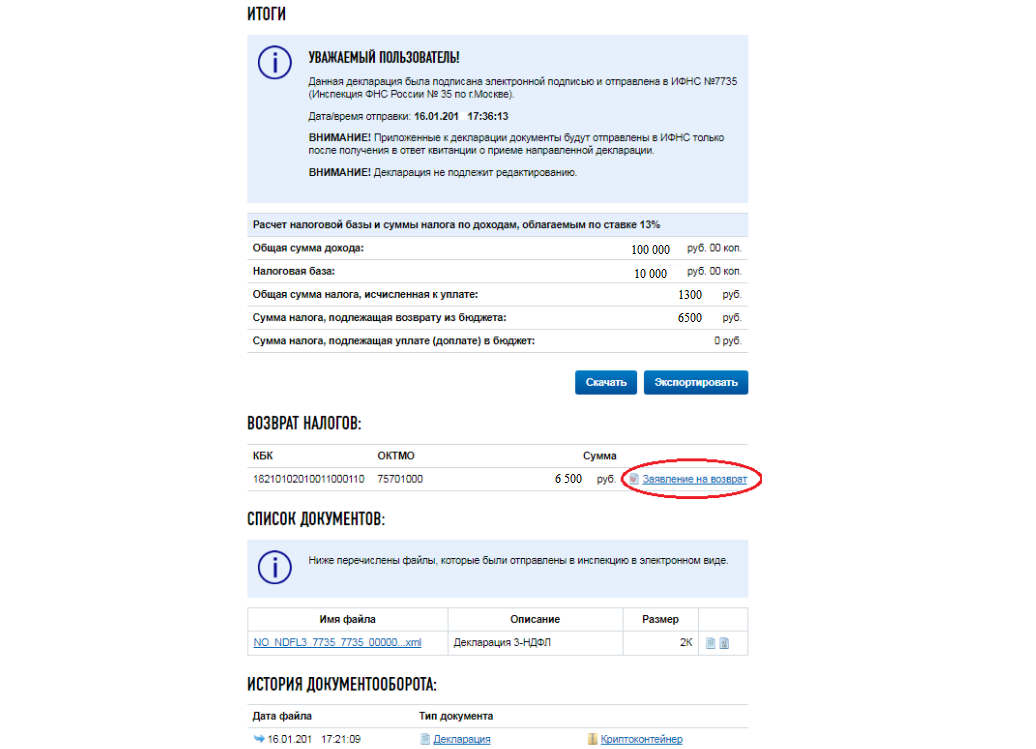

После подписания и отправки, сервис перенаправит вас на конечную страницу.

Здесь отражено: когда была отправлена декларация, список прикрепленных документов и т.д.

Для завершения процедуры необходимо заполнить и отправить заявление на возврат уплаченного налога.

В дальнейшем данная страница позволит отслеживать, на каком этапе находится ваша декларация, а также при необходимости досылать документы.

Иванов оформляет заявление на возврат и отправляет его.

Декларация 3-НДФЛ отправлена вместе с подтверждающими документами. После получения декларации и прилагаемых к ней документов ФНС в течение трёх месяцев проводит камеральную проверку и в течение месяца после камеральной проверки налог будет возвращён. А если после истечения этих сроков деньги не пришли можно требовать с инспекции проценты, об этом читайте в статье «Декларация с вычетом: когда я получу деньги из налоговой?».

В каких случаях можно перенести убытки на прибыльные года?

Если по итогам календарного года по брокерскому счёту был зафиксирован убыток от операций с ценными бумагами, фьючерсами и опционами, то вы можете перенести его на будущие прибыльные года. Какие условия необходимо выполнить, чтобы воспользоваться налоговым вычетом, читайте в статье.

Данный налоговый вычет предусмотрен статьёй 220.1 Налогового кодекса. В свою очередь, эта норма предусматривает следующие условия для получения вычета по переносу убытков.

Перенос убытков осуществляется налогоплательщиком при представлении декларации 3-НДФЛ в инспекцию по окончании прибыльного налогового периода.

К декларации следует приложить следующие документы:

Вы обязаны хранить документы, подтверждающие объём понесённого убытка, в течение всего срока, пока он уменьшает налоговую базу. Без наличия подтверждающих документов в вычете вам будет отказано.

Москва, ул. Летниковская, д. 2, стр. 4

Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 (без ограничения срока действия).

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.

Переносим убытки: заполняем 3-НДФЛ в программе «Декларация»

Вы вправе заполнить декларацию 3-НДФЛ, скачав с сайта ФНС России программу «Декларация». После заполнения вы можете выгрузить данную декларацию в свой личный кабинет налогоплательщика или распечатать и предоставить в налоговую инспекцию. О том, как заполнить 3-НДФЛ, применив вычет по переносу убытка, расскажем в статье.

Вычет позволяет переносить убытки на будущие прибыльные календарные года. Переносить можно только те убытки, которые образовались не ранее 2010 года, и перенос возможен в течение десяти лет, следующих за тем налоговым периодом, в котором они получены.

Если вы решили заполнить 3-НДФЛ через программу «Декларация», то для каждого года предусмотрена отдельная её версия.

Пример

Иванов Иван Иванович в 2016 году получил убыток от операций с ценными бумагами, которые обращаются на организованном рынке ценных бумаг, в размере 70 000 рублей. Сумма подтверждается справкой об убытках (налоговый регистр), которая запрашивается у брокера (подробнее в статье «Закончили год с прибылью? Вспомните о прошлых убытках»). В 2018 году он получил в том числе прибыль по обращающимся ценным бумагам — 100 000 рублей (доход от операций с ценными бумагами составил 150 000 рублей, расходы — 50 000 рублей). Брокер как налоговый агент удержал и перечислил НДФЛ с доходов по ставке 13% в размере 13 000 рублей. Иванов хочет перенести убыток 2016 года на прибыльный 2018 год и вернуть налог.

Вы вправе не вносить ОКТМО, если заполняете декларацию на основании справки 2-НДФЛ. Эту информацию также следует отразить в программе, проставив галочку напротив поля «Учитываемые „справками о доходах физического лица“. ».

Если вы представляете декларацию самостоятельно, то отметьте поле «Лично». Если декларация будет сдана представителем, то укажите его ФИО и реквизиты нотариально заверенной доверенности.

Во второй вкладке «Сведения о декларанте» указываются персональные данные физлица.

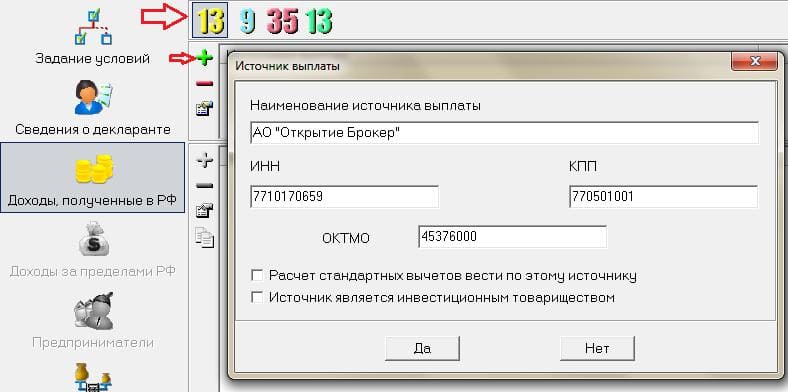

Во вкладке «Доходы, полученные в РФ» выбирайте жёлтую ставку налога 13% и добавьте доход, нажав «+». В появившееся окно перенесите данные о налоговом агенте из первого раздела справки 2-НДФЛ.

Далее для заполнения вам понадобится третий раздел справки 2-НДФЛ.

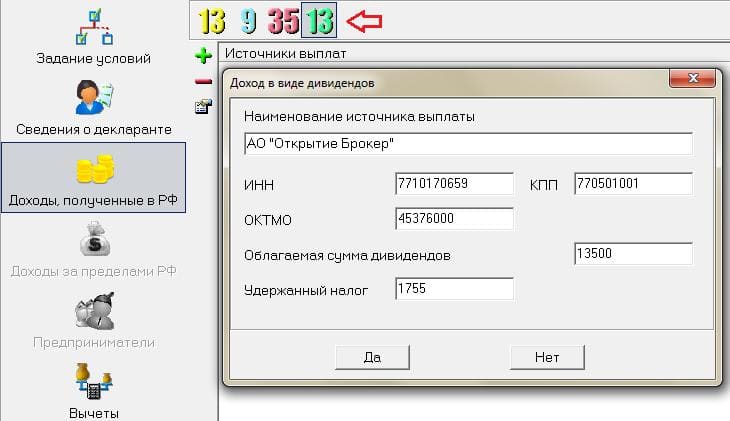

Код дохода 1010 — это дивиденды. К данному доходу нельзя применять налоговые вычеты, это прямое ограничение Налогового кодекса (п. 3 ст. 210 НК РФ). Более того, данный доход указывается отдельно от других. Поэтому переносим данные без учёта данного дохода.

Для внесения данных о дивидендах следует в программе выбрать зелёную ставку 13%. Облагаемая сумма дивидендов составляет 13 500 руб. (15 000 руб. — 1 500 руб.). Сумма налога 1 755 руб. (13 500 руб. * 13%).

«Сумма налога исчисленная» из пятого раздела справки 2-НДФЛ должна совпадать с данными, отражёнными в программе по удержанию налога в целом, 14 755 руб. (13 000 руб. + 1 755 руб.).

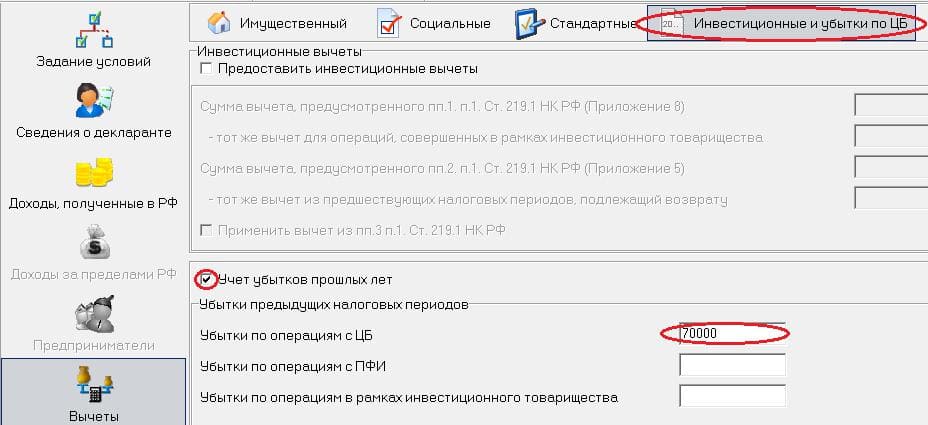

В последней вкладке «Вычеты» указывается сумма убытка, который получен Ивановым в 2016 году.

Согласно Налоговому кодексу из бюджета будет возвращено 13% от суммы полученного убытка, но при этом не больше НДФЛ, который уплачен за прибыльный год по соответствующим инструментам. Согласно данному примеру Иванов перенёс убыток 2016 года полностью на прибыль 2018 года, а значит налоговая вернёт 9 100 руб. (70 000 руб. * 13%).

Декларация готова. Теперь можно её распечатать и приложить к ней комплект подтверждающих документов вместе с заявлением на возврат налога.

Перечень подтверждающих документов.

О том, в каком виде нужно представить данные документы, читайте в статье «Копии или оригиналы, что готовить для налоговой?». А как заполнить заявление на возврат — в материале «Как заполнить новое заявление на возврат налога в 2019 году».

Хотите ещё больше статей о налогах? Обязательно подпишитесь на наши обновления – все самые актуальные материалы на эту и другие темы будут приходить сразу на вашу почту! И напоминаем, что клиенты «Открытие Брокер» могут получить консультацию у наших экспертов по налогам совершенно бесплатно – просто свяжитесь с нами любым удобным способом.

Москва, ул. Летниковская, д. 2, стр. 4

Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 (без ограничения срока действия).

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.

Перенос убытков 3 ндфл

1. Перенести можно только убытки, полученные начиная с 2010 года.

Вы начали торговать ценными бумагами в 2009 году и получили убыток 35 000 ₽. В 2016 году вы вернулись на рынок и заработали 40 000 ₽. Но зачесть убыток 2009 года не получится.

2. Налоговая служба считает доход и убытки только в пределах одной категории финансовых инструментов.

Вы заработали на акциях и облигациях (это ценные бумаги), но потеряли на операциях с валютой и фьючерсами (это так называемые производные финансовые инструменты). В этом случае доходы и убытки не зачтут и деньги не вернут.

3. Если убытки были более чем в одном году, они переносятся последовательно.

В 2020 году вы продали ценные бумаги и получили доход 100 000 ₽. До этого у вас были неудачные сделки: в 2018 году вы получили убыток 30 000 ₽, а в 2019 году — убыток 70 000 ₽.

Чтобы вернуть налог за 2020 год, сначала нужно учесть убыток из 2018 года: 100 000 ₽ — 30 000 ₽ = 70 000 ₽.

После того как вы учли убыток 2018 года, можно зачесть убыток 2019 года: 70 000 ₽ — 70 000 ₽ = 0 ₽.

Так вы можете полностью обнулить налогооблагаемую базу, и налоговая вернет вам весь уплаченный налог за 2020 год.

4. Перенос убытка можно сделать в течение 10 лет, следующих за годом его получения.

В 2018 году вы получили убыток 20 000 ₽. Вы сможете вычесть его из прибыли от инвестиций, полученной вплоть до 2028 года.

5. Заявление о возврате суммы излишне уплаченного налога нужно подать в течение трех лет со дня уплаты НДФЛ.

В 2016 году вы получили убыток, а в 2018 году — доход. Вы можете подать заявление на возврат излишне удержанного налога в течение 3 лет — то есть до 2021 года включительно.

Если не успели, можно учесть убыток в счет следующего прибыльного года — пока не пройдет 10 лет с 2016 года, когда был получен убыток.

Оставьте заявку на брокерский счет в Тинькофф

Понадобится только паспорт

Другие статьи по этой теме

Купонный доход по облигациям

Что такое купон и как его получить. Когда и в какой валюте купон приходит на брокерский счет.

Читать

Дивидендный доход по акциям

Что такое дивиденды, кто и как их платит. Когда и в какой валюте дивиденды приходят на счет.

3-НДФЛ 2019: перенос убытков прошлых лет в программе «Декларация»

Чтобы перенести убытки прошлых периодов на прибыльный 2019 год, необходимо заполнить декларацию 3-НДФЛ. Сделать это можно через личный кабинет налогоплательщика, либо воспользовавшись программой «Декларация», которую следует скачать с сайта ФНС России.

До заполнения декларации необходимо проверить, имеете ли вы право на применение налоговой льготы по переносу убытков. Подробнее об этом читайте в статье «В каких случаях можно перенести убытки на прибыльные года?».

Если вы желаете заполнить и подать декларацию через ЛКН, вам поможет статья «Перенос убытков на 2019 год в ЛКН».

Поскольку уменьшается прибыль на сумму убытка, то декларацию нужно представлять именно за прибыльный год. Для этого вам понадобится справка 2-НДФЛ за 2019 год.

Также вам потребуется налоговый регистр, из которого можно узнать сумму убытка. Например, в налоговом регистре (справка об убытках) от АО «Открытие Брокер» в разделе 3.4.1 содержится информация об убытках, которые подлежат переносу. Допустим, согласно налоговому регистру, в 2017 году был получен убыток по операциям с обращающимися ценными бумагами в размере 60 000 руб.

На основании этих документов заполняется декларация 3-НДФЛ с помощью программы «Декларация2019».

В первом разделе «Задание условий» необходимо отметить, что вы подаёте 3-НДФЛ, и указать код налоговой инспекции. Если вы не знаете код, то поможет сервис ФНС России https://service.nalog.ru/addrno.do

Поскольку декларация подаётся для возврата налога, ОКТМО указывается тот, который прописан в первом разделе справки 2-НДФЛ. Заполнение происходит на основании справки 2-НДФЛ, и эту информацию также следует указать, проставив галочку напротив поля «Учитываемые «справками о доходах физического лица». ».

Если вы представляете декларацию самостоятельно, нужно отметить поле «Лично». Если декларация будет сдана представителем, то нужно указать его ФИО и реквизиты нотариально заверенной доверенности.

На второй вкладке «Сведения о декларанте» указываются персональные данные физлица.

На вкладке «Доходы, полученные в РФ» необходимо выбрать зелёную ставку налога 13% и добавить источник выплат, нажав «+». Именно зелёная ставка налога предусмотрена для отражения дивидендов. Код дохода 1010 — дивиденды, которые уменьшаются на код вычета 601. На доход в виде дивидендов нельзя перенести убытки — это прямая норма Налогового кодекса (п. 3 ст. 210 НК РФ). Поскольку дивиденды — отдельный вид доходов, то налог по ним рассчитывается отдельно. В нашем примере сумма удержанного НДФЛ по дивидендам за 2019 год составила 1 170 руб. = (10 000 руб. — 1 000 руб.) * 13%.

После выберите жёлтую ставку налога 13% и добавьте источник выплат, нажав «+». Далее следует построчно перенести информацию из третьего раздела справки 2-НДФЛ. А в самом низу проставить сумму удержанного налога (без учёта дивидендов) 22 100 руб. = (220 000 * 13%).

На последней вкладке «Вычеты» необходимо выбрать «Инвестиционные и убытки по ЦБ», а ниже проставить сумму убытка.

Декларация готова. Теперь её можно распечатать и приложить к ней комплект подтверждающих документов вместе с заявлением на возврат налога. Распечатайте по два экземпляра декларации и заявления — один экземпляр вместе с отметками инспектора оставите у себя для подтверждения того, что документы представлены.

К подтверждающим документам относятся:

В каком виде нужно представить данные документы, читайте в статье «Копии или оригиналы, что готовить для налоговой?».

Понравилась статья? Помогите сделать следующую ещё лучше — присылайте в редакцию свои впечатления, пожелания и предложения по улучшению нашей работы! Сделать это можно через форму обратной связи. Там же клиенты «Открытие Брокер» могут задать свои вопросы о налоговых правах и обязанностях инвесторов — наши специалисты проконсультируют вас абсолютно бесплатно.

Москва, ул. Летниковская, д. 2, стр. 4

Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 (без ограничения срока действия).

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.