партионный учет при усн доходы минус расходы

Учёт товаров и материалов при переходе с ЕНВД на УСН в 1С: Бухгалтерии ред. 3.0

Уже ни для кого не секрет, что с 2021 года упраздняется одна из популярных систем налогообложения – ЕНВД. Большинство индивидуальных предпринимателей перейдёт, конечно же, на патент из-за схожести систем. А вот для предприятий следующей по привлекательности системой налогообложения будет УСН. При 6-процентной упрощёнке расходы на расчёт налога не влияют, за исключением тех, которые связаны с уплатой страховых взносов. А вот на системе УСН (доходы минус расходы), затраты значение имеют. И как же правильно поступить с товарами и материалами, купленными в 2020 году, когда фирма была на вменёнке? Можно ли их учесть в расходах при реализации или списании давайте разбираться вместе.

Учёт товаров при переходе с ЕНВД на УСН

До того, как стало известно об отмене вменёнки, законодательство не предусматривало учёта затрат, связанных с выбытием товаров на УСН при том, что куплены они были на ЕНВД. Однако с января 2020 года ситуация изменилась, и благодаря Федеральному закону от 01.04.2020г. № 102-ФЗ — это стало возможно.

По общему правилу в УСН для того, чтобы стоимость товаров была учтена в затратах, они должны быть оприходованы, оплачены и отгружены или списаны.

Рассмотрим три варианта ситуаций, которые могут возникнуть в переходный период.

Ситуация 1. Товары были куплены и проданы при применении ЕНВД, а оплачены на УСН. В таком случае, данные расходы не могут быть учтены. Данная позиция следует из норм подпункта 2 пункта 2 статьи 346.17 НК РФ. В нём сказано, что расходы по оплате товаров учитываются по мере реализации данного товара. А реализация в нашем случае была ещё на ЕНВД.

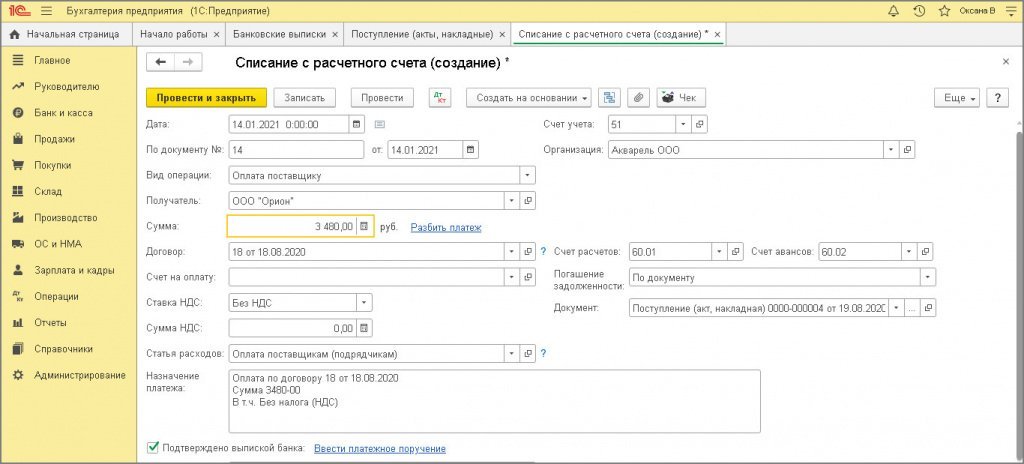

Рассмотрим условный пример: товары были учтены на ЕНВД, а деньги поставщику оплачены на УСН. Ниже приведено списание с расчётного счёта, в проводках которого видно, что данная сумма в расходы не попадает.

Ситуация 2. Оприходование товара было на ЕНВД, а оплата и списание на УСН. В этой ситуации, принять к расходам стоимость товара мы право имеем.

Ситуация 3. Товар оплачен и оприходован на ЕНВД, а продан на УСН. При том, что на УСН действует кассовый метод начисления доходов и расходов, в конкретно данном случае затраты разрешено принять, даже при условии, что оплата была произведена на ином режиме.

Подытожим: при ситуациях 2 и 3 оплата может быть произведена хоть на ЕНВД, хоть на УСН.

Перейдём к практической части этих ситуаций – отражению товаров в программном продукте 1С: Бухгалтерия предприятия ред. 3.0.

Для начала сделаем оприходование товаров на ЕНВД. Для этого перейдём в раздел «Покупки» и выберем пункт «Поступление (акты, накладные, УПД)».

В открывшемся окне нажмём на кнопку «Поступление» и из выпадающего списка выберем пункт «Товары (накладная, УПД)». Укажем в документе данные покупки и проведём его.

Вне зависимости от того был ли оплачен данный товар на ЕНВД или ещё будет оплачен на УСН, он в любом случае должен попасть в затраты УСН в связи с его реализацией в 2021 году.

Для этого в последний день года нам нужно сделать передачу товаров с одной системы налогообложения на другую.

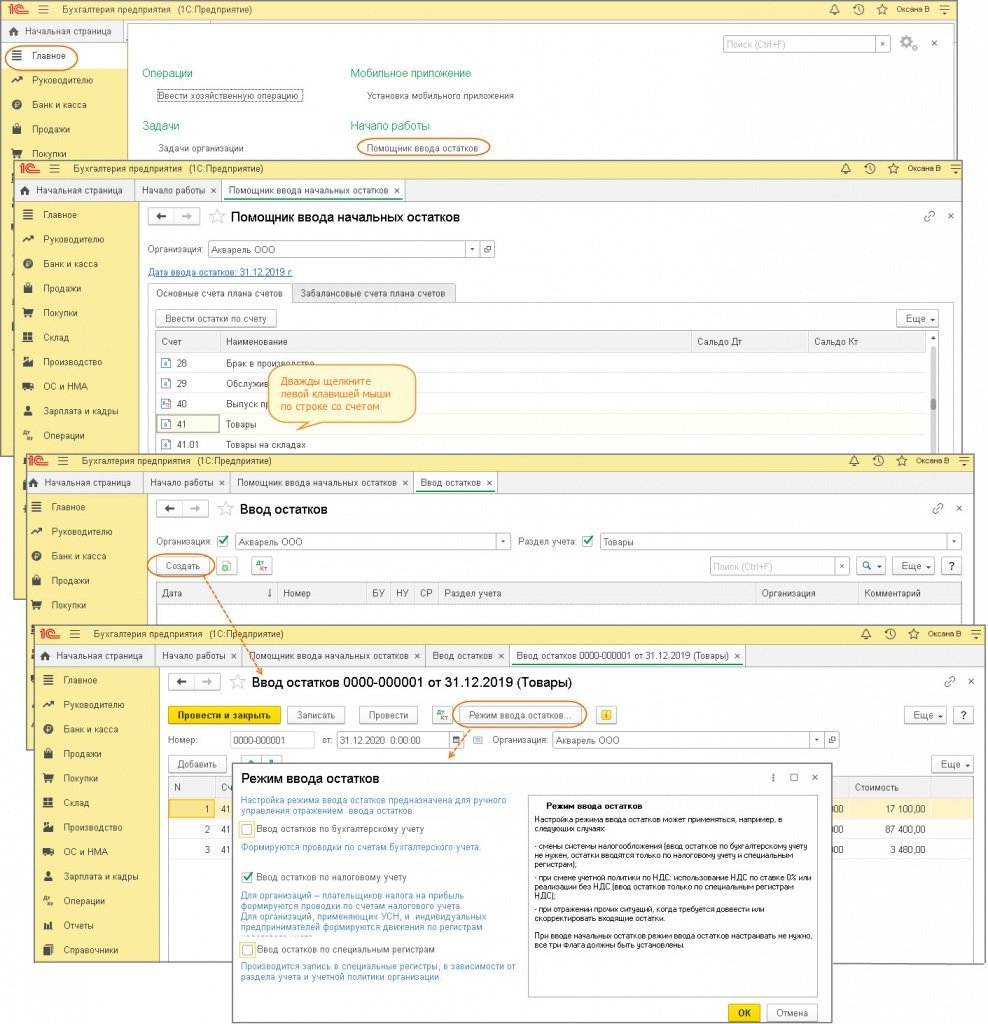

Перейдём в раздел «Главное» и выберем пункт «Помощник ввода остатков».

В открывшемся окне выберем организацию и нажмём на ссылку «Установить дату ввода остатков» и укажем 31.12.2020 г.

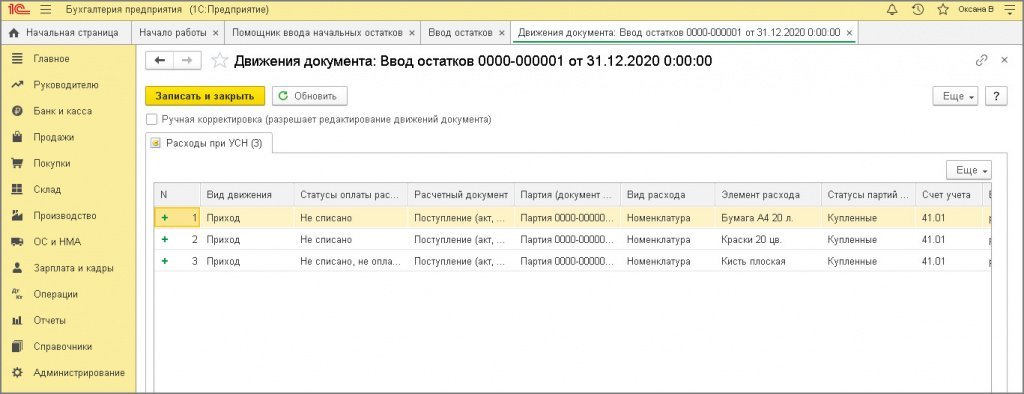

Затем нужно дважды щёлкнуть по счёту 41 и в новом окне нажать на кнопку «Создать». Откроется документ «Ввод остатков (создание) (Товары)». В верхней части окна следует нажать на кнопку «Режим ввода остатков» и снять все флаги, кроме налогового учёта.

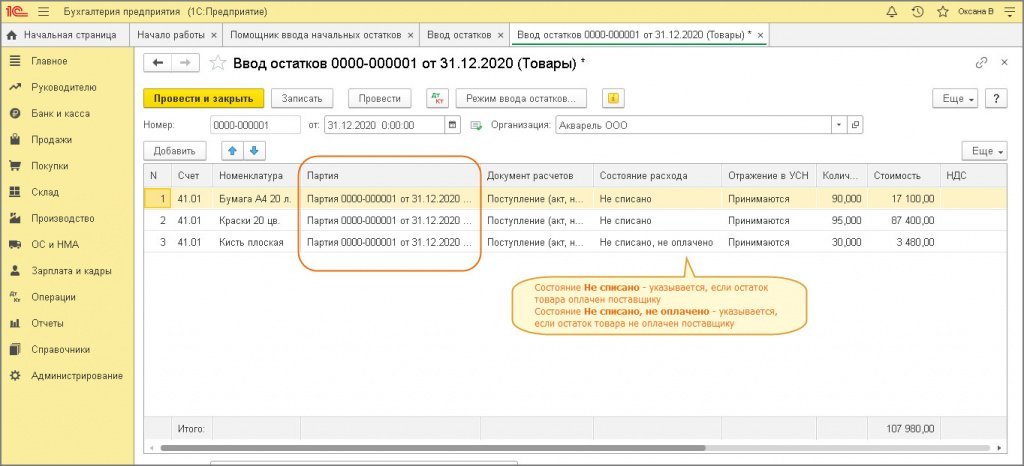

Теперь в табличной части укажем переходящие товары, которые учтутся в расходах УСН при продаже.

Важной колонкой здесь является «Состояние расхода», в которой указывается где получен и оплачен товар. А также колонка «Отражение в УСН», в которой нужно поставить «Принимается». После заполнения документа сохраним его по кнопке «Провести и закрыть».

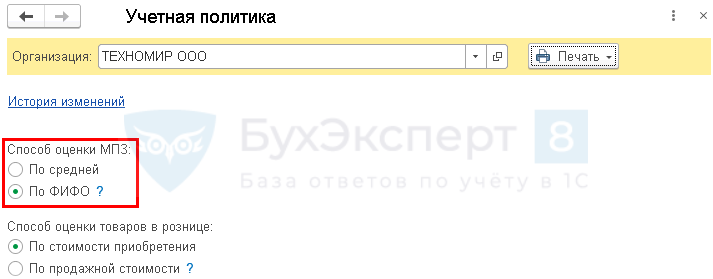

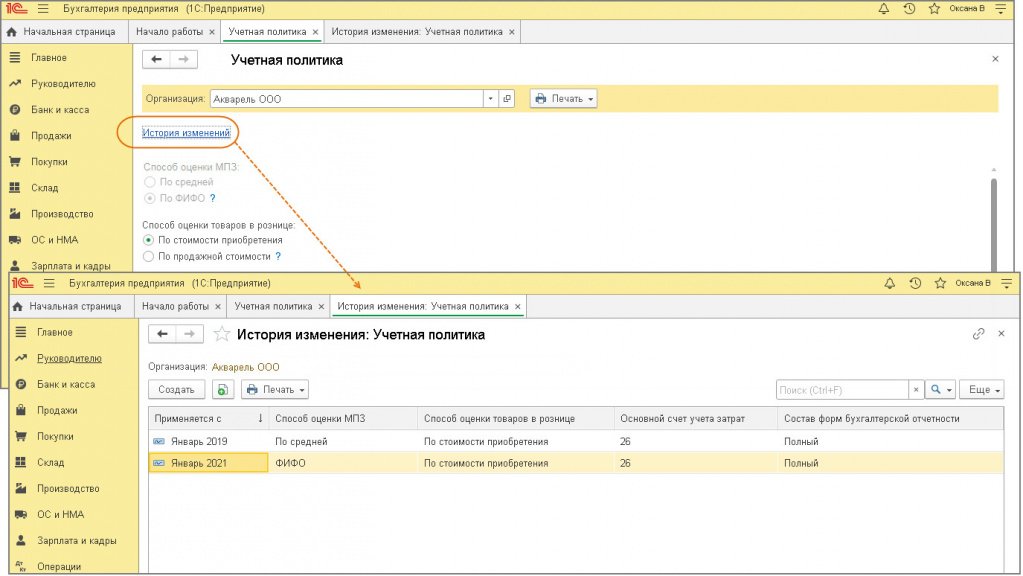

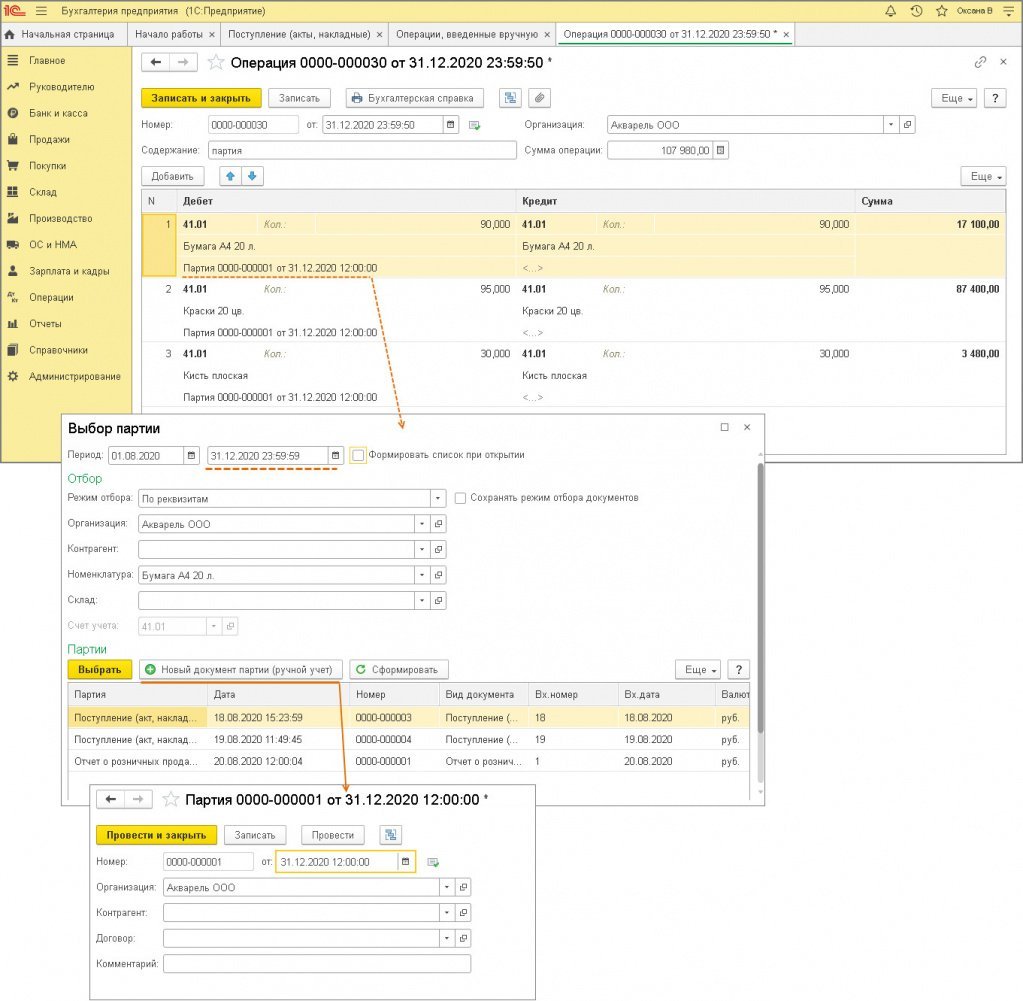

Важное отступление! Если вы в 2020 году совмещали ЕНВД и УСН, то возможно у вас в учётной политике был выбран способ оценки товаров «По средней себестоимости». А при нём не ведётся партионный учёт. При переходе же на УСН 15% (доходы минус расходы) он автоматически будет установлен как «ФИФО», и учёт партий будет обязателен для определения себестоимости списываемых товаров. В таком случае нам понадобится ещё один документ – это «Операции, введённые вручную» в разделе «Операции».

Введём этот документ также 31.12.2020 года для установки товарных партий.

Проводка здесь будет с 41 на 41 счёт, а вот колонка «Партии» будет заполнена по-разному.

Теперь перейдём к реализации товара на УСН (при условии, что оплата за него уже произведена, хоть на ЕНВД, хоть на УСН).

Выберем раздел «Продажи», пункт «Реализация (акты, накладные, УПД)».

В открывшемся окне, отображающем результат проведения документа, перейдём на вкладку «Книга учёта доходов и расходов (раздел I) (1)» и удостоверимся, что себестоимость товара отразилась в расходах по УСН.

Учёт материалов при переходе с ЕНВД на УСН

Примерно такая же ситуация у нас и с материалами.

До 2020 года, исходя из подпунктов 2.1 и 2.2 статьи 346.25 Налогового кодекса, а также письма Минфина от 03.07.2015г. № 03-11-06/2/38727, материалы, приобретённые в период применения ЕНВД, нельзя было учесть в расходах при их списании в период применения УСН.

Но в связи с прекращением действия вменёнки государственная дума сжалилась над своими налогоплательщиками и выпустила Федеральный закон от 23.11.2020г. №373-ФЗ, в котором разрешила учесть в расходах по УСН стоимость сырья и материалов, купленных и оплаченных в период применения ЕНВД, а списанных уже на УСН. Такие затраты будут учитываться по мере передачи сырья в производство.

Алгоритм действий в программе очень схож с уже описанным для учёта товаров: сначала мы покупаем материалы на ЕНВД и оплачиваем их, затем делаем перенос остатков материалов в налоговом учёте и уже при применении УСН (доходы минус расходы) передаём их в производство при помощи документа «Требование-накладная».

Для оприходования материалов воспользуемся документом «Поступление товаров (накладная, УПД)».

На основании документа покупки произведём оплату поставщику за поставленные нам материалы.

Затем по окончании года совершим передачу товаров с ЕНВД на УСН. Для того, чтобы не останавливаться на документе «Операции, введённые вручную» ещё раз, будем считать, что способ оценки товаров не изменился в связи с переходом. Перейдём в раздел «Главное» и выберем пункт «Помощник ввода остатков» и введём остатки по 10 счёту.

И последний этап – это передача материалов в производство при помощи документа «Требование-накладная» в разделе «Производство».

После проведения документа в проводках вы увидите, что себестоимость материалов была отражена на вкладке «Расходы при УСН».

Автор статьи: Алина Календжан

Понравилась статья? Подпишитесь на рассылку новых материалов

Тема: УСН партионный учет

Опции темы

Поиск по теме

УСН партионный учет

Не могу понять, на УСН доходы-расходы есть, допустим, 10 поступлений от одного поставщика, есть отчеты о розничных продажах на сумму 1 млн руб. Оплатили поставщику 100 тыс. руб. В КУДиР пошло не 100 тысяч, а только 30 тысяч. Причем, судя по логике 1С на расходы списался тот товар, который был лишь в самом первом поступлении от поставщика. Это из-за партионного учета? Можно ли как-то по другому учитывать расходы, чтобы списались расходы на товары на все 100 тыс. рублей? Получается, чтобы не платить «бешенный» налог, надо либо мало товара закупать, либо скорее все оплачивать?

Не могу понять, на УСН доходы-расходы есть, допустим, 10 поступлений от одного поставщика, есть отчеты о розничных продажах на сумму 1 млн руб. Оплатили поставщику 100 тыс. руб. В КУДиР пошло не 100 тысяч, а только 30 тысяч. Причем, судя по логике 1С на расходы списался тот товар, который был лишь в самом первом поступлении от поставщика. Это из-за партионного учета? Можно ли как-то по другому учитывать расходы, чтобы списались расходы на товары на все 100 тыс. рублей? Получается, чтобы не платить «бешенный» налог, надо либо мало товара закупать, либо скорее все оплачивать?

для принятия расходов на УСН нужно оплатить и оприходовать товар одного действа её достаточно.

Так я же оплатил на 100.000. Откуда он определяет, что именно эти товарные позиции я оплатил, а не те? По методу fifo? Мог бы посчитать эту оплату и для других позиций от этого поставщика, которые я уже продал. Грубо говоря, я продал товаров этого поставщика на миллион, а мне на расходы пошло 30 тыщ, из оплаченных 100. Он считает что 70 тыщ, я оплатил, но эти товары (из самой первой счет-фактуры) я не продал. Почему он не считает это за оплату товаров из 3го поступления или 5го? Из тех поступлений я продал гораздо больше и 100 тыщ бы там явно на расходы упало

Договор ОДИН все поступления ( стоимость ) суммируются оплата тоже вот и получается результат общий.

Базовые правила учета расходов на УСН

Компании и предприниматели, применяющие УСН «доходы минус расходы», платят налог с чистой прибыли. Чем больше они учитывают расходов, тем меньше у них получается налог. Поэтому налоговые следят за тем, чтобы в расходы не записывали лишнее.

Границы между предпринимательскими нуждами и личными зачастую очень размытые. Но эти границы все же полезно правильно определять. Для начала следует разобраться с формальными правилами учета расходов, потому что они, в отличие от доходов, учитываются намного сложнее.

Тот факт, что с вашего счета списались деньги, еще не основание для того, чтобы учесть ту или иную сумму в налогах. Более того, чаще всего расходы учитываются вообще на другой день — не на тот, когда деньги физически списались с вашего расчетного счета.

Правила № 1: Расходы должны соответствовать списку из ст. 346.16 НК РФ

Прежде чем учесть расход, нужно проверить, есть ли он в списке Налогового кодекса. Проблема в том, что некоторые расходы там описаны очень размыто, особенно материальные.

Под материальные расходы попадают материалы для производства, материалы для выполнения услуг, стоимость доставки до покупателя, стоимость спецодежды, бахилы, одноразовые стаканчики, ремонт и многое другое. И это усложняет задачу: ты не всегда уверен, что это именно те расходы, которые можно учесть.

В то же время Налоговый кодекс содержит и однозначные формулировки при определении расходов: например, расходы на оплату труда, канцелярские товары, рекламу, оплату товарного знака, аренду. И вроде бы все четко определено, но формального попадания в список недостаточно. Например, вы можете учесть расходы на аренду офиса, в котором работаете, но не можете учесть расходы на аренду квартиры, в которой живете. То же самое с расходами на ремонт этих помещений.

Правило № 2: Расход должен быть экономически обоснован и направлен на получение дохода

Любой расход предпринимателя должен как-то поспособствовать развитию бизнеса, то есть зарабатыванию денег или увеличению активов.

Например, если у вас кофейня, то нецелесообразно учитывать расходы на постройку забора где-то за городом. Это никак не поможет вашему бизнесу. Расходы на турпутевку можно учесть, только если она для вашего сотрудника и то с некоторыми ограничениями. Свою путевку до Турции учесть тоже не получится.

Одним словом, связь между расходом и прибылью от этого расхода иногда тяжело понять. Причем непросто это сделать даже при честных и, казалось бы, логичных расходах.

Обоснованность расходов, учитываемых при расчете налоговой базы, должна оцениваться с учетом обстоятельств, свидетельствующих о намерениях налогоплательщика получить экономический эффект в результате реальной предпринимательской или иной экономической деятельности.

При этом речь идет именно о намерениях и целях (направленности) этой деятельности, а не о ее результате.

Получается, что необязательно увеличивать выручку за счет расходов, достаточно планировать, что это произойдет. Хотя нельзя до конца быть уверенными в том, что в спорных ситуациях налоговая эти аргументы примет.

Правило № 3: Должны быть документы, подтверждающие расходы

Без документов налоговая не поймет, что именно вы купили, и не сможет установить связь между расходом и намерением заработать. В списании с расчетного счета информации совсем недостаточно.

Прежде всего расходы подтверждают:

Обязательно делайте сканы чеков, потому что со временем чеки выцветают.

Если вы что-то купили и по какой-то причине у вас нет подтверждающих документов, то учитывать расход по УСН опасно. Налоговая может запросить подтверждение расхода, и если вы не сможете его обосновать, то придется подавать корректировку декларации, доплачивать налог и, скорее всего, уже с пеней, потому что срок оплаты к тому времени будет пропущен.

Если налоговая решит, что вы намеренно учли необоснованные расходы, то вам выставят штраф в размере 40 % от недоплаченного налога.

Запросы на пояснения приходят довольно часто. Причем налоговая проверяет даже маленьких предпринимателей и просит их подтвердить свои расходы документами.

Правило № 4: Учесть расходы можно только после того, как вы расплатились или получили товар

Если вы не получили товар или услугу, так как работаете по предоплате, то расход учесть пока нельзя. Вы это сможете сделать лишь тогда, когда все получите и когда на руках будет иметься акт или накладная.

Без труда сформируйте и отправьте декларацию УСН, книгу учета доходов и расходов

Иногда расход нужно учесть не на дату списания с расчетного счета, а на дату получения товара или услуги. Например, товар оплачен 4 мая, а пришел только 10 мая. В этом случае учесть расход можно только 10 мая, а в КУДиР надо сделать запись, где документом-основанием будет накладная и ее номер. Если бы товар был получен 10 мая, а оплата за него прошла попозже, 11 или 12 мая, то расход можно было бы учесть по факту списания денег с расчетного счета.

Таким образом, нужно смотреть, какая дата позже, и учитывать расход именно по поздней дате.

Оформить как врезку с иконкой icon-11-other-megaphone:

Учитывайте расход по последней из дат:

Отдельно стоит рассмотреть такую ситуацию, как перепродажа. В данном случае в расчет нужно брать три даты:

То есть при перепродаже расходы на товар можно учесть только тогда, когда вы его перепродали. Это может случиться через пару месяцев или даже через пару лет, но только тогда вы действительно сможете учесть расход.

Не пропустите новые публикации

Подпишитесь на рассылку, и мы поможем вам разобраться в требованиях законодательства, подскажем, что делать в спорных ситуациях, и научим больше зарабатывать.

Партионный учет в 1С 8.3 Бухгалтерия

1С позволяет учитывать товарно-материальные ценности партиями, в составе которых поступил товар. В этой статье разберем, что такое партионный учет в 1С, кому он нужен и как его настроить в программе 1С 8.3 Бухгалтерия.

Настройка партионного учета в 1С 8.3 Бухгалтерия

Способ оценки запасов, в частности, материалов и товаров в 1С ведется одним из способов, утвержденных учетной политикой (п. 36-38 ФСБУ 5/2019):

Получите понятные самоучители 2021 по 1С бесплатно:

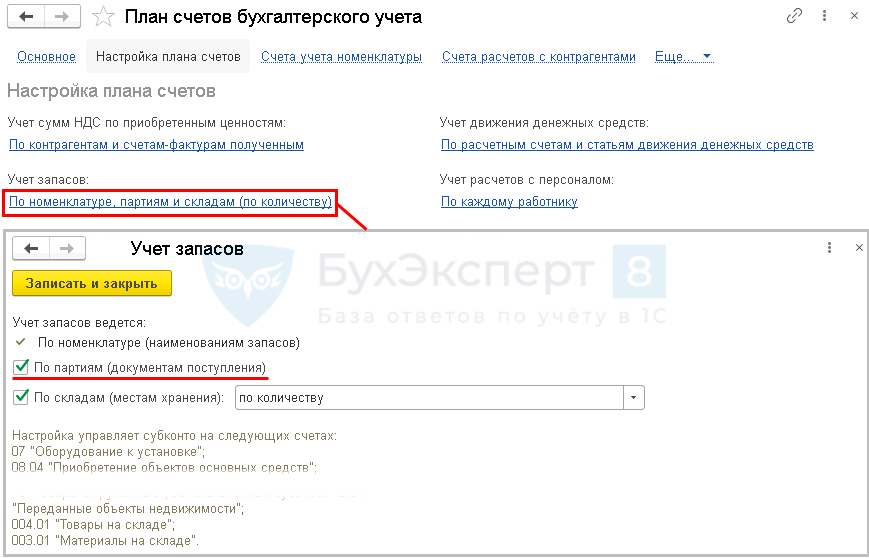

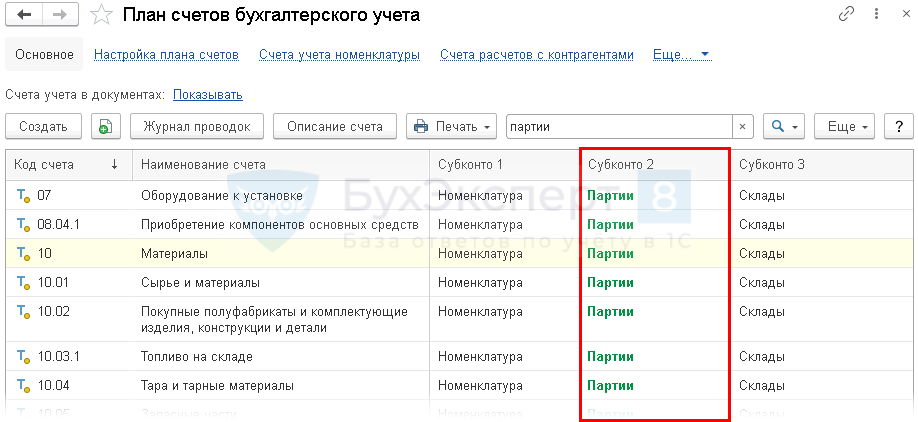

С установкой флага По партиям (документам поступления) к счетам учета запасов подключается Субконто Партии.

Установите аналитику Партии, если хотя бы по одной организации в базе:

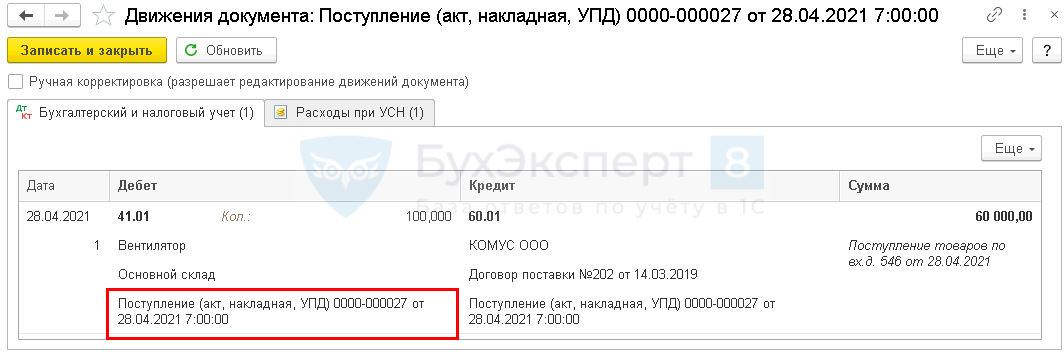

Заполнение партий в документах

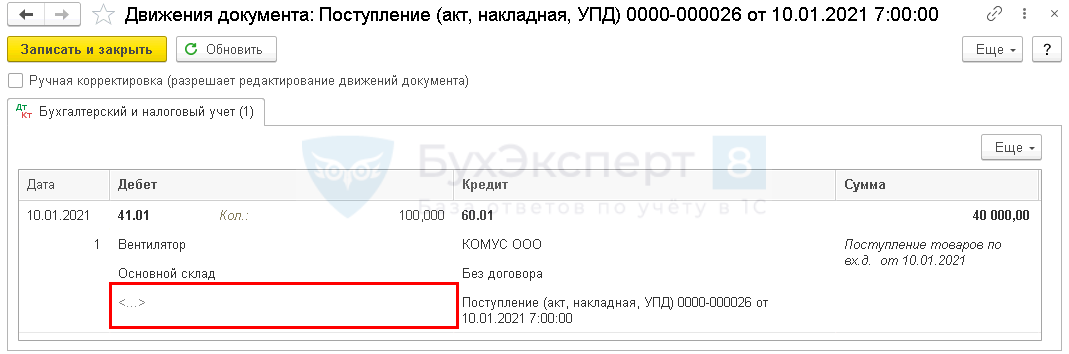

Поступление и реализация

При варианте По средней даже при включенном партионном учете субконто Партии заполняться не будет.

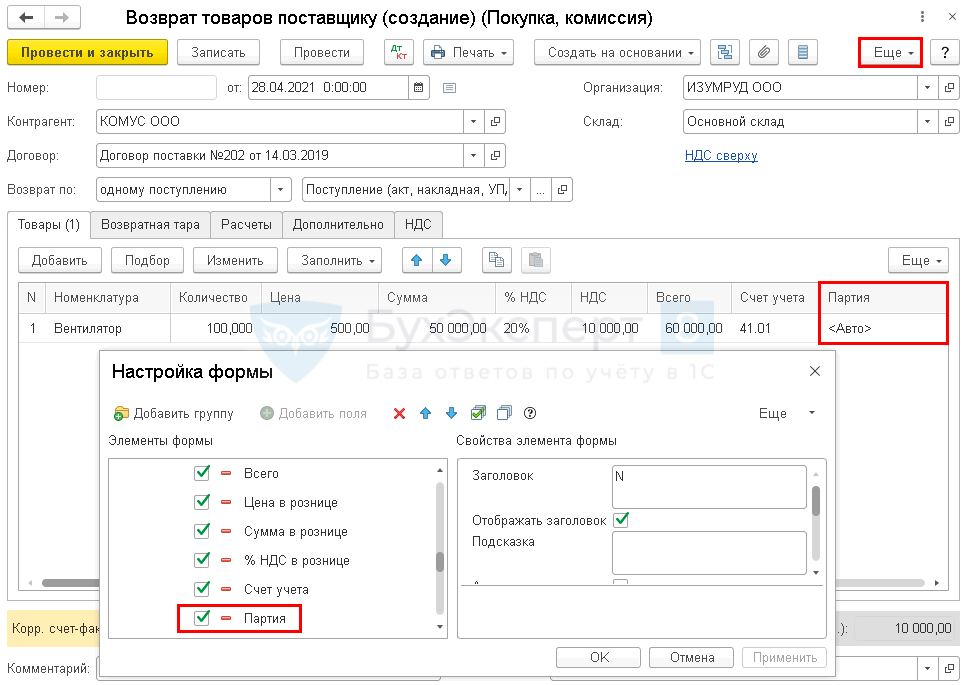

Возврат товаров

Оценка товара при выбытии, в т. ч. при возврате поставщику, осуществляется в соответствии со способом, установленным учетной политикой организации. Таким образом, при возврате товар почти всегда передается поставщику по стоимости, отличной от цены поступления.

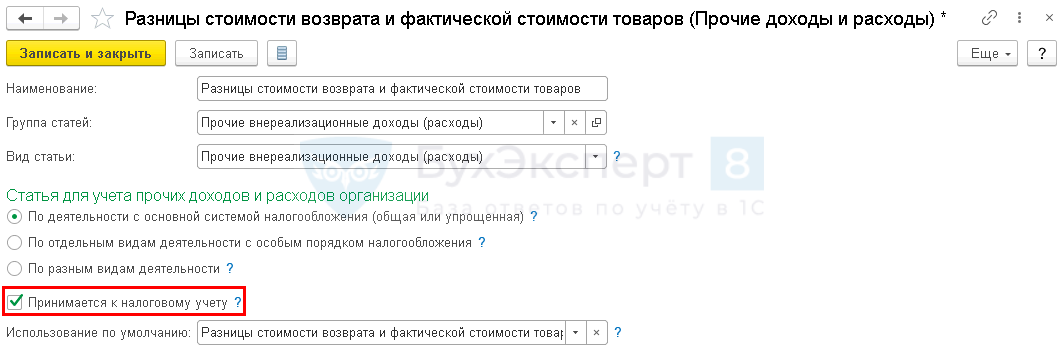

В программе 1С 8.3 Бухгалтерия предусмотрен механизм списания разницы между стоимостью поступления товаров и их балансовой стоимостью во внереализационные доходы и расходы.

В документе Возврат товаров поставщику для учета разницы между стоимостью возвращаемых товаров и учетной стоимостью в 1С 8.3 используется предопределенная статья из справочника Прочие доходы и расходы.

По настройкам этой статьи разница в стоимости принимается к налоговому учету.

Если не согласны с механизмом, предложенным 1С по списанию расходов, поскольку:

предлагаем воспользоваться алгоритмом, изложенным ниже.

В документе Возврат товаров поставщику есть возможность вручную указать партию, по которой товар будет списан с 41 счета.

В появившейся графе Партия укажите нужную партию возвращаемого товара — тогда товар будет списан по этой конкретной партии.

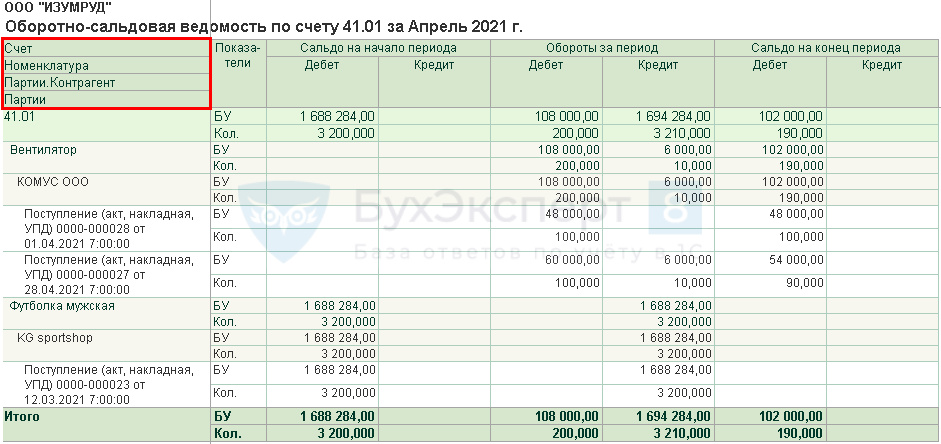

Отчеты по партиям в 1С

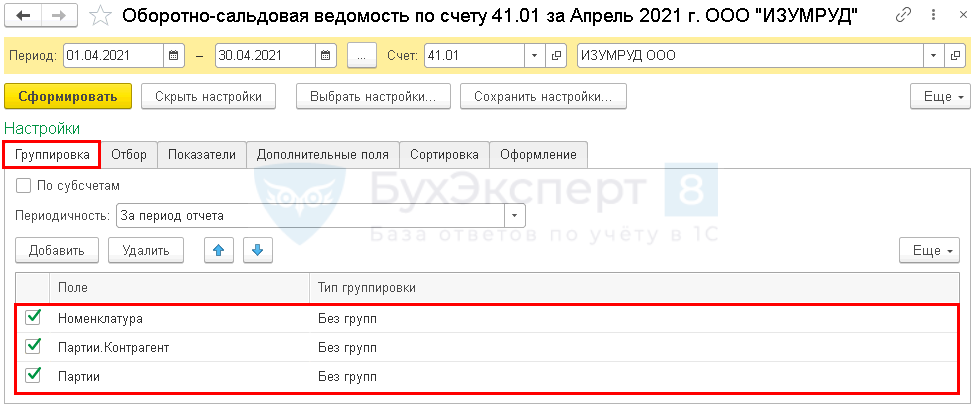

Создадим ОСВ по счету 41 по товарам в разрезе номенклатуры, поставщиков и партий за апрель 2021.

Для этого в настройках отчета установите на вкладке Группировка группировку по:

См. также:

После оформления подписки вам станут доступны все материалы по 1С:Бухгалтерия, записи поддерживающих эфиров и вы сможете задавать любые вопросы по 1С.

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

Карточка публикации

(1 оценок, среднее: 5,00 из 5)

Все комментарии (1)

Спасибо. Когда ж Вы отдыхаете-то, дорогие специалисты Бухэксперта?

Добавить комментарий Отменить ответ

Для отправки комментария вам необходимо авторизоваться.

Вы можете задать еще вопросов

Доступ к форме «Задать вопрос» возможен только при оформлении полной подписки на БухЭксперт8

Нажимая кнопку «Задать вопрос», я соглашаюсь с

регламентом БухЭксперт8.ру >>

Учет товаров при переходе на УСН в связи с отменой ЕНВД в «1С:Бухгалтерии 8» (ред. 3.0)

Объектом налогообложения при применении УСН признаются «доходы» или «доходы, уменьшенные на величину расходов» (п. 1 ст. 346.14 НК РФ). Выбор объекта налогообложения осуществляет сам налогоплательщик (за исключением случая, предусмотренного п. 3 ст. 346.14 НК РФ), см. п. 2 ст. 346.14 НК РФ.

Стоимость товаров, приобретенных для перепродажи, при применении УСН с объектом «доходы, уменьшенные на величину расходов» учитывается в расходах после оплаты поставщику по мере реализации этих товаров (абз. 1 п. 2, пп. 2 п. 2 ст. 346.17 НК РФ).

Организации и ИП, которые до перехода на УСН с объектом «доходы минус расходы» применяли систему налогообложения в виде ЕНВД или патентную систему налогообложения, при определении налоговой базы по налогу, уплачиваемому в связи с применением УСН, вправе учесть произведенные до перехода на УСН расходы по оплате стоимости товаров, приобретенных для дальнейшей реализации, которые учитываются по мере реализации этих товаров в соответствии с пп. 2 п. 2 ст. 346.17 НК РФ (п. 2.2 ст. 346.25 НК РФ).

Таблица с возможными вариантами учета расходов на приобретение товаров (приобретение, оплата, реализация покупателю):

| Вариант 1 | Вариант 2 | Вариант 3 | Вариант 4 | |

| 2020 год применение ЕНВД | Товар оплачен поставщику (аванс) | Товар приобретен и оплачен поставщику | Товар приобретен | Товар приобретен и реализован покупателю |

|---|---|---|---|---|

| 2021 год применение УСН | Товар приобретен и реализован покупателю | Товар реализован покупателю | Товар оплачен поставщику и реализован покупателю | Товар оплачен поставщику |

| Учет в расходах по УСН | Стоимость товара принимается в расходы при УСН | Стоимость товара принимается в расходы при УСН | Стоимость товара принимается в расходы при УСН | Стоимость товара не принимается в расходы при УСН |

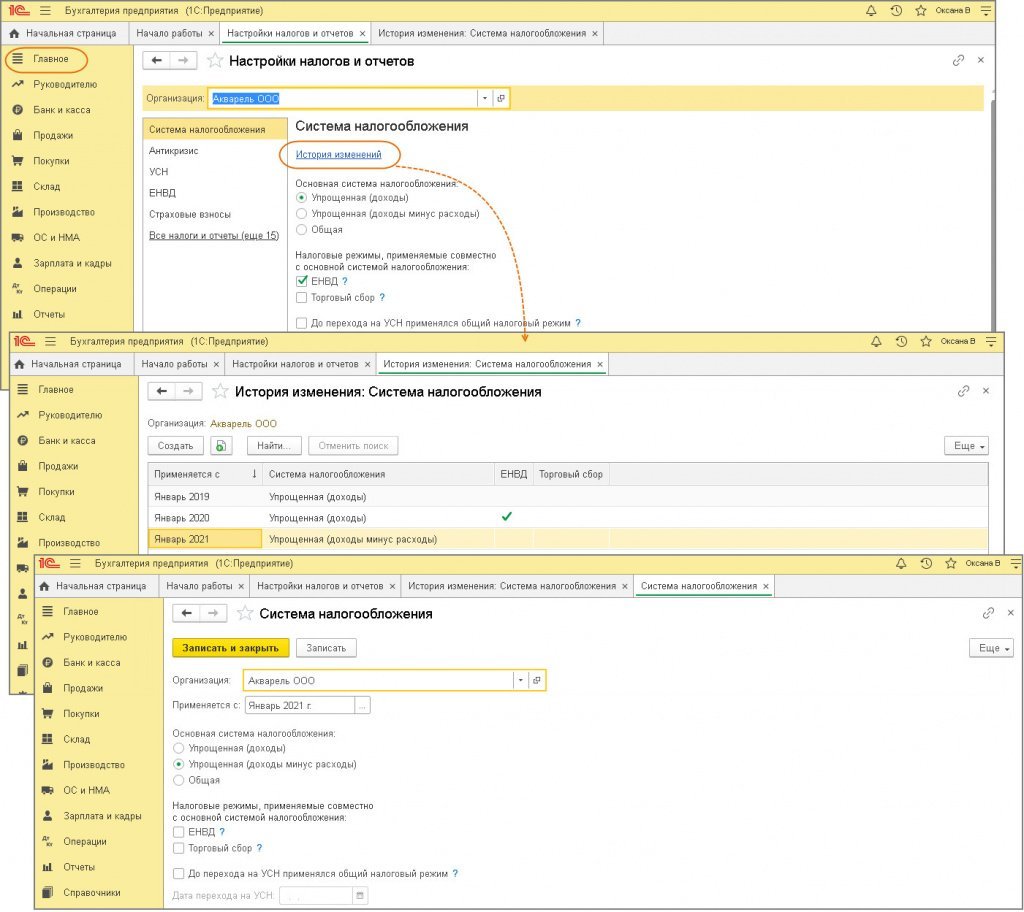

В программе «1С:Бухгалтерия 8» применение ЕНВД для организации возможно только совместно с основной системой налогообложения (УСН «доходы», УСН «доходы минус расходы» или ОСН) до 2021 года. Поскольку с 1 января 2021 года система налогообложения в виде ЕНВД применяться не будет, с выходом нового релиза для 2021 года флажок «ЕНВД» будет снят автоматически и не доступен для редактирования.

В зависимости от системы налогообложения, применяемой организацией в 2020 году (до отмены ЕНВД), при переходе с 2021 года на систему налогообложения УСН «доходы» или УСН «доходы минус расходы» для автоматического учета переходящих остатков предлагается следующий порядок действий по предварительным настройкам:

Учет доходов и расходов по ЕНВД в 2020 г. осуществляется на счетах 90.01.2 «Выручка по отдельным видам деятельности с особым порядком налогообложения» и 90.02.2 «Себестоимость продаж по отдельным видам деятельности с особым порядком налогообложения». После отмены ЕНВД и перехода на УСН учет доходов и расходов ведется на счетах 90.01.1 «Выручка по деятельности с основной системой налогообложения» и 90.02.1 «Себестоимость продаж по деятельности с основной системой налогообложения».

Если в программе в 2020 году организация совмещала УСН и ЕНВД и для автоматического отражения в документах счетов учета доходов и расходов были произведены настройки счетов учета номенклатуры, то их следует удалить.

Пример

Учетная политика

Учетная политикаОтчет «Задолженность поставщикам»

Отчеты «Оборотно-сальдовая ведомость»

Отчеты «Оборотно-сальдовая ведомость»  Отчет «Задолженность поставщикам»

Отчет «Задолженность поставщикам» Бухгалтерская справка

Бухгалтерская справка Банковская выписка

Банковская выписка Товарная накладная

Товарная накладная Отчет о закрытии смены

Отчет о закрытии смены Книга доходов и расходов

Книга доходов и расходов1. Настройки программы

1.1 Смена объекта налогообложения по УСН на «доходы минус расходы»

Форма «Налоги и отчеты» (рис. 1):

2. Ввод остатков по товарам, не реализованным в периоде применения ЕВНД и УСН «доходы»

Обратите внимание! Перед вводом остатков закройте 2020-й год и выполните реформацию баланса (обработка «Закрытие месяца»). После ввода остатков повторное закрытие месяца за декабрь не выполняйте.

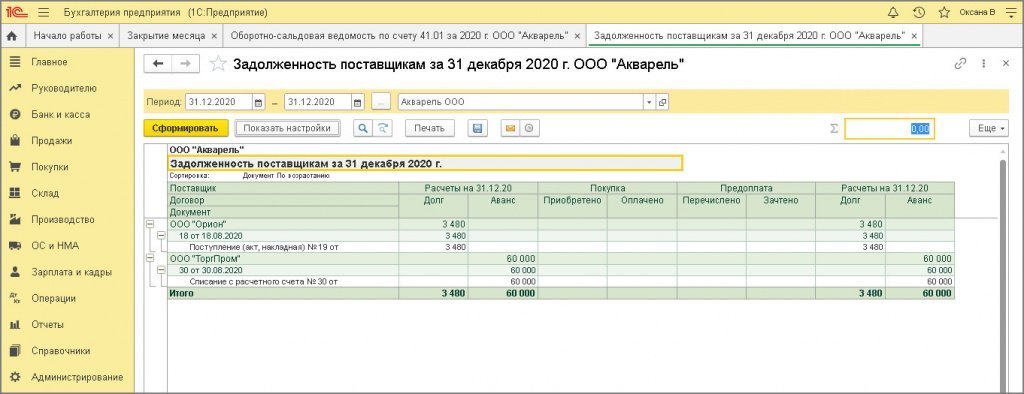

2.1 Определены остатки товаров, не оплаченных поставщикам

2.2 Определены остатки товаров, оплаченных поставщикам

При смене объекта налогообложения с УСН «доходы» на УСН «доходы минус расходы» для ввода остатков по товарам и последующего корректного отражения доходов и расходов необходимо определить статус всех товаров в остатке по состоянию на 31 декабря года, предшествующего смене объекта налогообложения, и указать его при вводе остатков в колонке Состояние расхода:

Для определения статуса товаров воспользуемся отчетами:

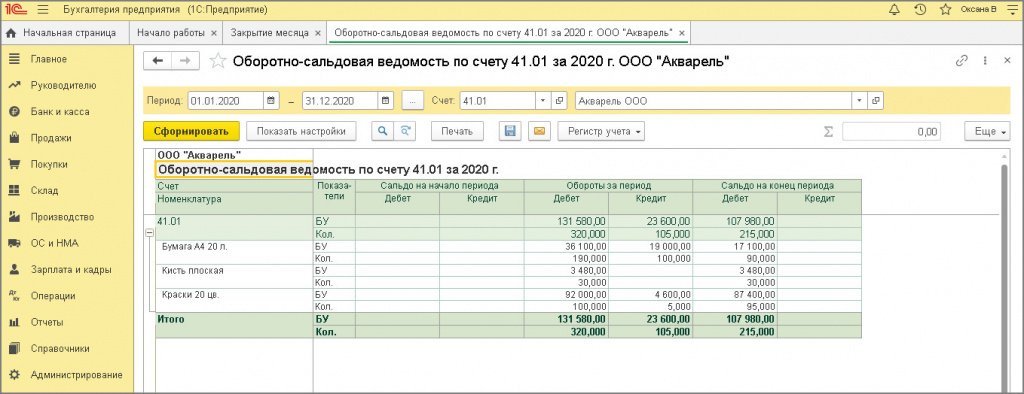

Отчет «Оборотно-сальдовая ведомость по счету» (рис. 1):

Отчет «Задолженность поставщикам» (рис. 2):

Проанализировав и сопоставив данные двух отчетов, получим следующую итоговую информацию по состоянию на 31.12.2020:

2.3 Сформирована партия для учета остатков товаров по способу «ФИФО»

Документ формируется если в 2020 году в настройках программы установлена система налогообложения «Упрощенная (доходы)» и способ оценки МПЗ «По средней». Если способ оценки МПЗ «По ФИФО», то пропустите эту операцию и переходите к операции 2.4.

Документ «Операция» (рис. 3):

2.4 Введены остатки товаров для целей УСН

Документ «Ввод остатков (Товары)» (рис. 4-5):

3. Оплата поставщику части товаров, приобретенных в предыдущем налоговом периоде при применении ЕНВД и УСН «доходы»

3.1 Оплачена поставщику стоимость товара

Документ «Списание с расчетного счета» (рис. 1):

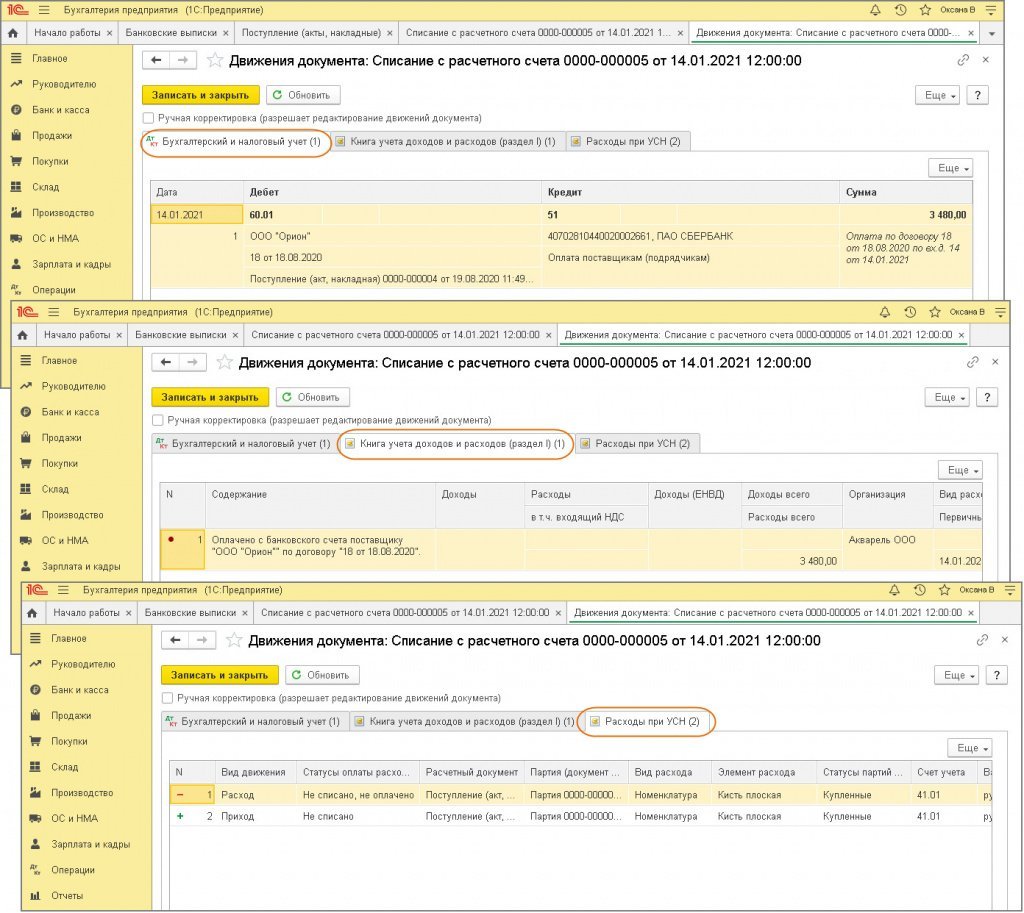

По кнопке

В регистре Книга учета доходов и расходов (раздел I) (одноименная закладка) отражена сумма оплаты (колонка Расходы всего), которая на момент проведения документа не включается в расходы по УСН (т.к. товар на момент проведения документа оплаты еще не реализован).

В регистре Расходы при УСН (одноименная закладка) на сумму оплаты отражается смена статуса по товару «Кисть плоская»:

4. Покупка товаров в счет аванса, перечисленного в предыдущем налоговом периоде при применении УСН «доходы»

4.1 Зачтен аванс, перечисленный поставщику

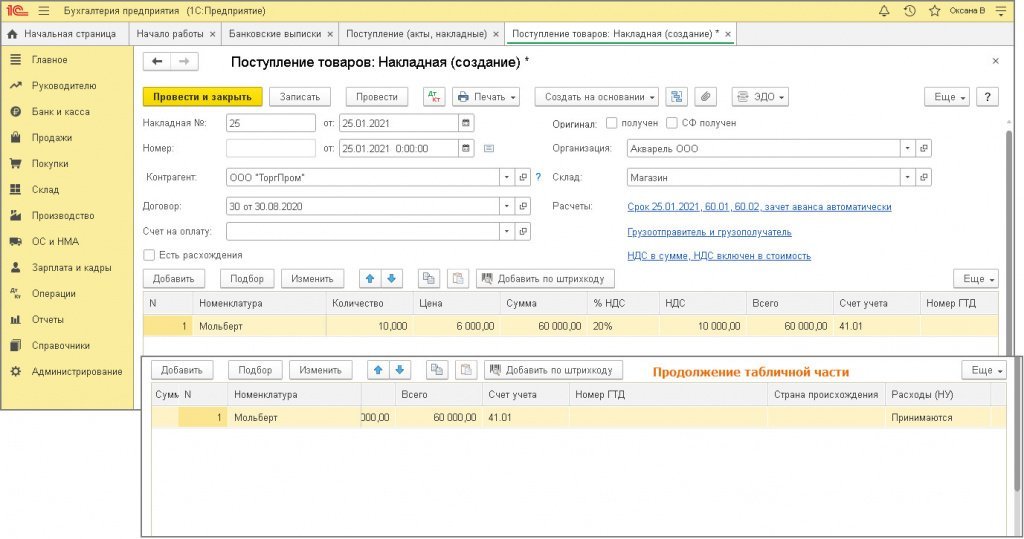

4.2 Поступили и приняты к учету товары

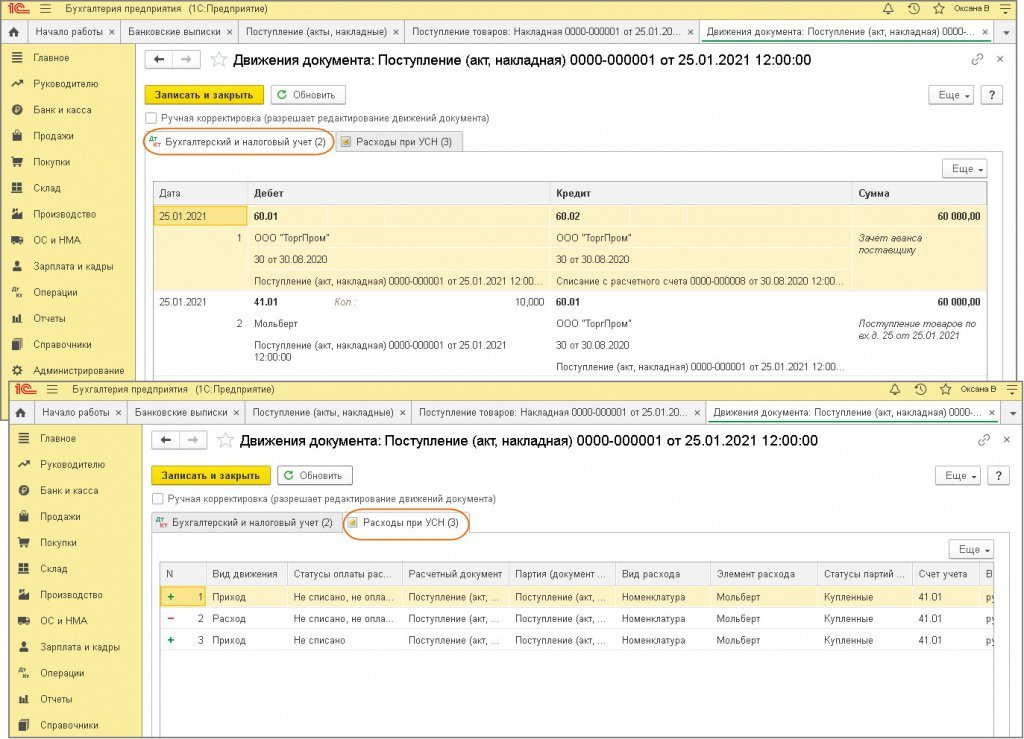

Документ «Поступление (акты, накладные)» (рис. 1):

По кнопке

В регистре Расходы при УСН (одноименная закладка) на сумму оплаты отражаются движения по товару «Мольберт»:

5. Реализация товаров в розницу

5.1 Списана себестоимость реализованных товаров

5.2 Учтена наличная выручка

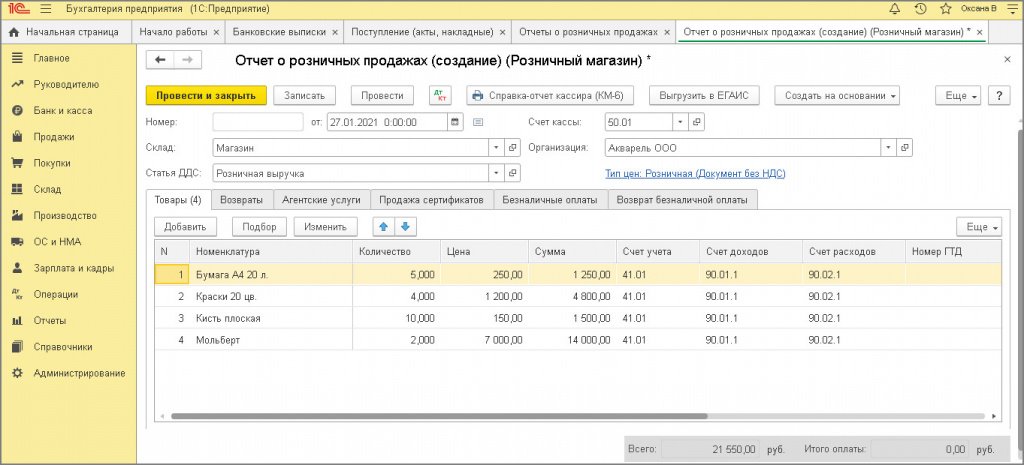

Документ «Отчет о розничных продажах» (рис. 1):

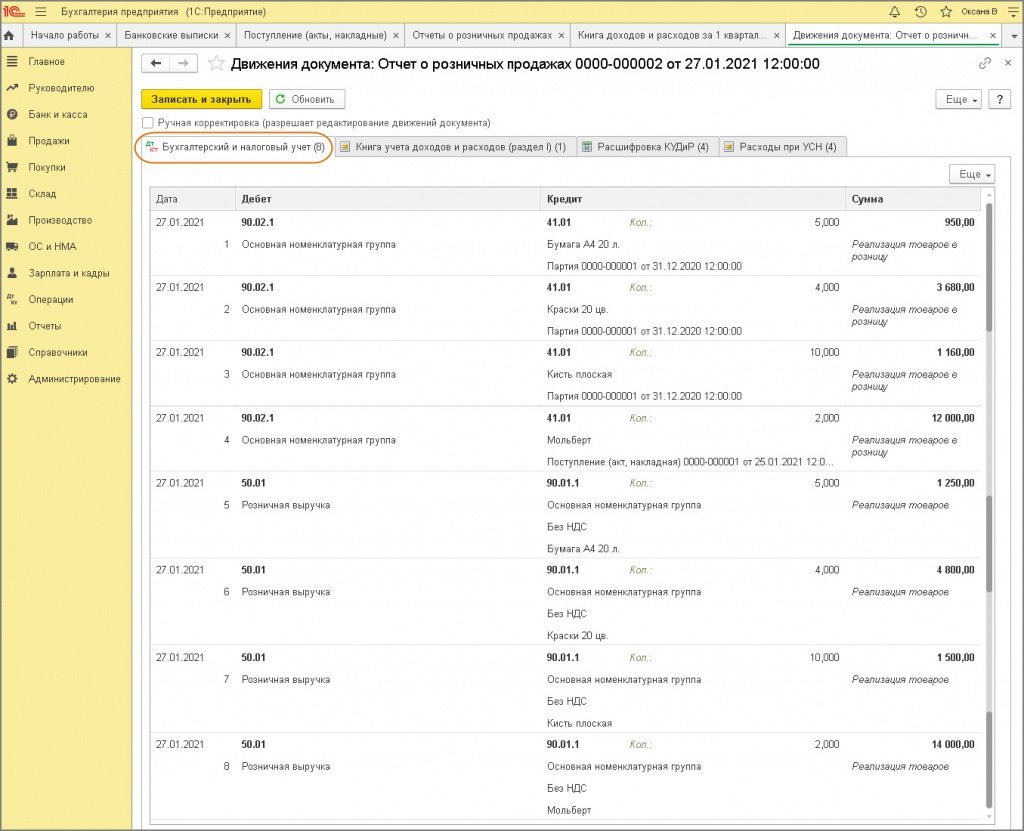

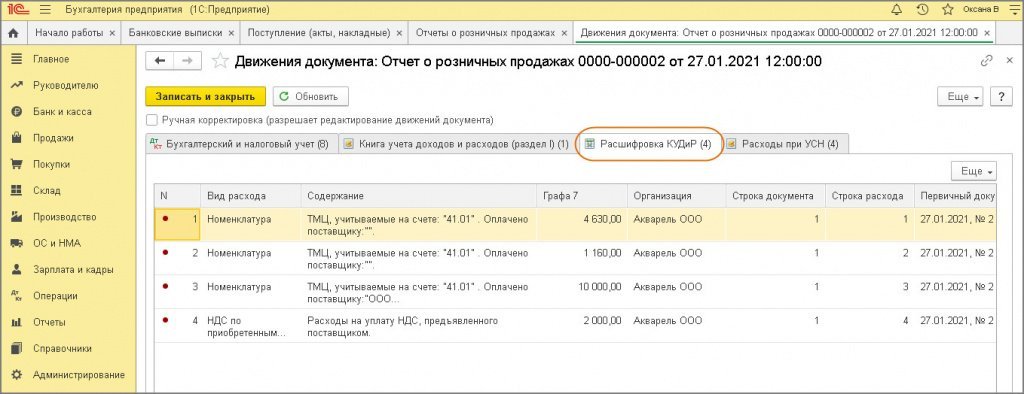

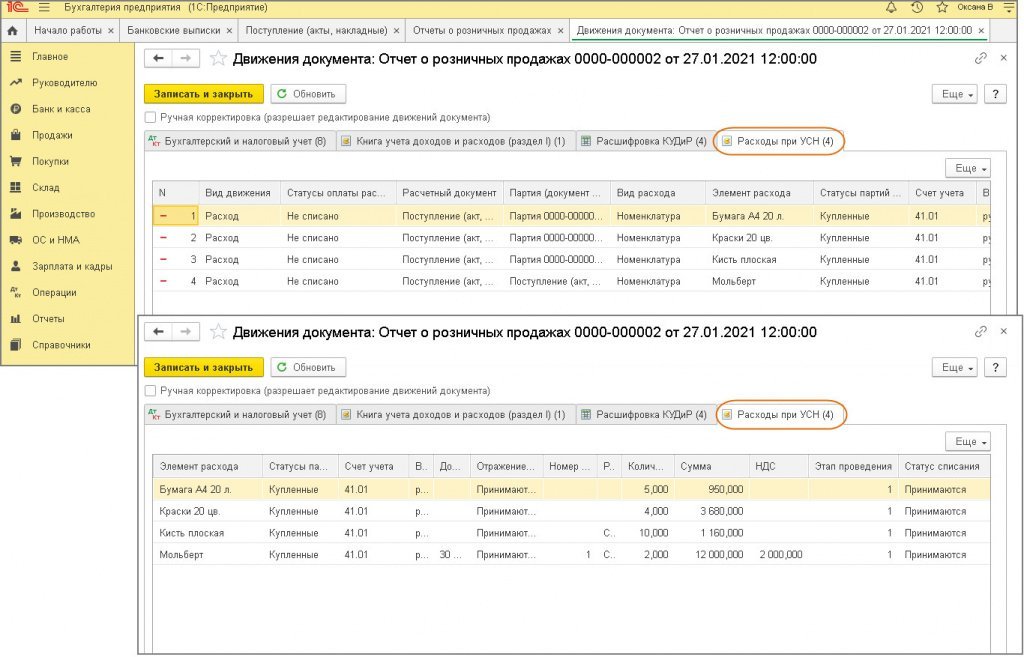

По кнопке

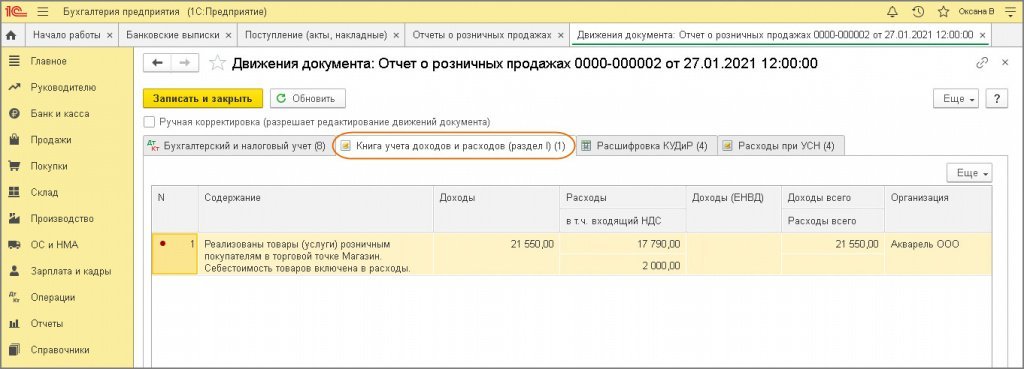

В регистре Книга учета доходов и расходов (раздел I) (одноименная закладка) в колонке Доходы отражена сумма дохода по УСН (продажная стоимость товаров) и в колонке Расходы отражена сумма расхода по УСН (себестоимость товаров), которые учитываются при определении налоговой базы по УСН (рис. 3).

В регистре Расшифровка КУДиР расшифровываются расходы, отраженные в регистре Книга учета доходов и расходов (раздел I) (рис. 4).

В регистре Расходы при УСН (одноименная закладка) отражена смена статуса по реализованным товарам (рис. 5):

6. Книга доходов и расходов по УСН

Перед формированием Книги доходов и расходов закройте каждый месяц отчетного (налогового) периода (обработка «Закрытие месяца»). При этом откажитесь от перепроведения документов и закрытия месяца за декабрь прошлого года.

6.1 Сформирован отчет «Книга доходов и расходов» по УСН

Отчет «Книга доходов и расходов» по УСН (рис. 1):

Сумма 17 990,00 руб. сложилась из стоимости следующих товаров: