отражение ндс к вычету не попадает в декларацию ндс

Тема: Отражение НДС к вычету. 1С 8.2

Опции темы

Поиск по теме

Подскажите, пожалуйста, почему сумма по документу «отражение НДС к вычету» может не попадать в декларацию по НДС? При этом в книгу покупок эта сумма попадает.

На начало года были введены остатки по дебету 19 счета, по конкретному контрагенту.

Сейчас нужно предъявить эту сумму к вычету. Завожу документ «отражение НДС к вычету»; документ расчетов выбираю из ранее заведенных (при вводе начальных остатков); на вкладке «счет-фактура» заполняю необходимые поля, но при этом в декларацию сумма НДС так и не попадает.

Может другим документом ее нужно учесть? Как быть?

Попробуйте проанализировать отчетом Анализ состояния налогового учета по НДС

Дает данные из книги покупок, как должно быть.

в событии что стоит? поставьте-предъявлен НДС к вычету

да, теперь НДС отражен и в декларации. спасибо!

получается, что необходимо вручную корректировать движение документа в подобных операциях?

Так Вы ж при вводе остатков создали счет-фактуру на основании документа созданного вручную. и вот результат

а если мне нужно, чтоб наоборот не попадала счет-фактура в книгу покупок в 1с 8 как сделать?

В Поступлении товаров и услуг галочку сняла «Отразить вычет НДС в книге покупок», но при закрытии месяца автоматически создается Формирование записи книги покупок и там этот счет-фактура отражен.

В восьмерке новичок

Некоторые вопросы по учету в «1С:Бухгалтерии 8.3»

На вопросы отвечает Дарья Волохова, бухгалтер-консультант Линии консультаций компании «ГЭНДАЛЬФ».

– Как в программе «1С:Бухгалтерия 8», ред. 3.0, в момент поступления товаров предъявить к налоговому вычету только часть НДС, а остальную – перенести на следующий квартал?

– Так как предприятие решило предъявить к налоговому вычету лишь часть входного НДС, то в счет-фактуре, созданной на основании документа поступления, следует снять флаг «Отразить вычет НДС в книге покупок датой получения».

Обратите внимание, если в базе включен раздельный учет – стоит галка «Ведется раздельный учет входящего НДС по способам учета» в настройках налогов и отчетов (раздел «Главное») на закладке «НДС», то никаких дополнительный действий, кроме создания счет-фактуры, на данном этапе делать не нужно.

Следующим шагом является создание документа «Формирование записей книги покупок» (раздел «Операции» – «Регламентные операции НДС»), в котором необходимо нажать кнопку «Заполнить», чтобы включить поступления текущего периода, а также поступления прошлых периодов, по которым входной НДС не был принят к вычету, либо был принят частично.

Далее, для того чтобы принять к вычету лишь часть входного НДС, в табличной части документа в колонке «НДС» следует вручную откорректировать сумму, указав ту, которая будет принята к вычету в текущем квартале.

После сохранения документа «Формирование записей книги покупок», в отчетность по НДС будет включена только та сумма НДС, которая предъявлена к налоговому вычету в данном налоговом периоде.

– Как в программе «1С:Бухгалтерия 8» (ред. 3.0) начислить компенсацию за неиспользованный отпуск?

– Автоматический расчет дней и суммы компенсаций за неиспользованный отпуск реализован только в программах с расширенными возможностями расчета зарплаты, например, «1С:Зарплата и управление персоналом 8», ред.3.1. Для того, чтобы в «1С: Бухгалтерия 8», ред. 3.0, начислить и выплатить компенсацию в первую очередь следует создать новое начисление (Раздел «Зарплата и кадры» – «Настройки зарплаты» – «Расчет зарплаты» – «Начисления»).

При создании начисления необходимо выбрать следующие настройки:

Код дохода НДФЛ – 2013 «Сумма компенсации за неиспользованный отпуск»;

Категория дохода – «Прочие доходы от трудовой деятельности»;

Вид дохода для страховых взносов – «Доходы, целиком облагаемые страховыми взносами» (рис. 1).

После выбора настроек, сохраните начисление, воспользовавшись командой «Записать и закрыть».

Для того чтобы начислить сотруднику компенсацию, создайте документ «Начисление зарплаты», в котором с помощью команды «Подобрать» отразите нужного сотрудника. Далее, нажав кнопку «Начислить», которая находится над табличной частью, выберите «Компенсация неиспользованного отпуска» и вручную укажите сумму компенсации. НДФЛ и суммы страховых взносов будут рассчитаны программой автоматически.

После сохранения документа «Начисление зарплаты» следует выплатить компенсацию, аналогично выплате заработной платы, например, сформировав «Ведомость в кассу» и «Расходный кассовый ордер».

Чтобы рассчитать сумму компенсаций, можно воспользоваться специальным калькулятором на сайте 1С:ИТС. Для этого:

На главной странице выберите раздел «Справочная информация» – «Калькуляторы – «Расчеты по отпускам».

На открывшейся странице, перейдите по ссылке «Компенсация за неиспользованный отпуск», после чего, введя все необходимые данные, например, дата приема и увольнения сотрудника, сумма начисленной заработной платы за расчетный период и другие, система самостоятельно рассчитает сумму компенсации, которую после можно будет указать в документе «Начисление зарплаты».

– Как в программе «1С:Бухгалтерия 8» (ред. 3.0) создать обособленное подразделение?

Следует отметить, что в «1С:Бухгалтерия 8», ред. 3.0, поддерживается учет по обособленным подразделениям, но только в целях формирования отчетности по НДФЛ (с соблюдением условия, что численность сотрудников предприятия не должна превышать 60 человек).

Для того чтобы создать обособленное подразделение, зайдите в раздел «Зарплата и кадры» – «Настройки зарплаты». Далее раскройте блок «Расчет заплаты» и установите галку «Расчет зарплаты по обособленным подразделениям».

После этого в карточке организации (раздел «Главное» – «Организации» или «Реквизиты организации») перейдите по ссылке «Подразделения» и воспользуйтесь командой «Создать» или откройте уже созданное подразделение, которое является обособленным. В открывшейся форме следует установит галку «Обособленное подразделения», после чего появятся такие дополнительные поля, как «КПП» и «Налоговая инспекция».

Корректировка приобретения в сторону уменьшения, если НДС не принят к вычету

Корректировка приобретения в сторону уменьшения: нормативное регулирование

Корректировочный счет-фактура, выставленный продавцом покупателю при изменении стоимости отгруженных товаров (выполненных работ, оказанных услуг), переданных имущественных прав в сторону уменьшения (в том числе в случае уменьшения цены (тарифа) и (или) уменьшения количества (объема) отгруженных товаров (выполненных работ, оказанных услуг), переданных имущественных прав), является документом, служащим основанием для принятия продавцом сумм налога к вычету (п. 1 ст. 169 НК РФ).

Корректировочный счет-фактура выставляется не позднее 5 календарных дней со дня составления документов (дополнительного соглашения, иного первичного документа), подтверждающих согласие (факт уведомления) покупателя на изменение стоимости отгруженных товаров (работ, услуг, имущественных прав) (п. 3 ст. 168 НК РФ).

Согласно пункту 8 статьи 169 НК РФ форма корректировочного счета-фактуры и порядок его заполнения, а также формы и порядок ведения книг покупок и книг продаж устанавливаются Правительством РФ.

В Постановлении Правительства РФ от 26.12.2011 № 1137 «О формах и правилах заполнения (ведения) документов, применяемых при расчетах по налогу на добавленную стоимость» утверждена форма корректировочного счета-фактуры и порядок ее заполнения (Приложение № 2 к Постановлению).

При получении от поставщика корректировочного счета-фактуры на уменьшение стоимости товаров покупатель:

В то же время следует учитывать, что если до момента получения корректировочного счета-фактуры сумма входного НДС к вычету не предъявлялась (т. е. полученный счет-фактура на приобретенные товары (работы, услуги, имущественные права) в книге покупок не регистрировался), то заявление к вычету суммы налога с учетом произведенной корректировки (т. е. регистрация полученного счета-фактуры в книге покупок на уменьшенную (скорректированную) сумму НДС) не противоречит действующему законодательству. Очевидно, что в этом случае полученный корректировочный счет-фактура на уменьшение стоимости в книге продаж регистрироваться не будет.

Аналогичный подход к регистрации счетов-фактур Минфин России рекомендовал применять покупателям при недопоставке товаров (письма Минфина России от 12.05.2012 № 03-07-09/48, от 10.02.2012 № 03-07-09/05).

1С:ИТС

Корректировка в сторону уменьшения в текущем периоде в «1С:Бухгалтерии 8» (ред. 3.0)

Рассмотрим пример отражения в программе «1С:Бухгалтерия 8» редакции 3.0 корректировки приобретения в сторону уменьшения в текущем налоговом периоде, если входной НДС к вычету не принят.

Пример

Организация ООО «Стиль», осуществляющая операции, облагаемые и не облагаемые НДС:

Кроме того, в IV квартале 2019 года организация ООО «Стиль»:

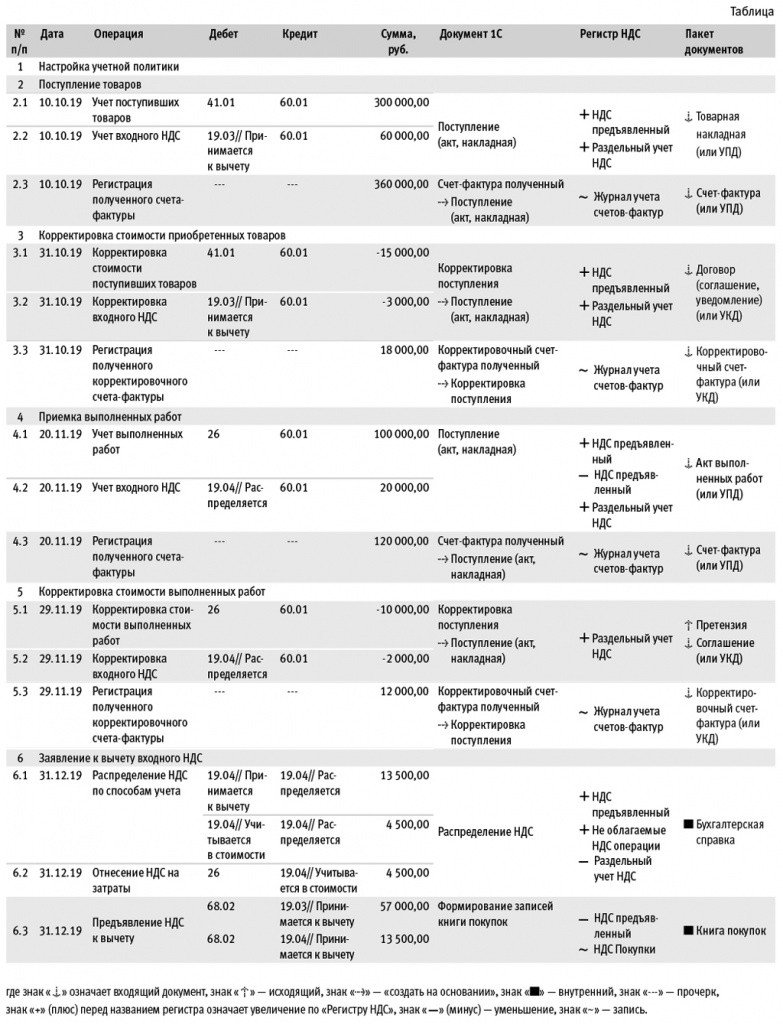

Последовательность операций приведена в таблице.

Настройка учетной политики

В связи с тем, что организация ведет раздельный учет предъявленных сумм НДС при осуществлении операций по реализации товаров (работ, услуг), как облагаемых НДС, так и освобождаемых от налогообложения, необходимо произвести соответствующие настройки учетной политики.

После выполнения настроек в табличной части документов учетной системы Поступление (акт, накладная) появится возможность отражения информации о выбранном способе учета входного НДС, который может принимать значения:

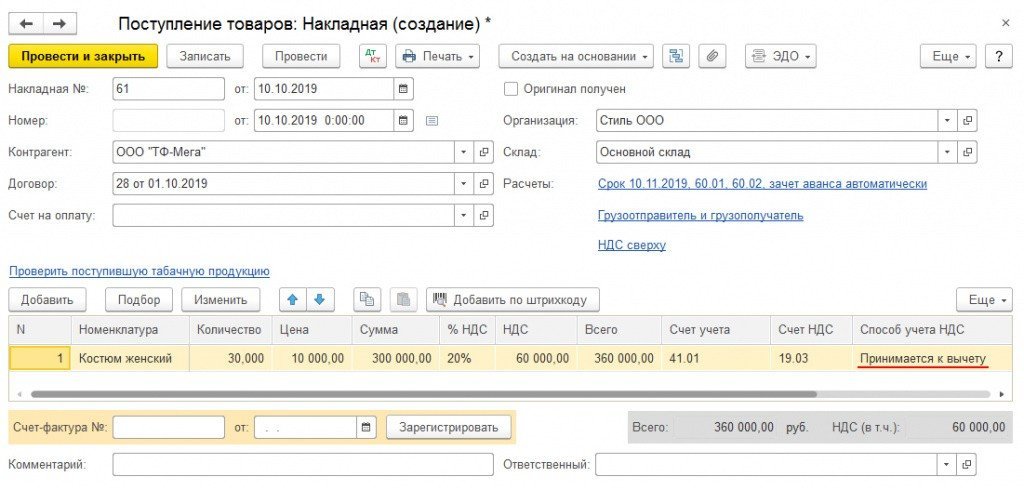

Поступление товаров

Рис. 1. Отражение в учете поступивших товаров

Поскольку приобретенные товары предназначены для перепродажи, т. е. для осуществления облагаемой НДС операции, в поле Способ учета НДС табличной части документа указывается значение Принимается к вычету.

После проведения документа в регистр бухгалтерии вводятся бухгалтерские записи:

Дебет 41.01 Кредит 60.01

— на стоимость приобретенных товаров;

В регистр накопления НДС предъявленный вносится запись с видом движения Приход и событием Предъявлен НДС поставщиком. Одновременно вводится запись с видом движения Приход в регистр накопления Раздельный учет НДС. Запись производится для возможности использования данных о приобретенных товарах в случае изменения назначения их использования.

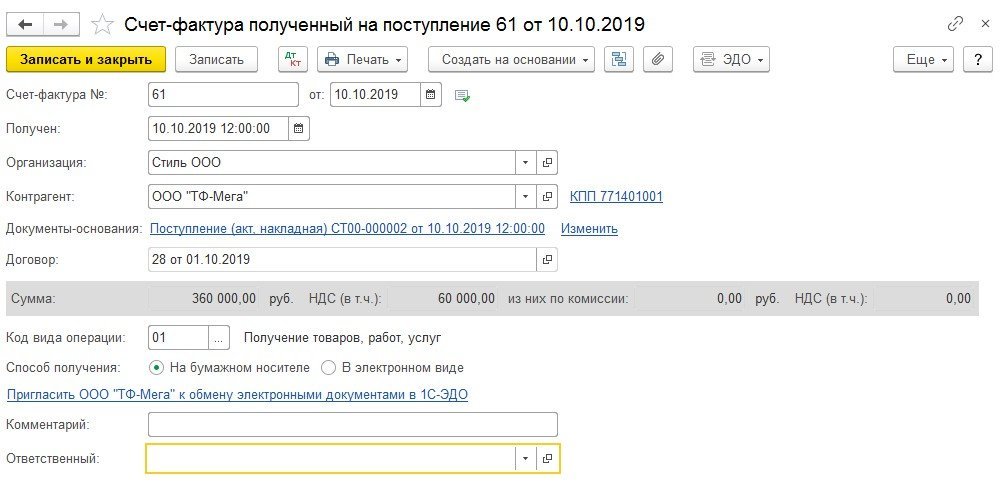

Для регистрации полученного счета-фактуры (операция 2.3 «Регистрация полученного счета-фактуры») необходимо в поля Счет-фактура № и от документа Поступление (акт, накладная) (рис. 1) ввести соответственно номер и дату входящего счета-фактуры и нажать кнопку Зарегистрировать. При этом автоматически будет создан документ Счет-фактура полученный (рис. 2), а в форме документа-основания появится гиперссылка на созданный счет-фактуру.

Рис. 2. Счет-фактура полученный на поступление товаров

Поля документа Счет-фактура полученный будут заполнены автоматически на основании сведений из документа Поступление (акт, накладная).

Поскольку организация ведет раздельный учет, в документе Счет-фактура полученный отсутствует строка со значением Отразить вычет НДС в книге покупок датой получения, т. е. отсутствует возможность упрощенного заявления к вычету входного НДС.

В результате проведения документа Счет-фактура полученный вносится регистрационная запись в регистр Журнал учета счетов-фактур. Несмотря на то, что с 01.01.2015 налогоплательщики, не являющиеся посредниками (экспедиторами, застройщиками), не ведут журнал учета полученных и выставленных счетов-фактур, записи регистра Журнал учета счетов-фактур используются для хранения необходимой информации о полученном счете-фактуре.

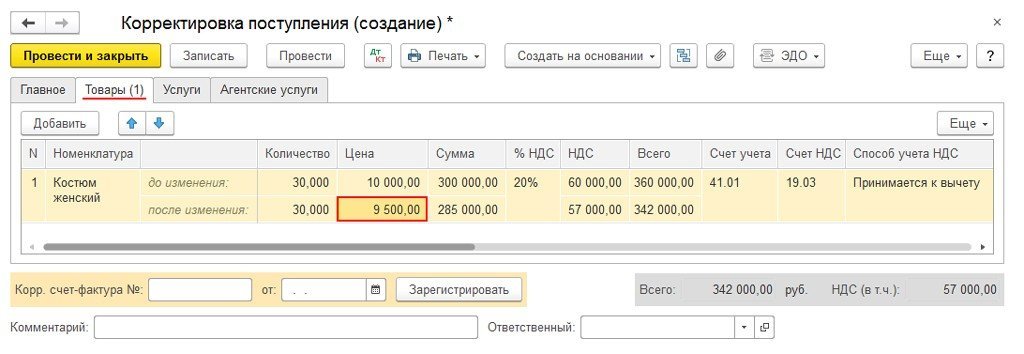

Корректировка стоимости приобретенных товаров

Для отражения операций 3.1 «Корректировка стоимости поступивших товаров», 3.2 «Корректировка входного НДС» необходимо создать документ Корректировка поступления с видом операции Корректировка по согласованию сторон.

Данный документ можно создать на основании документа Поступление (акт, накладная) (рис. 1) по кнопке Создать на основании. На закладке Главное необходимо указать (рис. 3):

На закладке Товары следует указать в строке после изменения скорректированные показатели (см. рис. 3). После проведения документа Корректировка поступления в регистр бухгалтерии вводятся следующие бухгалтерские записи:

Дебет 19.03 Кредит 60.01

— СТОРНО на разницу в сумме входного НДС;

Дебет 41.01 Кредит 60.01

— СТОРНО на разницу в стоимости приобретенных товаров.

Поскольку до момента корректировки сумма входного НДС к вычету не заявлялась (не выполнялась регламентная операция Формирование записей книги покупок), то в регистр НДС предъявленный вносится запись с видом движения Приход для корректировки в сторону уменьшения суммы НДС, предъявленной поставщиком.

Одновременно аналогичная корректирующая запись с видом движения Приход вносится и в регистр накопления Раздельный учет НДС.

Для регистрации полученного корректировочного счета-фактуры (операция 3.3 «Регистрация полученного корректировочного счета-фактуры») необходимо в поля Корр. счет-фактура № и от документа Корректировка поступления (см. рис. 3) ввести соответственно номер и дату входящего корректировочного счета-фактуры и нажать кнопку Зарегистрировать.

Рис. 3. Корректировка стоимости поступивших товаров

При этом автоматически будет создан документ Корректировочный счет-фактура полученный, а в форме документа-основания появится гиперссылка на созданный счет-фактуру.

Поля документа Корректировочный счет-фактура полученный будут заполнены автоматически на основании сведений из документа Корректировка поступления.

В результате проведения документа Корректировочный счет-фактура полученный будет внесена запись в регистр сведений Журнал учета счетов-фактур для хранения необходимой информации о полученном счете-фактуре.

Приемка выполненных работ

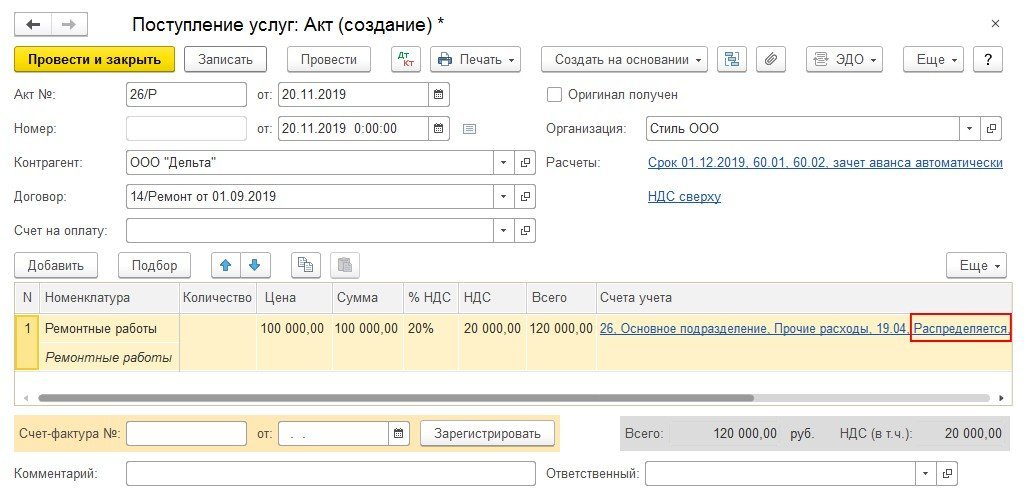

Рис. 4. Отражение в учете выполненных работ

Поскольку услуга по ремонту офисного помещения относится ко всей деятельности организации, то сумму предъявленного подрядной организацией НДС необходимо распределять. Для этого в документе Поступление (акт, накладная) в графе Счета учета табличной части следует установить для способа учета НДС значение Распределяется.

В результате проведения документа Поступление (акт, накладная) в регистр бухгалтерии будут введены бухгалтерские записи:

Дебет 26 Кредит 60.01

— на стоимость выполненных ремонтных работ, составляющую 100 000,00 руб.;

В регистр НДС предъявленный вводятся записи с видом движения Приход с событием Предъявлен НДС Поставщиком и с видом движения Расход с событием НДС подлежит распределению на сумму НДС, предъявленную подрядной организацией и подлежащую распределению.

Одновременно на списанную в регистре НДС предъявленный сумму налога вводится запись в регистр Раздельный учет НДС с видом движения Приход.

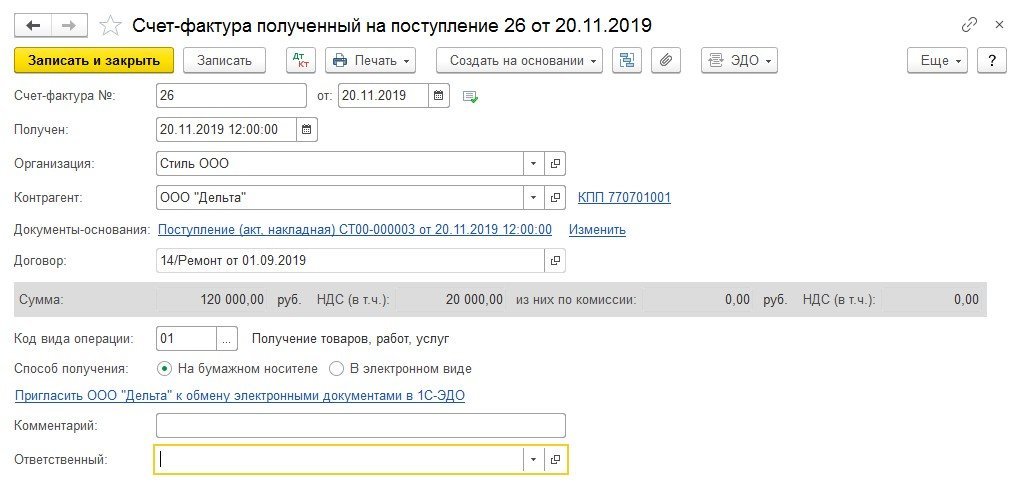

Для регистрации полученного от подрядной организации счета-фактуры (операция 4.3 «Регистрация полученного счета-фактуры») необходимо в поля Счет-фактура № и от документа Поступление (акт, накладная) (см. рис. 4) ввести номер и дату входящего счета-фактуры и нажать кнопку Зарегистрировать. При этом автоматически будет создан документ Счет-фактура полученный (рис. 5), а в форме документа-основания появится гиперссылка на созданный счет-фактуру.

Рис. 5. Счет-фактура полученный на выполненные работы

В результате проведения документа Счет-фактура полученный будет внесена запись в регистр сведений Журнал учета счетов-фактур для хранения необходимой информации о полученном счете-фактуре.

Корректировка стоимости выполненных работ

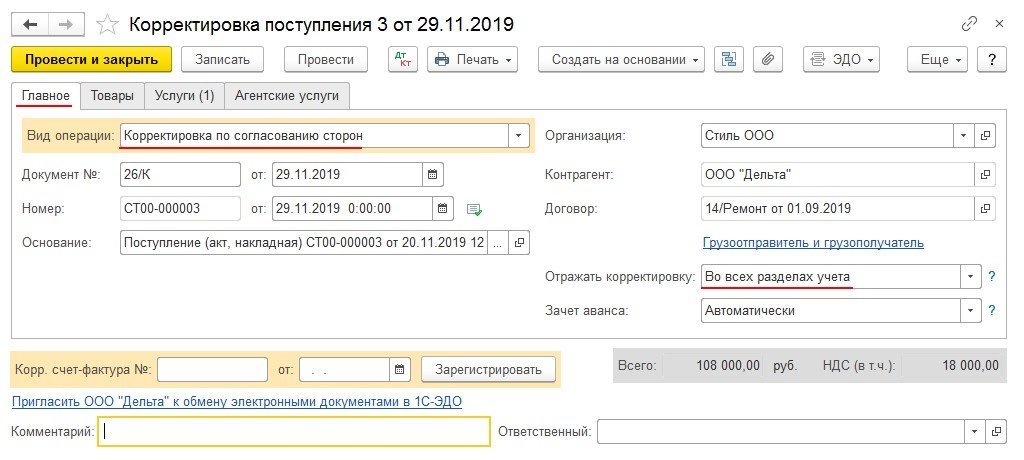

Для отражения операций 5.1 «Корректировка стоимости выполненных работ», 5.2 «Корректировка входного НДС» необходимо создать документ Корректировка поступления с видом операции Корректировка по согласованию сторон.

Данный документ можно создать на основании документа Поступление (акт, накладная) (рис. 4) по кнопке Создать на основании.

На закладке Главное необходимо указать (рис. 6):

Рис. 6. Корректировка стоимости выполненных работ

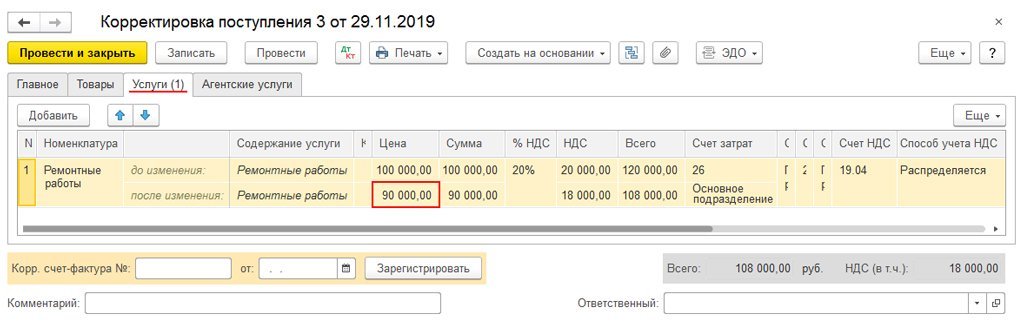

На закладке Услуги следует указать в строке после изменения скорректированные показатели.

После проведения документа Корректировка поступления в регистр бухгалтерии вводятся следующие бухгалтерские записи:

Дебет 19.04 Кредит 60.01

— СТОРНО на разницу в сумме входного НДС;

Дебет 26 Кредит 60.01

— СТОРНО на разницу в стоимости выполненных работ.

Согласно пункту 4.1 статьи 170 НК РФ пропорция для распределения входного НДС определяется исходя из стоимости отгруженных товаров (выполненных работ, оказанных услуг), переданных имущественных прав за налоговый период.

Поскольку корректировка стоимости подрядных работ была произведена до окончания текущего налогового периода (до выполнения регламентных операций Распределение НДС и Формирование записей книги покупок), то в регистр накопления Раздельный учет НДС вносится запись с видом движения Приход для отражения уменьшения стоимости выполненных работ и суммы входного НДС.

Для регистрации полученного корректировочного счета-фактуры (операция 5.3 «Регистрация полученного корректировочного счета-фактуры») необходимо в поля Корр. счет-фактура № и от документа Корректировка поступления (см. рис. 6) ввести соответственно номер и дату входящего корректировочного счета-фактуры и нажать кнопку Зарегистрировать. При этом автоматически будет создан документ Корректировочный счет-фактура полученный, а в форме документа-основания появится гиперссылка на созданный счет-фактуру.

Заявление к вычету входного НДС

Обратите внимание, если до момента получения корректировочного счета-фактуры на уменьшение стоимости налогоплательщик-покупатель предъявил к вычету сумму входного НДС по приобретенным товарам (работам, услугам, имущественным правам), т. е. зарегистрировал полученный счет-фактуру в книге покупок, то он в соответствии с подпунктом 4 пункта 3 статьи 170 НК РФ должен восстановить излишне принятую к вычету сумму налога (т. е. зарегистрировать полученный корректировочный счет-фактуру в книге продаж). Если до момента получения корректировочного счета-фактуры сумма входного НДС к вычету не предъявлялась (т. е. полученный счет-фактура в книге покупок не регистрировался), то налогоплательщик может заявить к вычету сумму налога по приобретенным товарам (работам, услугам, имущественным правам) с учетом произведенной корректировки (т. е. зарегистрировать полученный счет-фактуру в книге покупок на уменьшенную (скорректированную) сумму НДС). Очевидно, что в этом случае полученный корректировочный счет-фактура на уменьшение стоимости в книге продаж регистрироваться не будет.

Поскольку организация ООО «Стиль» ведет раздельный учет НДС, то перед заявлением налогового вычета ей необходимо произвести распределение входного НДС по приобретенным товарам (работам, услугам, имущественным правам), используемым для осуществления как облагаемых налогом, так и не подлежащих налогообложению (освобожденных от налогообложения) операций в соответствии с пунктами 4 и 4.1 статьи 170 НК РФ.

Распределение предъявленной суммы НДС производится по тем приобретенным товарам (работам, услугам), имущественным правам, по которым в способе учета НДС указано значение Распределяется.

Для расчета пропорции распределения НДС необходимо выполнить команду Заполнить. После выполнения этой команды на закладке Выручка от реализации будет автоматически рассчитана сумма выручки (стоимость отгруженных товаров (работ, услуг, имущественных прав)) от деятельности, облагаемой НДС и не облагаемой налогом. При этом отдельно будет указана сумма выручки по виду деятельности, облагаемой ЕНВД, и по виду деятельности, облагаемой по ставке 0 % (кроме экспорта несырьевых товаров). А из суммы выручки по деятельности, облагаемой НДС, будет выделена в том числе выручка от реализации на экспорт несырьевых товаров.

В программе показатели пропорции для распределения НДС за IV квартал 2019 года будут рассчитаны следующим образом:

Автоматическое распределение суммы входного НДС будет отражено на закладке Распределение документа Распределение НДС. Согласно рассчитанной пропорции:

При расчете суммы НДС, подлежащей налоговому вычету, а также суммы НДС, включаемой в стоимость, будет учтена корректировка стоимости и входного НДС в сторону уменьшения, произведенная до момента проведения процедуры распределения и заявления НДС к вычету.

Таким образом, сумма НДС по ремонтным работам будет распределена следующим образом:

После проведения документа Распределение НДС в регистре бухгалтерии будут сделаны следующие записи:

В регистр НДС предъявленный будет введена запись с видом движения Приход с событием НДС распределен на сумму НДС, предъявленную подрядчиком и подлежащую вычету после распределения.

В регистре Не облагаемые НДС операции будет зафиксирована сумма НДС, не принимаемая к налоговому вычету и относящаяся к деятельности с основной системой налогообложения.

В регистр Раздельный учет НДС будет внесена запись с видом движения Расход на сумму НДС, предъявленную подрядчиком с учетом корректировки стоимости.

Данные для книги покупок о суммах налога, предъявляемых к вычету в текущем налоговом периоде, отражаются на закладке Приобретенные ценности.

Для заполнения документа по данным учетной системы целесообразно использовать команду Заполнить.

После проведения документа формируются проводки:

Дебет 68.02 Кредит 19.03 с третьим субконто «Принимается к вычету»

— на сумму НДС, подлежащую вычету по приобретенным товарам;

Дебет 68.02 Кредит 19.04 с третьим субконто «Принимается к вычету»

— на сумму НДС, подлежащую вычету по подрядным работам.

В регистр НДС предъявленный на суммы НДС, принятые к вычету, вводятся записи с видом движения Расход.

В регистр НДС Покупки вводится запись для книги покупок, отражающая принятие НДС к вычету.

Рис. 7. Книга покупок за IV квартал 2019 года

В книге покупок за IV квартал 2019 года будут зарегистрированы: