что такое перекредитование кредитной карты в сбербанке

Что такое перекредитование кредитной карты в сбербанке

Как рефинансировать кредит для бизнеса

С помощью специальных банковских программ можно уменьшить ставку по имеющемуся кредиту, увеличить срок выплаты или упростить общую схему расчёта. Объясняем, как рефинансировать кредит под более низкий процент.

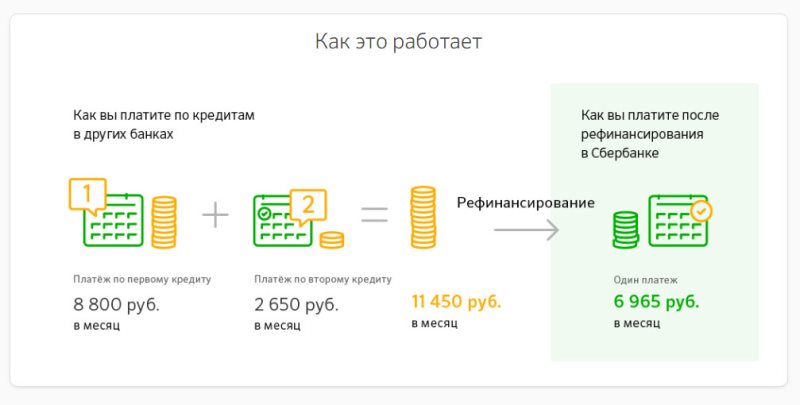

Как это работает

Рефинансирование кредита — это фактически смена одной кредитной организации на другую: должник берёт заём у другого банка, как правило, на более выгодных условиях, чтобы погасить имеющийся кредит.

Не стоит путать рефинансирование и реструктуризацию:

Зачем обращаться в другой банк

Первая причина — уменьшение процентной ставки. Так, ещё в 2015 году банки выдавали кредиты под 20–30 % годовых, а в 2019-м существуют программы под 9–10 %.

Есть и другие поводы поменять банк:

Какие кредиты можно рефинансировать

С вопросом о том, какие кредиты можно рефинансировать, а какие нет, нужно обращаться в выбранный банк. В законодательстве никаких ограничений и критериев в отношении должников нет.

Например, для участия в программах рефинансирования СберБизнеса необходимо выполнить два требования:

Рефинансируются целевые займы на покупку недвижимости и техники, кредиты на оборотные средства и доверительные займы — это когда банк выдаёт деньги предпринимателю с правом использовать их на любые цели (аналог обычного потребительского кредита).

Как получить новый кредит

Банки устанавливают алгоритм самостоятельно. Чаще всего процесс проходит в 4 этапа.

Шаг 1. Обратитесь в новый банк

Среди банковских кредитных программ выберите подходящее вам предложение. Изучите как можно больше вариантов и уделите особое внимание условиям рефинансирования кредита: требованиям к заёмщикам, ставкам и сопутствующим платежам.

Определившись с программой, оставьте заявку на странице рефинансирования на сайте выбранного банка или зайдите в отделение и сообщите менеджеру, что хотите получить средства для погашения действующего кредита.

Шаг 2. Погасите старый кредит с помощью нового банка

Дождитесь одобрения заявки. При необходимости донесите в отделение нужные документы (точный список зависит от кредитной программы).

Скорее всего, потребуется финансовая отчётность, чтобы подтвердить платёжеспособность. Специалисты кредитного учреждения могут устроить и выездную проверку. Тогда придётся предоставить и бухгалтерскую отчётность, и документы на право пользования помещениями для бизнеса.

Нужно передать новому банку все данные о старом кредите: оставшуюся сумму долга и реквизиты счёта для перечисления денег. После одобрения заявки и подписания договора банк зачислит деньги на указанный счёт. Затем нужно написать заявление на досрочное погашение.

Шаг 3. Передайте в новый банк справки о погашении

Подтвердите, что деньги по новому кредиту пошли на рефинансирование. Для этого возьмите специальную справку в старом банке о том, что кредит погашен, и принесите её в новый.

В зависимости от условий займа может потребоваться перерегистрация залогового имущества. Это прописывается в анкете при обращении за новым кредитом. Сначала, после того, как старый кредит будет погашен, с имущества снимается обременение (оно выводится из залога), а затем снова становится залоговым — уже у нового банка.

Почему банк может отказать в рефинансировании

Банку не обязательно аргументировать отказ в выдаче нового кредита. Вероятных причин две:

Банк может отказать в рефинансировании кредита на любом этапе до подписания нового кредитного договора. Так, даже получив предварительное одобрение, вы можете не пройти по условиям конкретной программы.

Если это произошло, попробуйте взять заём в том же банке, но по другой программе, с более мягкими требованиями и большей процентной ставкой. Или обратитесь в другое учреждение.

Как сделать рефинансирование кредитной карты Сбербанка

Обновлено: 04.05.2020

Ввиду повышенной конкуренции в банковском сегменте, кредитные организации стараются предложить потенциальным клиентам наиболее выгодные условия по продуктам. Одним из инструментов привлечения клиентов признается рефинансирование, которое производится в отношении кредитов, кредитных карт, ипотеки, автокредитов. Рефинансировать кредитную карту Сбербанка можно обратившись к услугам сторонних российских банков.

Основные задачи рефинансирования

Рефинансирование (англ. refinancing, refinance) — замена действующих долговых обязательств на новые обязательства с одновременным изменением первичных условий. В кредитной сфере этот термин означает закрытие текущего кредитного договора посредством заключения соглашения с новым кредитором. Таким образом, начальный кредитор закрывает договор и получает прибыль, а второй банк — оформляет соглашения с платежеспособным клиентом. Основные задачи рефинансирования:

На сервисе Brobank.ru размещается только актуальная информация по банковским продуктам. В этой связи установлено, что в рамках рефинансирования заемщику могут предоставляться кредитные каникулы или льготный период. Делается это для временного снижения текущего долгового бремени.

Следовательно, главная задача рефинансирования для заемщика заключается в переводе своих кредитных обязательств на более выгодные условия. Пример такого перевода: в банке А клиент оплачивал кредит по ставке в 12% годовых, а после рефинансирования остаток задолженности выплачивается по ставке 9,5%. Долговые обязательства остаются: меняется кредитор и условия погашения задолженности. Рефинансировать кредитную карту Сбербанка можно только в стороннем банке, который предлагает потенциальным клиентам соответствующую программу.

Условия рефинансирования кредитных карт в Сбербанке

Сбербанк России оказывает услуги рефинансирования кредитных карт, оформленных в сторонних банках. Помимо этого, банк рефинансирует и собственные кредитные продукты: потребительские кредиты, автокредиты, ипотеку. Следовательно, к сотрудничеству рассматриваются клиенты, имеющие карты и непогашенные кредиты в других банках, либо кредиты, оформленные в Сбербанке. Условия, предлагаемые первым банком страны:

Если клиент рефинансирует только кредиты Сбербанка, то применяется процентная ставка в размере 12,9-19,9%. К примеру, у физического лица есть карта любого другого российского банка и непогашенный кредит в Сбербанке. Эти два соглашения он сможет объединить в одно, по более выгодной ставке. Важно, чтобы по каждому из договоров на момент подачи заявки не было просроченной задолженности.

Рефинансирование кредитной карты Сбербанка в другом банке

Сбербанк не рефинансирует собственные кредитные карты, о чем прямо указано в описании программы. Если пользование продуктом стало для держателя невыгодным, а кредитная нагрузка — непосильной, он обращается к предложениям сторонних кредитных организаций. До того как рефинансировать кредитную карту Сбербанка, необходимо изучить условия по предложениям крупных российских банков. Сервис Бробанк.ру подобрал и проанализировал наиболее выгодные варианты, к которым может обратиться владелец кредитки Сбербанка.

| № | Банк | Срок (в месяцах) | Процентная ставка | Сумма (в рублях) |

| 1 | Тинькофф Банк | 12-36 | 9,9%-24,9% | 50 000-2 000 000 |

| 2 | ВТБ | 6-84 | 7,5%-14,9% | 50 000-5 000 000 | 3 | Альфа-Банк | 24-84 | 10,99%-17,99% | 100 000-3 000 000 | 4 | Газпромбанк | 13-84 | 9,5%-14,5%/15,5% | 100 000-5 000 000 |

| 5 | МТС Банк | 12-60 | 9,9%-20,9% | 50 000-5 000 000 |

Воспользовавшись одним из указанных в таблице предложений, клиент сможет рефинансировать не только кредитную карту, но и несколько потребительских кредитов. Максимальная сумма предназначена для погашения задолженности по всем текущим обязательствам, условия по которым клиент считает недостаточно выгодными. Основным негативным фактором признается наличие просроченной задолженности.

Кредитные организации не заинтересованы в сотрудничестве с неплатежеспособными гражданами, поэтому рефинансирование карты Сбербанка не следует рассматривать в виде временного решения проблем с задолженностью. После заключения договора с новым кредитором, у заемщика возникают обязательства, которые он должен своевременно выполнить.

Как рефинансировать кредитную карту Сбербанка в другом банке

Принцип пользования кредитными картами заключается в том, что задолженность может не погашаться в течение нескольких лет. Достаточно вносить минимальный ежемесячный платеж, чтобы банк-эмитент не применял по отношению к клиенту штрафные санкции. Если по карте нет задолженности, но ее использование перестало быть выгодным, ее необходимо закрыть.

Правило, на котором базируется процесс рефинансирования карты, — серьезный подход к подбору программы, которая по умолчанию должна предполагать более выгодные условия для заемщика. Если переводятся обязательства по нескольким договорам, то их следует сравнивать в совокупности с предложениями сторонних банков. Последовательность действий:

На практике заемщикам предоставляется сумма сверх той, которую банк перечисляет в счет закрытия долга по карте. Пример: долг по кредитной карте до рефинансирования составлял 100 000 рублей, а в кредитном договоре фигурирует сумма в размере 150 000 рублей. Это означает, что банк погасил задолженность по карте, и выдал клиенту в 50 000 рублей в пользование. Итоговая сумма погашается заемщиком в соответствии с условиями договора, которые более выгодные, чем прежние, до перевода долговых обязательств в другой банк.

Рефинансирование кредита в Сбербанке — как сделать в 2020

Рефинансирование кредита в Сбербанке в 2020 году для физических лиц — выгодная услуга, которая позволяет заемщикам снизить размер общей переплаты и изменить график платежей на более комфортный. После проведения рефинансирования прежние кредиты клиента закрываются и переводятся в Сбербанк, платить теперь он будет ему.

Бробанк.ру подробно изучил услуги рефинансирования кредита в Сбербанке и сделал расчет выгодности программы. Что собой представляет услуга перекредитования от главного банка страны, кто и как ею может воспользоваться. Вся информация о продукте и ставках.

| Макс. сумма | 5 000 000 Р |

| Ставка | От 8,9% |

| Срок кредита | До 5 лет |

| Мин. сумма | 30 000 руб. |

| Возраст | 18-70 лет |

| Решение | 2 мин. |

Какие кредиты можно перекрыть?

Если рассматривать перекредитование именно потребительского кредита, то у заявителя может быть до пяти действующих ссуд одновременно. Если у вас много текущих обязательств, рефинансирование кредита в Сбербанке позволит объединить их в один, платить по счетам будет проще, да и общая переплата сократится.

Какие ссуды можно перекрыть:

Важно! Перекрыть можно и ипотеку. Как по отдельной программе, так и вместе с другими видами кредитов. Но по ипотеке будут уже совершенно другие условия и иная процедура перекредитования.

Есть и другие требования к перекрываемым ссудам, которые важно учесть заявителю:

Как видно, рефинансировать кредит в Сбербанке могут только качественные заемщики, которые успешно справляются с исполнением своих обязательств перед другими банками.

Важно! Перекрыть можно кредиты как самого Сбербанка, так и других российских банков.

| Макс. сумма | 5 000 000 Р |

| Ставка | От 8,9% |

| Срок кредита | До 5 лет |

| Мин. сумма | 30 000 руб. |

| Возраст | 21-65 лет |

| Решение | От 2 мин |

Тарификация рефинансирования Сбербанка для физических лиц

Проводит Сбербанк рефинансирование кредитов других банков на выгодных условиях. Если сумма сделки не превышает 500 000 рублей, устанавливается фиксированная ставка 13,9%. Если сумма больше 500 000, то 12,9% годовых. Это гораздо выгоднее, чем оформление простого потребительского кредита, по ним Сбербанк устанавливает ставки до 19,9%.

Важный момент — про проведении рефинансирования не имеет значения категория клиента. На одинаковых условиях кредитуются как новые клиенты, так и зарплатные, и действующие заемщики. Срок заключения договора — не более 5 лет.

Как пользоваться онлайн-калькулятором рефинансирования Сбербанка

Банк предлагает удобный сервис — калькулятор, на котором выгоду от перекредитования может посчитать любой желающий. Сделаем это и мы. Проведем расчет рефинансирования ссуды, которая была выдана со следующими параметрами:

Допустим, этот кредит был оформлен 1 год назад. Если рассчитать на калькуляторе, то получится, что к моменту обращения в Сбербанк за рефинансированием остаточная задолженность (основной долг) составит — 435 000 рублей. Эта сумма и будет подлежать перекредитованию. Срок выбираем — 4 года: кредит был оформлен на 5, а 1 год заемщик уже проплатил.

Вот что показывает калькулятор рефинансирования Сбербанка:

Как видно, ежемесячный платеж сократится на 1385 рублей, а общая переплата на 1385*48=66480 рублей! Оформление такой процедуры однозначно выгодно для заемщика. При желании в расчеты можно добавить и другие действующие займы.

Вы и сами можете все посчитать на калькуляторе на официальном сайте банка — https://www.sberbank.ru/ru/person/credits/money/consumer_refinance

Рефинансировать кредит действительно выгодно, особенно если ссуда была оформления под большую ставку. Но если разница в ставках не велика, процедура не всегда будет актуальной, особенно если половина кредита уже выплачена. Обязательно делайте расчеты.

Варианты проведения рефинансирования

Сбербанк дает свободу заемщикам и позволяет сделать перекредитование на любых, удобных клиенту, условиях:

Если ежемесячная долговая нагрузка по текущему кредиту стала слишком высокой (например, ваш уровень дохода сократился), рефинансирование поможет снизить «давление на карман». Вы обращайтесь в Сбербанк, оформляете перекредитование на предельный срок в 4-5 лет, и ежемесячный платеж существенно сокращается, платить станет проще.

Как сделать рефинансирование кредита другого банка в Сбербанке

Процедура доступна гражданам возраста 21-65 лет (максимум 65 на дату гашения кредита по графику после рефинансирования). Стаж заявителя, который не пользуется услугами Сбербанка, — минимум 6 месяцев на текущем месте. Если речь о зарплатном клиенте, то минимум 3 месяца.

Для начала нужно собрать все необходимые документы. Банк серьезный, поэтому заявитель предоставляет справку о доходах и копию трудовой книжки, заверенную работодателем. Также нужно принести документы по всем перекрываемым кредитам: Сбербанку нужно знать, как вы погашали эти ссуды, не было ли просрочек, нужна и точная сумма для досрочного погашения.

Важно! Онлайн-заявка на рефинансирование Сбербанком не принимается, нужно обращаться в офис.

Перед подачей заявки лучше получить консультацию: узнать, подходите ли вы банку, можно ли рефинансировать интересующие вас кредиты, какие документы нужно принести в офис для подачи заявки. Информацию можно получить как в отделении банка, так и по телефону его горячей линии.

Как все проходит в 2020 году:

Важно! Спустя пару дней после проведения рефинансирования обязательно посетите прежние банки и запросите справки о том, что ссуды закрыты, вы больше ничего этим организациям не должны.

О чем говорят отзывы клиентов

Процедура востребована, поэтому отзывов о рефинансировании в Сбербанке предостаточно. В целом, можно сделать выводы, что получить одобрение в этой организации не так просто. Банк крайне тщательно анализирует клиентов и может отказать, даже если кредитная история заявителя идеальная. Но такова кредитная политика Сбербанка в целом, он часто отказывает по всем своим программам и вообще предпочитает работать только с зарплатниками.

Отзывы гласят и том, что при оформлении рефинансирования менеджеры активно навязывают страховку. Но назвать это недостатком нельзя, так как заемщик может отказаться от этой услуги, она подключается добровольно. В остальном заемщики довольны услугой. Они отмечают низкие ставки и существенное сокращение переплаты после проведения перекредитования.

Рефинансирование в Сбербанке в 2021 году

Представляет собой рефинансирование обычную процедуру, направленную на предоставление целевого кредита, целью которого является погашение уже существующего займа. Предлагает рефинансирование Сбербанк на максимально выгодных условиях, средства могут быть направлены на погашение, как кредитов, выданных ранее самим банком, так и другой банковской организацией.

Для заемщика это, возможно, единственная вероятность снизить общую нагрузку на заемщика, не выплачивать установленную высокую комиссию за использование кредитных средств. Ключевым преимуществом можно назвать применение процесса рефинансирования для сохранения положительной кредитной истории. В свою очередь, для банковской организации это наиболее выгодная сделка, при которой организация соглашается немного снизить проценты, но предоставляет клиенту в распоряжение большую сумму.

Услуга рефинансирования в Сбербанке

Условия рефинансирования в 2021 в Сбербанке будут выгодными для потенциальных клиентов в следующих случаях:

Если клиент решит все же воспользоваться услугой и заполучить в распоряжение кредит по рефинансированию, можно получить в Сбербанке услугу «одним махом» погасить порядка до пяти выданных ранее ссуд.

Особенности программы рефинансирования

Рассматривая, как сделать рефинансирование кредитов в Сбербанке, важно проанализировать следующие особенности предоставленной услуги:

Оформление заявки на рефинансирование

Предоставляет Сбербанк рефинансирование кредитов других банков в 2021 году после получения от клиента корректно оформленной заявки. Стоит отметить, услуга не предоставляется в режиме онлайн, клиенту необходимо обратиться исключительно в офис компании. Правда, можно без проблем скачать бланк документа, заполнить его в установленном порядке. При подаче заявки обязательно прикладывается и соответствующий пакет сопроводительных документов, удостоверяющих личность получателя средств, дающих возможность оценить все обстоятельства дела. Прибытие в офис Сбербанка позволит запросто сэкономить собственное время, если все корректно заполнено, администрация организации предоставляет конечное решение не позднее двух суток. В конечном счете, сотрудник свяжется с потенциальным клиентом и ответит, будут выданы средства, а, возможно, в кредите будет отказано.

Особенности рефинансирования средств, выданных другими банками

Сбербанк активно предлагает услугу рефинансирования выданных другими банковскими организациями кредитов. Обязательным условием данного процесса является их расположение на территории Российской Федерации. К тому же, предусматривает подобное рефинансирование Сбербанком процентные ставки в 2021 году сравнительно невысокие.

Подобное предложение позволит запросто рефинансировать одновременно несколько кредитов (пять), которые были выданы другими организациями, что примечательно, вне зависимости от того, один это банк, а, возможно, несколько. В дальнейшем это позволяет без проблем экономить на проведенной переплате по процентным средствам. Также, клиент сможет рассчитывать на уменьшение платежа, проводимого каждый месяц, в итоге, это позволит без последствий снизить общую нагрузку на клиента, связанную с возвратом денежных средств. Кредит может быть получен без предоставления справки о доходах. Для любого заемщика это станет настоящим облегчением, даст возможность легко возвращать кредиты.

Рефинансирование кредита в Сбербанке

Допустим, вы оформили кредит, но быстро поняли, что условия по нему не такие выгодные, как казалось. Можно ли платить меньше? Да, если оформить рефинансирование займа. Переоформление кредита на более выгодных условиях – со сниженной ставкой или увеличенным сроком выплат – позволяет разгрузить семейный бюджет. Такую услугу предлагают многие кредиторы, но в этой статье речь пойдет о Сбербанке.

Особенности рефинансирования в Сбербанке

СБ РФ позволяет объединить до пяти займов разных видов, полученных в других банках. И если раньше вы платили по полученным ссудам несколько раз в месяц и каждый раз – разные суммы, то объединение позволяет собрать все расчетные даты в одну. Естественно, и сумма ежемесячных взносов становится единой.

Однако здесь стоит упомянуть, что из своих программ Сбербанк на условиях перекредитования работает только с потребительскими и автомобильными займами. Что касается рефинансирования ссуд, полученных в других банках, то принимаются:

В итоге СБ РФ погасит все ваши задолженности в других банках, после чего вы будете возвращать долг уже одному кредитору по единой ставке. Как правило, программа подразумевает снижение процентной ставки и увеличение срока договора. Однако некоторые заемщики рефинансируют ссуду, чтобы затем погасить ее досрочно и поскорее «расправиться» с долгом.

Условия

И заемщик, и кредит должны подходить под определенные требования. Во-первых, у заемщика не должно быть просрочек по действующему договору. Много задолженностей или их длительный срок – главное основание для отказа в перекредитовании. Если же у вас есть небольшой долг за текущий месяц, стоит сначала погасить его – а уже затем обращаться в банк.

Если у вас были или есть долги по текущим кредитам, убедитесь в том, что полностью погасили их перед подачей заявки.

Требования к заемщику

В целом они соответствуют требованиям стандартного кредитования:

*Стаж для участников зарплатных проектов СБ РФ – от 3 месяцев на текущем месте работы, для пенсионеров – от 3 месяцев на текущем месте и не менее 6 месяцев общего стажа за последние 5 лет.

Необходимые документы

В пакет документов для перекредитования входят:

Обратите внимание на справку об остатке долга. В ней обязательно должны быть указаны данные:

О клиенте и задолженности

О банке

Дата подписания и окончания

Сумма и валюта, в которой получен заем

Номер расчетного счета

Размер ежемесячных платежей

Остаток задолженности на момент выдачи справки

Номер счета заемщика для перевода средств

Если рефинансируется автокредит или другой заем, в котором в качестве залога использовался автомобиль, нужно предоставить справку о транспортном средстве. В ней указываются модель, марка, рыночная стоимость и другие характеристики.

Для ипотеки, кроме вышеперечисленных бумаг, нужны:

Порядок перекредитования в Сбербанке

Для этого есть два способа – лично в отделении организации или с помощью онлайн-заявки.

Подбор программы с помощью Выберу.ру

На нашем портале собраны все действующие предложения от Сбербанка. Пройдя по ссылке, вы можете сравнить их в одном месте. А онлайн-калькулятор поможет рассчитать рефинансирование на нужную вам сумму и удобный срок для каждого из представленных продуктов с учетом действующей ставки.

Выбрав подходящую программу, перейдите в личный кабинет или обратитесь в отделение.

Как погашать новый заем

Любые кредиты СБ РФ погашаются равными (аннуитетными) платежами. Совершать взносы можно несколькими способами:

Заем можно погасить досрочно. Для этого достаточно подать заявление о досрочном погашении. В нем должны быть указаны сумма и счет, с которого совершается перевод. Сбербанк не ограничивает минимальную сумму взноса, а дата списания средств может быть назначена на любой день – рабочий, выходной или праздничный. Проценты при досрочном погашении начисляются только за фактический срок использования заемных средств. Также вам не нужно платить комиссию.