что такое офшор простыми словами страны

Что такое оффшоры простыми словами и где они находятся

Оффшор простыми словами — место за пределами национальных границ, независимо от того, находится ли оно на суше или на воде. А оффшорная компания — это предприятие, которое инкорпорируют или регистрируют в другой стране. То есть, за пределами места, где находятся основные инвесторы. Также этим термином называют предприятие, зарегистрированное за пределами места его основных операций и офисов.

Что такое оффшоры в бизнесе

С точки зрения деловой активности, оффшоринг часто называют аутсорсингом. То есть, актом создания определённых бизнес-функций, таких, как производство или call-центры, в стране, отличной от той, в которой предприятие чаще всего ведёт бизнес. Часто это делается для того, чтобы воспользоваться более благоприятными условиями в другой стране. Например, более низкими требованиями к заработной плате. Это может привести к значительной экономии затрат для бизнеса.

Выгоды, которые владельцы получают от создания оффшорной фирмы, зависят от двух важных факторов: где они живут и какую принимающую страну выбирают.

Многие предприятия предпочитают регистрироваться в Панаме, поскольку она известна как международная страна, в которой промышленность не регулируется агрессивно. Например, если фирма зарегистрирована в Соединённых Штатах, то она не может вести бизнес в лишь некоторых других странах. Например на Кубе. Однако, когда есть оффшорная компания, эти правила не применяются.

Наличие оффшорной компании также может помочь сэкономить деньги. Оффшорные компании обычно платят более низкие налоги, чем те, которые зарегистрированы в их странах. Уплата небольших налогов означает, что владелец фирмы может реинвестировать прибыль компании или сохранить большую прибыль, не передавая крупные суммы денег правительству.

Кроме того, оффшорные фирмы предлагают значительный уровень конфиденциальности. Особенно если они созданы в таких странах, как Панама и Белиз, где действуют очень строгие законы. Создавая оффшорную компанию там, предприниматель может защитить свои инвестиции от посторонних лиц. В зависимости от того, какой тип акций будет выбран, можно даже полностью исключить имена акционеров из документации компании. Это обеспечивает уровень конфиденциальности, который не имеет себе равных в мире.

Зачем нужны оффшоры и где они находятся

Десятки оффшорных стран по всему миру предлагают услуги «налогового рая». Выбор страны зависит как от географического положения, так и от цены на регистрацию оффшорной компании и стоимости её дальнейшего обслуживания.

Сейшелы, Белиз, Бермудские острова, Британия — это территории с минимальной стоимостью регистрации. А вот Швейцария, Голландия, Сингапур, Лихтенштейн относятся к дорогостоящим государствам. Многие компании предпочитают использовать местных акционеров, директоров и такая конфиденциальность требует платы. Её размер зависит от выбранной страны.

Самый важный фактор при выборе юрисдикции — это уверенность, что компания будет зарегистрирована на территории государства, в котором:

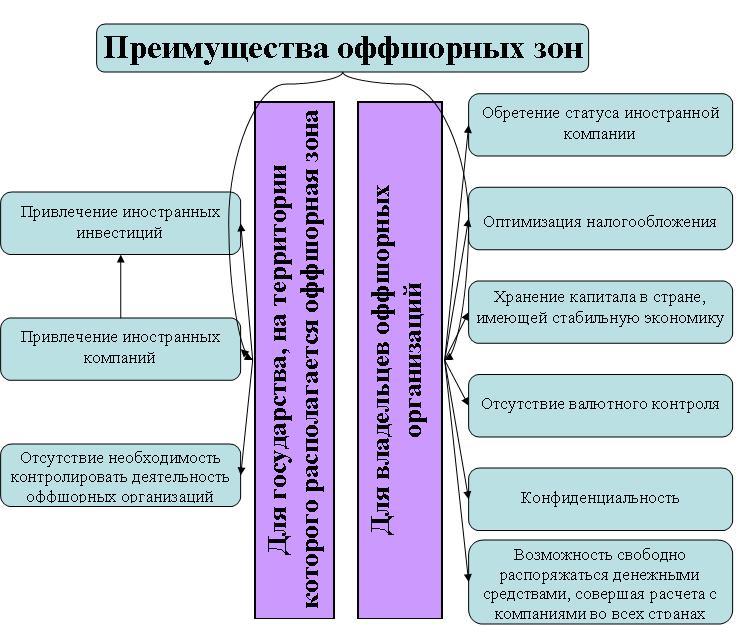

Преимущества для тех, кто использует оффшорную компанию:

Способ функционирования оффшорной компании во многом зависит от того, где она зарегистрирована. Оффшорная компания в Панаме, например, обладает всеми законными правами физического лица. Она принадлежит группе акционеров. Однако эти акционеры несут ответственность только за ту сумму, которую они инвестируют в компанию. Это защищает их от значительных убытков, которые могут возникнуть в результате сбоев в работе, судебных исков и других непредвиденных событий.

Когда появился термин и кто его придумал

В конце 50-х годов в одной из местных американских газетах впервые появился термин «оффшор». Offshore — от слов «off shore», то есть, «вне берега». В статье речь шла о компании, которая, дабы воспрепятствовать контролю со стороны правительства США, переместила деятельность своей фирмы на территорию другой страны с благоприятным налогообложением.

Что такое оффшоры простыми словами? Виды оффшоров. ТОП-5 схем использования оффшоров

Оффшором, или оффшорной зоной, называется юрисдикция, в которой компании получают освобождение от уплаты налогов и необходимости сдачи отчетности. Поэтому такие зоны любят как крупные корпорации, которым нужно оптимизировать свои налоговые схемы, так и мошеннические организации, которые желают уйти от ответственности и наблюдательных органов. Таким образом, если говорить, что такое оффшоры простыми словами – то это отдельные страны и территории с особым налоговым режимом.

Зарегистрировать международный торговый бизнес можно во многих странах мира, однако особенно привлекательной зоной для этого являются Объединенные Арабские Эмираты. Оффшор в ОАЭ открыть будет выгодно как крупным, так и начинающим руководителям, поскольку в стране действуют максимально лояльные условия по налогам и созданы все условия для удобного ведения бизнеса.

Что такое оффшор простыми словами?

Термин «оффшор» происходит от английского offshore – «вне берега». Перевод хорошо отображает сущность термина: компании открываются «вне берега», т.е. фактически выводятся на острова. Такое положение позволяет компаниям укрываться от надзорных органов своих стран и одновременно уходить от уплаты налогов.

Таким образом, оффшор – это специальная юрисдикция, создаваемая, в основном, на территории карликовых островных государств с целью оптимизации налогообложения.

Другие особенности оффшорных зон:

Поэтому, с одной стороны, в оффшорах часто регистрируются как солидные международные корпорации, которые используют подобные зоны для снижения налогового бремени и, следовательно, повышения дохода, так и фирмы-однодневки, созданные исключительно для отмывания средств или мошеннических действий в отношении своих клиентов.

Обычно в оффшорах регистрируются фирмы, работающие в сферах финансов и консалтинга, т.е. не имеющие реального товарооборота, а оказывающие услуги. Но некоторые экспортеры и импортеры регистрируют своих дочек в оффшорах с целью экономии на пошлинах при вводе / вывозе товара и оборудования.

Для чего нужны оффшоры?

Рассказывая о том, что такое оффшоры простым языком, мы уже частично затронули вопрос, для чего нужны такие зоны.

Отметим также основные сферы применения оффшоров:

Каждый оффшор специализируется на предоставлении тех или иных услуг, поэтому предприниматели выбирают юрисдикцию в зависимости от своих потребностей. Следует учитывать, что некоторые оффшоры считаются «черными зонами», за которыми установлен особый надзор со стороны международных организаций. Регистрация фирмы в такой зоне может отрицательно сказаться на бизнесе компании из-за потери доверия.

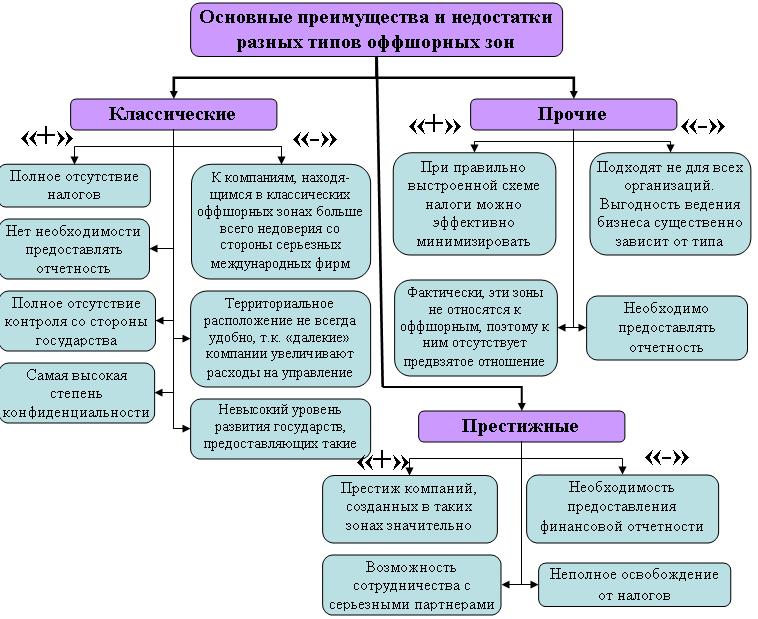

Виды оффшоров

Еще одно разделение, тоже по территориальному признаку:

По типу налогообложения:

Другая классификация предложена ООН и подразумевает разделение оффшоров в зависимости от их респектабельности:

По состоянию на 2020 год в «черном списке» ООН находится буквально несколько юрисдикций, среди которых Коста-Рика, Уругвай, Белиз. В «сером списке» только два государства – Науру и Ниуэ. Остальные находятся в «белом списке».

5 cхем использования оффшоров

Оффшорные схемы представляют собой узаконенные схемы организации бизнеса, при которых компания использует свои дочерние организации в оффшоре для работы с международными партнерами. Данные решения являются сугубо индивидуальными для каждого бизнеса, но можно выделить типовые схемы:

Преимущества и недостатки оффшоров

Плюсами регистрации фирмы в оффшоре является:

Но есть и минусы :

Кроме того, некоторые страны, такие как Франция, Великобритания, а в последнее время и Россия, лишают компании с оффшорными представительствами налоговых привилегий у себя на родине или, напротив, облагают дополнительными налогами. Это существенно затрудняет ведение международного бизнеса, а иногда и вовсе делает оффшорную схему невыгодной.

Как открыть фирму в оффшоре?

Порядок открытия фирмы в оффшоре в целом не очень сложен, он включает в себя несколько шагов:

Из документов обязательно понадобятся:

После того, как документы будут готовы, их нужно направить посреднику, который будет заниматься открытие фирмы в оффшоре, либо напрямую регистрирующему органу. После завершения регистрации у директора на руках будут такие документы:

Для создания акционерного общества достаточно выпустить хотя бы одну акцию, номинал которой будет равен уставному капиталу фирмы.

Стоимость услуги по открытию компании в оффшоре зависит от посреднической фирмы и тарифов на регистрацию в самом государстве. Наиболее дешевые варианты – открытие оффшорной фирмы на Британских Виргинских островах, Сейшеллах и на Белизе, в среднем цена составит 850-1000 евро. В Ирландии, Британии, Шотландии, Панаме, на Маршалловых островах услуга обойдется в 1000-1800 евро. На Кипре и в Гонконге открытие оффшорной фирмы обойдется в 2200-2600 евро. Дороже всего услуга обойдется в Сингапуре – там за минимальный пакет услуг придется выложить не менее 6000 евро.

Оффшоры и законодательство РФ

В России к оффшорам относятся достаточно противоречиво. Некоторые считают, что деньги в оффшорах хранят исключительно мошенники, другие отмечают, что добросовестные партнеры используют вполне законные схемы для максимизации прибыли, которая в конечном счете всё равно поступает в Россию.

В 2014 году был принят ряд законов, ограничивающих деятельность компаний с иностранной юрисдикцией. Так, Россия ратифицировала «Конвенцию по взаимной административной помощи по вопросам налогов», которую также подписали более 70 развитых стран. Совместными усилиями страны борются с отмыванием средств через оффшоры.

В результате создавать оффшоры, чтобы уходить от налогов, в России практически бесполезно, так как всё равно все доходы приходится декларировать.

Кроме того, имеется приказ Минфина №108-н, который предусматривает создание «черного списка» оффшорных зон. Открытие фирм в таких зонах привлекает дополнительный контроль со стороны госорганов.

Автор: Вадим Бон

Инвестор, предприниматель, трейдер, автор и создатель финансового блога internetboss.ru

Что такое оффшор простыми словами

Оффшоры, офшоры, offshore – слова, которые во многих людей ассоциируются с выводом капитала за границу путем использования незаконных схем. Многие эксперты склоняются к мнению, что офшоры уже прекратили свое существование. Однако, как показывает статистика, исследования и расследования различных международных организаций, офшоры существуют и продолжают выполнять свои функции. Хотя, они изменились, трансформировались, адаптировались к новым реалиям. Сегодня офшоры – это уже больше инструмент для оптимизации налоговой нагрузки и защиты капитала, которые работают в рамках международных соглашений.

Степень «офшорности» страны зависит от многих факторов, одним из которых является уровень восприятия юрисдикции на международной арене. Например, регистрация компании в Бермудах, БВО, Маршалловых островах обеспечивает нулевую нагрузку на корпоративный налог с международных источников. Эти юрисдикции являются классическими офшорами. На их территории не составит труда зарегистрировать компанию, все процедуры простые и понятные, а стоимость регистрации доступная для широкого круга лиц.

Такие популярные среди бизнеса: Гонконг и Сингапур часто называют мидшорами (mid-shore). Эти крупные финансовые центры Азии, не обеспечивают полное освобождение от фискальной нагрузки, однако они дают возможность пользоваться выгодными налоговыми режимами и открывают доступ к международной банковской системе.

Есть еще категория стран, которые называются оншоры (on-shore). Это государства с развитой экономикой, где не действуют льготные условия налогообложения. Однако последнее доступно для определенных форм бизнеса. Еще отличительными чертами оншоров являются общедоступные реестры бенефициаров, обязательная периодическая подача отчетности. Обычно к оншорам относят: Нидерланды, США, Латвию.

Доктор Ян ван Конингсвельд (T.J van Koningsveld) выделил 5 основных критериев классического офшора:

Нужно отметить, что единой для всех классификации офшоров нет. Например, МВФ считает офшорами страны или регионы, где финансовые услуги предоставляются нерезидентам в объемах превышающих объем финансовых услуг, предоставляемых для резидентов.

Как говорит Wikipedia, термин «офшор» впервые был использован в конце 50-х годов XX ст. для характеристики финансовой организации, избежавшей налоговой нагрузки путем перемещения своей деятельности в регион с более благоприятным налоговым климатом.

Нужно отметить, что подобные решения использовались и в древние времена, когда купцы искали места с более низкими налогами для реализации своих товаров.

Образно говоря, уже в далеком прошлом офшоры использовались для оптимизации налогообложения. С 50-х годов, они стали популярными еще и как места, где можно было прятать незаконно выведенный капитал. Последнему способствовали высокий уровень конфиденциальности, который обеспечивали местные банки.

Однако ситуация в последние несколько лет стала кардинально меняться. С целью борьбы с налоговыми схемами и отмыванием денег через низконалоговые юрисдикции, многие страны начали внедрять принципы BEPS (Base Erosion and Profit Shifting). Их суть сводится к применению минимального набора требований, которые страны обязаны имплементировать в свое законодательство, чтобы ограничить налоговые злоупотребления. Речь идет о компаниях, которые регистрируются в определенных регионах только с целью получения налоговых выгод, а не для осуществления реальной предпринимательской деятельности. Для определения цели осуществления сделки, подобные компании теперь будут тестироваться по критериям PPT (тест основной цели сделки) и S-LOB (предотвращение злоупотреблений при использовании соглашений об избежании двойного налогообложения).

Помимо вышеуказанного, в 2014 году ОЭСР был введен CRS (Common Reporting Standard) – стандарт автоматического обмена финансовой информацией. Страны, которые стали участниками CRS обязываются обмениваться финансовыми данными, полученными от местных финансовых учреждений ежегодно. Таким образом, компетентные органы получают данные о счетах налоговых резидентов, открытых в других странах.

Под давлением международных организаций многие классические офшоры стали обмениваться информацией, менять свое законодательство, требовать наличие сабстенс. Подобные тенденции позволили многим экспертам утверждать, что эпоха офшоров близится к закату. Однако последние данные Tax Justice Network’s свидетельствуют об обратном.

В ТОП-10 стран и регионов, активно помогающих транснациональным корпорациям снизить фискальную нагрузку, попали:

Индекс The Corporate Tax Haven публикуется каждые 2 года. В него попадают страны и территории с благоприятными финансовыми и налоговыми системами, позволяющими транснациональным компаниям выводить прибыль с минимальными налоговыми нагрузками. Также на рейтинг страны прямое влияние оказывает объемы финансовых потоков, которые направляются для оптимизации налогообложения. Сочетание указанных факторов и служит основой для ранжирования стран в определенном порядке.

Популярность оффшоров в России, Украине, Белоруссии, Казахстане пришла в 1991 году, когда страны начали свой путь становления рыночной экономики. Бизнесмены, состоятельные люди, чиновники использовали их свойства для легального снижения налоговой нагрузки, защиты капитала, уменьшения рисков. Однако вывод капитала за границу – это отрицательное явление, оказывающее негативное влияние на национальные экономики.

Именно огромный ущерб, который был нанесен экономикам стран и создал негативное информационное поле вокруг офшоров на территории стран СНГ.

В условиях ужесточения требований к трансграничным сделкам, повышения уровня открытости информации, офшоры все меньше используются для отмывания денег. Сегодня большинство компаний их применяют для оптимизации налоговой нагрузки, защиты бизнеса от кредиторов и конкурентов. Тем более, что международные законы позволяют их использовать в подобных целях.

Говорить о прекращении деятельности офшоров еще очень рано, они и дальше будут существовать и использоваться в бизнесе. Они просто из незаконного инструмента с плохой репутацией постепенно трансформируются в законный инструмент позволяющий снизить расходы на бизнес и обеспечить более высокий уровень его защиты.

Страны оффшорной зоны

Сегодня всё чаще жители нашей страны слышат словосочетание «оффшорная зона». Многие его не понимают. Люди, которые никаким образом не связаны с бизнесом, экономикой или юриспруденцией с понятием «оффшорная зона» не сталкивались. Попробуем разобраться, что «это такое».

Определения

Оффшорная зона представляет собой страну или её часть, правительство которой предоставляет компаниям – нерезидентам льготные условия для проведения предпринимательской деятельности. Под компаниями-нерезидентами понимаются организации, предприятия, компании, фирмы, владельцами которых по документам являются иностранные граждане.

Например: владельцем компании является представитель России, но компании осуществляет свою деятельность на Кипре.

Другими словами компания зарегистрирована на Кипре и платит налоги Кипру, а не России. Вот это и называется оффшорной зоной.

Регистрация компании в таких зонах имеет одно, но весьма весомое преимущество: уменьшение налоговых ставок. В некоторых странах можно регистрировать компанию и даже не платить налог за неё. Другими словами оффшорная зона предоставляет своим «участникам» пониженное налогообложение.

Исходя из этого, можно отметить, что оффшорная зона в экономике представлена в виде финансового центра, который с удивительной лёгкостью привлекает иностранный капитал за счёт предоставления налоговых льгот.

Оффшорная зона – это зона экономического пространства, направленная на регистрацию и ведение коммерческой деятельности. Сегодня оффшорными зонами называют страны или мировые государства, которые предоставляют такую привилегию иностранным предприятиям и компаниям.

Как уже ранее отмечалось, вести бизнес в оффшорных зонах не просто рентабельно, а очень выгодно. Низкие налоговые ставки позволяют взимать максимальную прибыль. Но стоит отметить, что международные компании, работающие в оффшорной зоне, вынуждены в обязательном порядке соблюдать все законы, так как находятся под юрисдикцией другой страны, входящей в оффшорную зону.

Не стоит путать понятия офшор и оффшорную зону. Это разные понятия в экономике. Под первым в экономике понимается компания, работающая в оффшорной зоне. А второе понятие в экономике обозначает страну, где осуществляет свою деятельность компания – офшор.

Регистрация в такой «экономической» зоне предоставляет следующие преимущества:

Особенности

Оффшорные зоны стали популярны и востребованы благодаря своим особенностям.

Перечень особенностей оффшорных зон:

Недостатком можно считать невозможность осуществления предпринимательской деятельности. Это делается для защиты национального бизнеса страны, где располагается оффшорная зона.

Преимущества оффшорных зон

Но если для предприятий и компаний участие в такой зоне лишь выгодно, то у многих людей возникает вопрос, а в чём же заинтересованность той страны, которая предоставляет международным компаниям такие привилегии.

Ответ прост. За счёт пониженного налогообложения зарегистрировать компанию в этой зоне стремятся многие международные организации.

Доход от регистрации достаточно велик, поэтому страна лишь выигрывает, улучшая притоком иностранных инвестиций свою внутреннюю экономику. Для регулирования и управления офшорами в стране создаются секретарские бюро. А это дополнительные рабочие места.

Поэтому оффшорная зона частично решает проблему с безработицей.

Список оффшорных зон

Если взглянуть на карту мира, то можно сильно удивиться, насколько территориально «разбросаны» страны с оффшорными зонами. Они присутствуют на каждом материке. В настоящее время этих стран более 50.

Ежегодно оффшорные зоны расширяются, дополняются новыми юрисдикциями (в экономике страну оффшорного пространства принято называть юрисдикцией).

Карта оффшорных зон

В 2020 году самыми «низконалоговыми» мировыми юрисдикциями (странами оффшорной зоны) были:

Звание мировых классических юрисдикций в [god34] году заслужили такие страны, как:

Регистрация международных компаний в этих странах может помочь полностью избежать налогов. Причём, в этих странах мира это вполне законно. Классические мировые юрисдикции используются для различных направлений бизнеса. В этой зоне можно свободно заниматься как торговлей, так и консалтингом.

Список оффшорных зон в Европе состоит из:

Но в Европе существуют свои правила регистрации. Например, в Эстонии больше приветствуют мировые компании, занимающиеся разработкой ИТ-технологий.

Голландия и Швейцария больше направлена на регистрацию холдинговых структур. Для ведения бизнеса в области туризма, сельского хозяйства, торговли более выгодными считаются условия, предоставляемые Чехией, Словакией и Болгарией.

Одними из самых крупных юрисдикций считаются азиатские. В народе их называют «азиатскими тиграми». Перечень азиатских мировых юрисдикций:

Эти юрисдикции подходят для организаций, которые занимаются разработкой и различного рода исследованиями.

Об открытии компании в Гонконге в этом видео:

Перечень других юрисдикций:Классификация

Согласно мировой классификации оффшорные зоны разделяются на два типа:

Исходя из этой классификации, можно отметить, что оффшорные страны разделяются на тех, кто полностью освобождает организацию от налогов и на тех, кто лишь уменьшает налоговые ставки.

Стоит отметить, что регистрируя страну в оффшорных зонах второго типа, компании придётся платить такие виды налогов, как:

Выбирая офшорную страну, стоит тщательно изучить местное законодательство в области регистрации и ведения коммерческой деятельности.

Многие экономисты утверждают, что регистрировать бизнес лучше всего в Бейлизе, Панаме, Сент Китсе или на Сейшельских или Британских Виргинских островах. Это страны, где полностью отсутствуют налоги. Регистрируя организацию в этих государствах, не потребуется предоставлять бухгалтерскую отчётность.

Эти государства признаны мировыми юрисдикциями. Это самые известные, востребованные республики. Регистрируя в этих государствах компанию, в дальнейшем не придётся переживать относительно конфиденциальности. Огромное преимущество этих юрисдикций – полное отсутствие контроля со стороны местного управления.

Британские Виргинские Острова

Самыми респектабельными мировыми юрисдикциями признаны: Шотландия, Мэн, Великобритания и Гонконг. В этих странах потребуется предъявлять финансовую отчётность.

Но взамен они иностранным организациям предоставляют весьма значимые налоговые льготы. Стоит учитывать, что местный контроль за организациями ведётся, поэтому иностранные организации всегда будут «под присмотром» у местных властей.

По мнению экспертов, желательно регистрировать свой бизнес в Эстонии, Швейцарии, Португалии, Черногории или Кипре. Эти юрисдикции предоставляют весьма приемлемые налоговые ставки.

Заочно в этой классификации выделяется и третий вид юрисдикций, не требующий уплаты налогов лишь от некоторых видов деятельности. Имеются в виду сделки, которые осуществляются между участниками оффшорной зоны в определённой юрисдикции.

Такими странами мира являются:

Чёрные списки

Как уже ранее отмечалось к выбору юрисдикции стоит подходить очень осторожно и основательно. Желательно перед выбором государства проконсультироваться с налоговым экспертом.

В России существует понятие «чёрного списка юрисдикций». В этот список, входят страны мира, которые, по мнению правительства, не способны предоставить низкие налоговые ставки и не соответствуют званию «оффшорной зоны» по экономическим требованиям.

Согласно этому списку, крайне нежелательно регистрировать компанию в:

Согласно «чёрному» списку также стоит опасаться регистрации на таких островах, как:

Налоговые ставки

Как уже ранее отмечалось, многие мировые юрисдикции «освобождают» иностранные компании от выплаты налогов. Но взамен этого требуется вносить «взнос» за регистрирование компании.

«Полезный» оффшор

Как уже ранее отмечалось, офшор способен увеличить рентабельность предприятия или организации. Но не все сферы бизнеса допустимы для работы в оффшорных зонах.

Видео о том, как выбрать оффшор:

Списки сфер бизнеса, где наличие офшора принесёт максимальную пользу: