что такое рос в трейдинге

ТОЧКА КОНТРОЛЯ (POC): КАК ВОЛКИ ФЬЮЧЕРСНОГО РЫНКА ОПРЕДЕЛЯЮТ МЕСТО ДЛЯ ОХОТЫ

Где-то далеко за Полярным кругом сквозь деревья просматривается черный силуэт. Вглядываясь в очертания, вы понимаете, что это одинокий волк, крадущийся в чаще леса. Воющий ветер и морозная погода ему нипочем. Складывается впечатление, что он обитал в этом сказочным дремучем лесу целую вечность. И вот этот зверь уже бежит по глубокому снегу вдоль горного склона, преследуя свою жертву. Взъерошенная, торчащая космами шерсть и леденящие сердце горящие глаза. Эхом прокатился мощный рык. Осталось беспощадному хищнику сделать молниеносный прыжок и в считанные секунды жертва будет растерзана в клочья!

Так выглядит инстинктивное поведение хищного животного, нападающего на свою добычу. Это та смертоносная, но естественная для волков череда действий, которая помогает им выжить в дикой природе. То же самое каждый день происходит и на рынке. Вот только волками здесь выступают институциональные игроки. И если вы недостаточно хорошо подготовились к торговле, то, скорее всего, ваши деньги могут очень быстро оказаться в лапах этих безжалостных хищников.

Чтобы стать хищником на рынке, важно научиться правильно идентифицировать места для открытия позиций. Точки контроля (POC) предшествующего дня могут вам в этом помочь. Правильно интерпретируя информацию, полученную с помощью индикатора Market Profiles торговой платформы ATAS, вы сможете стабильно увеличивать торговый счет и навсегда избавиться от роли жертвы в трейдинге.

Начни пользоваться ATAS абсолютно бесплатно! Первые две недели использования платформы дают доступ к полному функционалу с ограничением истории в 7 дней.

Ценовые уровни, которые «съедают» деньги большинства ритейл трейдеров

Если волки охотятся на крупную добычу, то они зачастую преследуют ее стаей. Интересно, что стая волков может преследовать стадо в течение нескольких дней, прежде чем напасть на него. Лоси, олени или другая крупная добыча, часто даже не подозревают, что волки их уже выбрали в качестве потенциальной жертвы. Когда же они замечают этих хищников, то порой бывает слишком поздно.

Если вы, как ритейл трейдер, входите в рынок от тех зон, которые не подтверждены крупным объемом, тогда вы совершенно не защищены. В такой ситуации вы похожи на отбившуюся от стада овечку. Трейдеры часто не обращают внимания на те уровни цен, которые были отмечены высоким объемом. В особенности это касается тех случаев, когда рынки достигают рекордных максимумов или минимумов, и нет достаточного количества исторических данных, на которые можно было бы опереться.

В результате ритейл трейдеры становятся жертвами крупных участников рынка. Только тогда, когда добыча уже захвачена и крепко сжата мощными челюстями разворотного движения, она полностью осознает всю тяжесть ситуации, в которой оказалась.

К счастью, есть эффективный способ, как избежать такой ситуации и в сегодняшней статье мы его рассмотрим

Необходимые условия для нападения на жертву

Волки постоянно наблюдают за стадом, выжидая момент, когда какое-нибудь животное начнет проявлять признаки слабости. Также они осматривают ландшафт для оптимальных условий атаки.

Анализируя рынок, опытные трейдеры стараются найти самые благоприятные условия для входа в сделку. Для этих целей они часто используют точку контроля (POC) предыдущего дня. Это тот ценовой уровень, на котором было проторговано максимальное количество контрактов накануне. Он может рассматриваться в качестве потенциальной поддержки или сопротивления.

Большинство трейдеров совершенно не обращают внимания на точки контроля. А ведь на рынке эти уровни всегда присутствуют, независимо от того, какой период вы рассматриваете — час, день, месяц или год. В процессе анализа графиков с установленным индикатором Market Profiles, вы обязательно придете к выводу, что цена достаточно часто реагирует на уровни POC.

Институциональный волк, который привык каждый день хорошо питаться, никогда не будет рассматривать уровни, не подтвержденные объемом.

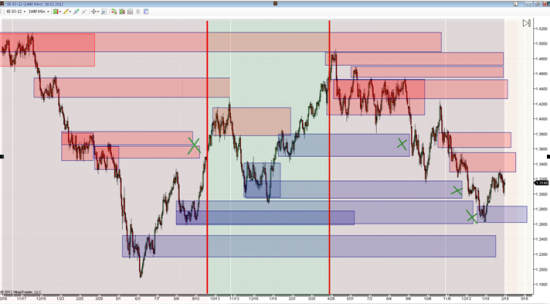

Как «хищники» используют точку контроля (POC) и слияние уровней

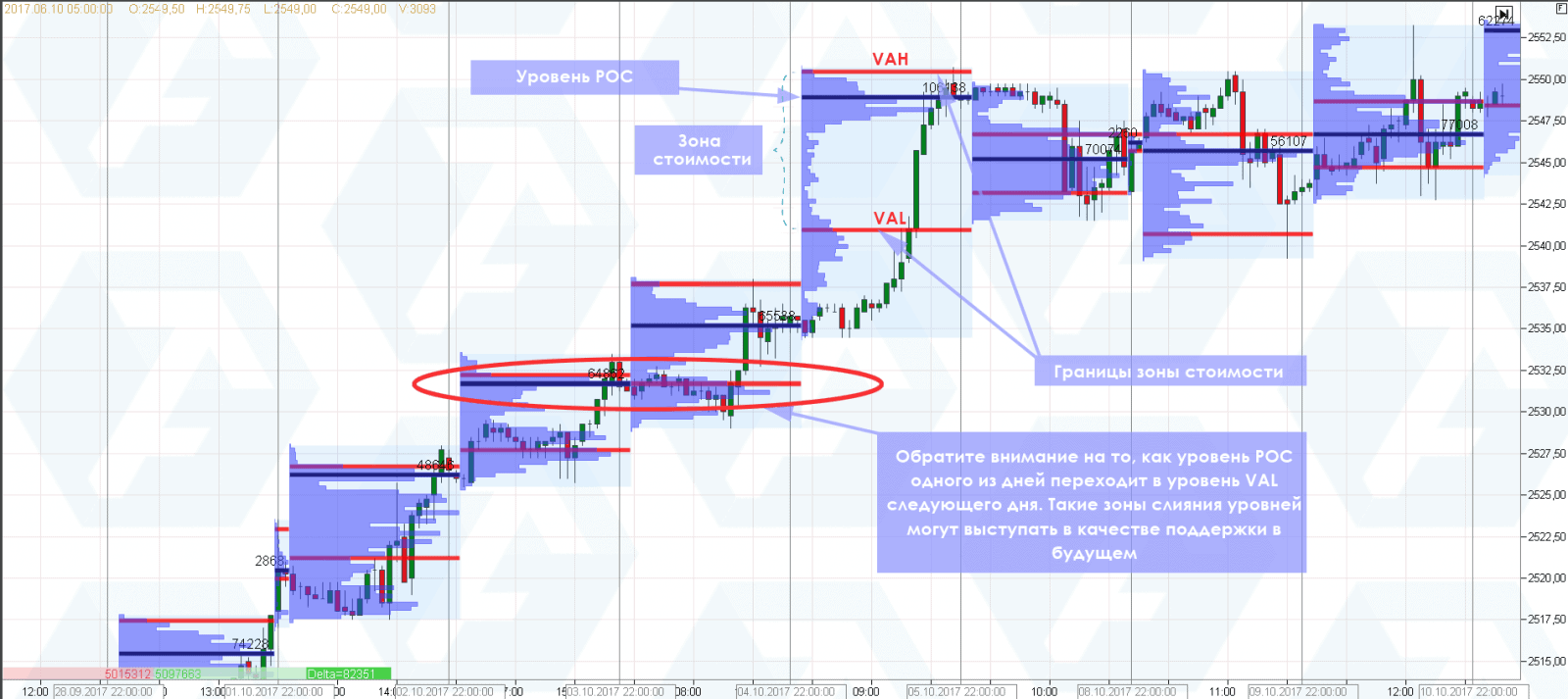

Становитесь волками на рынке и не уподобляйтесь лосям. Добавьте индикатор объемного профиля на график и оцените картину на рынке за последние 15 дней. Посмотрите, как на зоны стоимости, так и на уровни POC, и проанализируйте, как цена реагировала на них.

Особенно важными являются зоны слияния уровней перекупленности (VAL) или уровней перепроданности (VAH) с уровнями POC. Если такие зоны кроме прочего совпадают с уровнями макроторговли (например, с институциональными уровнями), то их значение трудно переоценить.

Если уровень точки контроля POC предыдущего дня влияет на цену и зону стоимости следующего дня, то он становится более значимым.

Используйте слияние уровней, чтобы ваш торговый счет никогда не оставался «голодным»

Используя POC предыдущих дней, волки фьючерсного рынка эффективно преследуют и потребляют прибыль.

Подключите к графику индикатор Market Profiles, настройте выделение зон стоимости, постройте уровни по ключевым ценам POC, VAL и VAH. После чего найдите зоны с высокой концентрацией этих уровней. Обратите особое внимание на предшествующие VAL или VAH, которые находятся на одном уровне с новыми точками контроля (POC) или наоборот.

Точка контроля (или POC) является очень эффективным инструментом, который указывает трейдерам место для торговли. Чтобы разобраться в том, когда именно торговать, изучите материалы из нашей статьи об анализе потока ордеров «Учимся читать футпринт: что нужно знать каждому новичку». Рекомендуем использовать метод определения уровней, описанный в сегодняшней статье, как дополнение к вашей торговой системе.

Друзья, становитесь волками фьючерсного рынка! Удачи вам и профитов!

Индикатор скорости изменения цены (ROC): методы торговли

Индикатор скорости изменения цены (Rate of Change — ROC) — это индикатор в техническом анализе, который измеряет процентное изменение цены финансового актива между двумя периодами времени. Он показывает изменение текущей цены по сравнению с ценой за определенное количество периодов в прошлом.

Индикатор ROC можно использовать для подтверждения движения цены или обнаружения дивергенций. Его также можно использовать в качестве индикатора для определения условий перекупленности и перепроданности, а также для подтверждения тренда.

Как рассчитывается индикатор скорости изменения цены?

Расчет ROC очень прост и требует ввода всего два типа данных. Цена закрытия на сегодняшний день и цена закрытия n периодов назад. N периодов могут быть любыми: от 5 до 14 периодов.

Формула для расчета ROC следующая:

[(Текущая цена / Цена n периодов назад) — 1] x 100

Как правило, скорость изменения рассчитывается на основе 14 периодов для значения n, но может быть изменена на любой период, предпочитаемый трейдером.

К примеру, если закрытие сегодня составляет 100, а закрытие 14 дней назад было 85, тогда ROC = [(100 — 85) / (85)] * 100 или 17,64. Это означает, что цена выросла на 17,64% за 14-дневный период. Как видно, расчет ROC очень прост и не требует много времени.

Индикатор скорости изменения цены — это осциллятор, цена которого движется выше и ниже нулевой линии и не имеет границ, так как при сильном восходящем тренде цена ROC будет показывать значения, которые со временем увеличиваются.

Поскольку показания ROC зависит от фактической цены финансовых активов, его значения нередко продолжают расти до более высоких уровней в течение определенного периода времени. Можно ожидать как отрицательные, так и положительные показания осциллятора ROC. Положительные значения ROC указывают на восходящий тренд, а отрицательные — на нисходящий.

Ниже мы видим график Nasdaq 100 ETF (QQQQ) с индикатором скорости изменения цены за 14 дней:

Индикатор ROC движется возле нулевой линии. При этом индикатор движется вверх в положительную область, если цены повышаются, и на отрицательную территорию, если цены понижаются.

Правая часть графика показывает, как рассчитывается скорость изменения цены. Цена закрытия в 14 день была разделена на цену закрытия 14 дней назад, что составило 1,0467. Затем мы отняли единицу, чтобы получить 0,0467, а затем умножили на 100, чтобы получить 4,67. Это означает, что цена QQQQ выросла на 4,67% за 14-дневный период, обозначенный на графике. Индикатор ROC подтвердил, что цена достигла более высоких минимумов, что обычно является бычьим сигналом.

Основные характеристики индикатора ROC

Индикатор ROC может успешно использоваться на любых финансовых рынках. Не существует правильных или неправильных настроек иникатора, но каждый трейдер должен принимать решения в зависимости от рыночных условий и текущей волатильности.

Индикатор ROC можно использовать на различных таймфреймах, дневных, недельных, 5-минутных или 1-часовых. Простота — одно из главных преимуществ индикатора ROC. Рассчитать показания индикатора ROC можно довольно просто и быстро.

Индикатор скорости изменения цены можно использовать для краткосрочной торговли и финансового анализа акцийи или других финансовых инструментов, но в целом значение индикатора ROC лучше всего использовать для определения долгосрочного тренда. Рекомендуется использовать этот инструмент для подтверждения сигналов с применением более детального уровня анализа.

Есть несколько вариантов использования ROC в техническом анализе:

Дивергенции

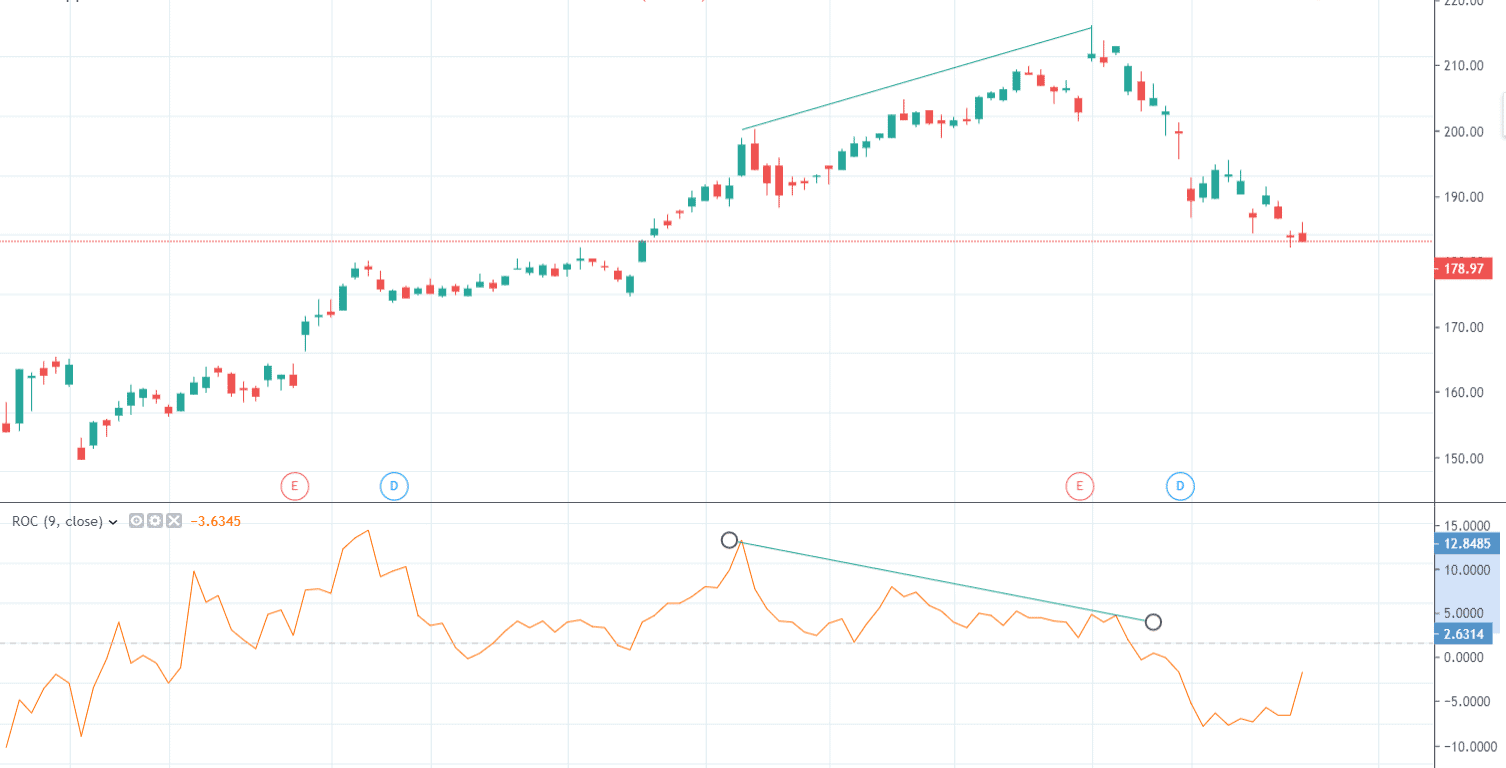

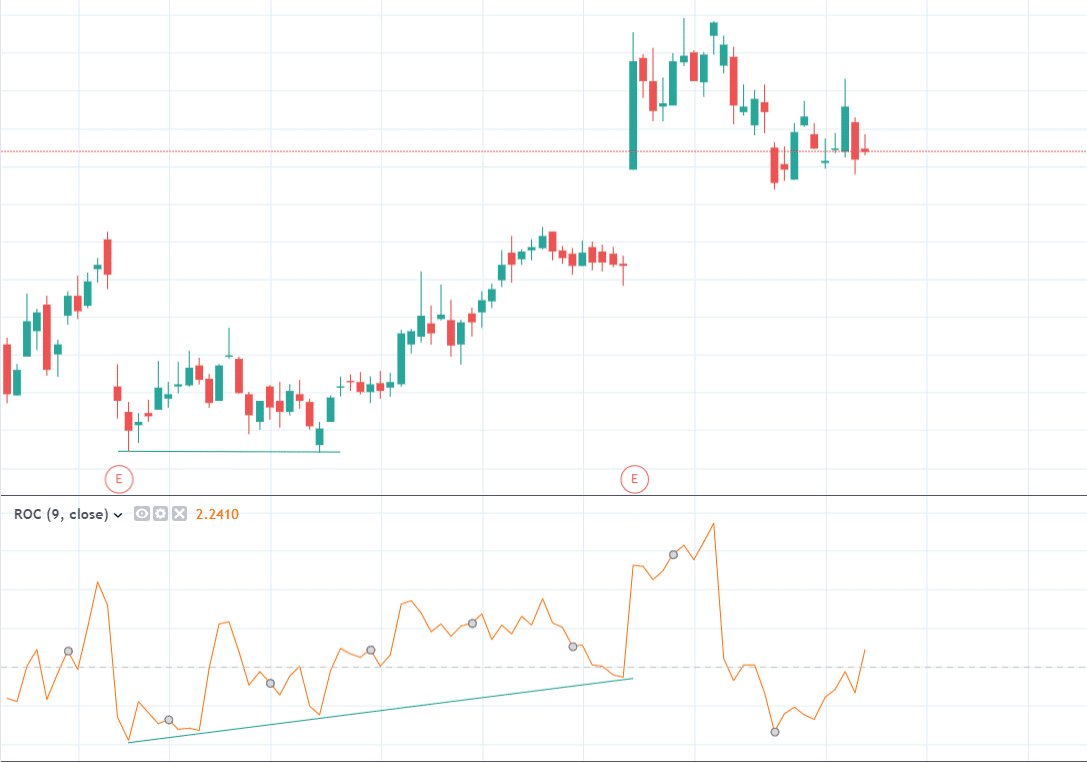

Сравнив два графика, трейдеры или инвесторы могут увидеть дивергенции индикатора ROC.

Мы видим дневной график акций Apple Inc (AAPL), показывающий отрицательную дивергенцию между ценой акции и индикатором ROC. При использовании трендовых линий произошла сильная дивергенция, поскольку цена акций AAPL недавно поднялась, но цена индикатора ROC в то же время двигалась вниз. Последовало сильное снижение цены акций AAPL, подтвердившее отрицательную диверегенцию.

Следующий график — дневной график акций Twitter Inc (TWTR), показывающий положительную дивергенцию. После формирования двойного дна около ценового уровня 30 долларов цена акции TWTR немного снизилась, в то время как цена индикатора ROC уже росла. Вскоре последовало хорошее ралли для цены акций, подтвердившее раннюю дивергенцию.

Уровни перекупленности или перепроданности

Как упоминалось ранее, индикатор скорости изменения цены показывает показания при экстремальных значениях, так как не имеет границ. При очень сильном восходящем тренде или неожиданном росте цены осциллятор ROC может показывать значения за пределами обычного диапазона в течение определенного периода времени. Эти экстремумы перекупленности или перепроданности следует отслеживать, поскольку они могут указывать либо на консолидацию, либо даже на разворот тренда.

В отличие от других осцилляторов, которые имеют определенный диапазон, экстремальные значения осциллятора ROC очень субъективны. Один трейдер может посчитать экстремальное значение слишком большим, в то время как другой трейдер может продолжать считать, что показания ROC все еще могут подняться на более высокие уровни.

Раннее предупреждение об изменении тренда

Значение ROC выше нуля в большинстве случаев связано с бычьим импульсом. Напротив, значение ROC ниже нуля указывает на медвежий импульс или нисходящий тренд. Если вы видите пересечение показаний ROC выше или ниже нулевой линии, это может быть ранним сигналом о том, что вскоре может последовать смена тренда.

Если показания ROC в течение длительного периода времени были выше нулевой линии, пересечение выше нулевой линии может указывать на то, что нисходящий тренд, возможно, приостановился, сформировалось дно и можно ожидать более высоких уровней цен для базового финансового инструмента.

Подтверждение продолжения тренда

Более низкие показания ROC могут подтвердить недавнюю тенденцию и ее силу. Крайний наклон ROC показывает чрезмерное давление покупателей или продавцов и может оказаться неустойчивым с течением времени. Это не означает, что возможен разворот, но может последовать откат цены. В этом контексте трейдеры могут купить акции или продать их по более низким или более высоким ценам.

Плавный наклон осциллятора ROC более подходит для продолжения текущего тренда, указывая на сбалансированное предложение и уровень спроса.

Плюсы и минусы индикатора скорости изменения цены

Плюсы индикатора ROC:

Минусы индикатора ROC:

Посмотрим на пример:

Приведенный выше график представляет собой недельный график акций Twilio Inc (TWLO). Я уже упоминал, что индикатор ROC может выделять дивергенции и возможные изменения тренда. Это пример того, как индикатор ROC дает ложные сигналы в течение длительного периода времени. Существует как минимум 3 пика показаний ROC, и все они дали бы инвесторам неверные торговые сигналы. Следует всегда помнить, что нет технических индикаторов, работающих на 100%.

Индикатор ROC также можно использовать как часть торговой системы. Это может быть как индикатор, основанный на импульсе, так и индикатор следования за трендом. Для трейдеров, которые предпочитают простые торговые стратегии, покупка акций при повышении ROC имеет смысл, и ее легко отслеживать. Когда наклон индикатора ROC начинает значительно колебаться, повышенная волатильность может быть ранним предупреждением для трейдера или инвестора о необходимости подтянуть стоп-лосс или даже закрыть открытые позиции.

Индикатор ROC в периоды высокой волатильности на основе экономических новостей или других фундаментальных факторов может быть не таким эффективным по сравнению с предыдущими примерами. Это не значит, что это плохой индикатор, основанный на импульсе.

Индикатор скорости изменения (ROC) прост и удобен для измерения очень простой, но очень важной вещи — скорости, с которой происходят изменения цены. В контексте объединения индикатора ROC с другими методами технического анализа шансы на успешную сделку увеличиваются.

Интерпретация показаний индикатора

Всякий раз, когда скорость изменения поднимается выше нулевой линии, это означает положительный импульс, а когда ROC опускается ниже нулевой линии, это создает отрицательную динамику цены.

Мы можем можем исползовать скользящую среднюю для получения более достоверных сигналов. Мы используем комбинацию двух скользящих средних с периодами 5 и 30, а также индикатор скорости изменения цены.

На изображении выше представлен график Reliance Capital, и мы видим, что всякий раз, когда 5 DMA выше 30 DMA и когда ROC поднимается выше нулевой линии снизу, мы могли открывать длинную позицию.

Торговая стратегия по индикатору ROC

Лучшим техническим индикатором, который хорошо работает в сочетании со скоростью изменения цены, является канал Кельтнера.

Выявление рыночного тренда — одна из важнейших ролей канала Кельтнера. Индикатор используется трейдерами, которые хотят торговать в направлении преобладающего на рынке тренда.

Правила для входа в сделку просты: мы ожидаем пробоя цены за пределы канала Кельтнера, и движение должно быть подтверждено индикатором скорости изменения цены.

Мы будем использовать канал Кельтнера на основе 200-экспоненциальной скользящей средней и 3-кратного среднего истинного диапазона (индикатор ATR). Кроме того, скорость изменения будет иметь 100 период.

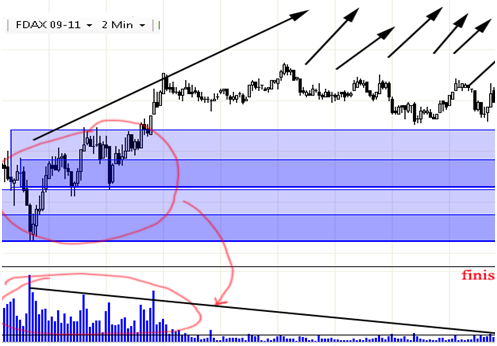

Выше мы видим график индекса Доу-Джонса с периодом 2 недели. Мы добавили канал Кельтнера с указанными настройками и начали искать пробои цены над каналом.

В левой части графика мы видим явный восходящий тренд, поскольку наклон канала Кельтнера направлен вверх. Когда цена закрывается над каналом, мы смотрим на скорость изменения цены, чтобы увидеть, находится ли индикатор выше нулевого уровня.

Мы получили 4 достоверных торговых сигнала во время восходящего тренда.

Размещение стоп-лосса зависит от стиля трейдера. Вы можете разместить стоп-лосс на другой стороне канала Келтнера.

Во время своей торговле следует обращать внимание на наклон канала. Как только мы увидели, что склон стал пологим, мы перестали искать сигналы индикатора. Кроме того, скорость изменения цены давала раннее предупреждение, поскольку классическая дивергенция произошла в верхней части канала.

В правой части сетапа тренд изменился. Наклон канала Кельтнера стал медвежьим, а индикатор ROC пересек нулевую линию. Мы начали искать возможности для продажи, как только цена закрылась ниже канала Кельтнера.

Как и обещал ГРААЛЬ от знакомого трейдера. Часть 2. Идеология рынка.

ИДЕОЛОГИЯ РЫНКА

Большинство на рынке теряет деньги.

Это факт, закон рынка и неопровержимая статистика.

Логическое следствие 1: «Искать причину движения цены надо не в производных прошлых цен, а в структуре позиций, занятых разными группами игроков.»

Логическое следствие 2: Поэтому смысл всего рыночного анализа сводится к тому, что нужно определить в какую сторону открыто «большинство» и на каких уровнях в текущий момент.

Логическое следствие 3: «Большинство» — это слабые деньги. Потому как они всегда проигрывают сильным деньгам, т.е. меньшинству.

Логическое следствие 4: Если предположить, что «большинство» направленно может открыть свои позиции, что на ценовых пиках и происходит, то мы вынуждены признать что всегда есть некий «контрагент толпы». Более того, если 95-99% трейдеров по статистике проигрывали и будут проигрывать, то соот-но есть некая прослойка в 1-5%, которая всегда принимает выигрыш. Деньги ведь никуда не деваются, а только перераспределяются между участниками. Далее, следуя логике, общее число денежных ср-в у меньшинства (1-5%) больше, чем «толпы».

Все это принуждает нас ввести в свои рассуждения такое понятие как «маркет-мейкер», хотя вы можете называть его как вам угодно. Оно служит пассивным покупателем и продавцов в любой момент времени и способно удовлетворить любую частную ставку.

Еще раз, более доступно: Есть толпа, в которой есть и покупатели и продавцы, а есть те, кто им раздаёт и лонги и шорты. Правда законов прайс-экшн такова, что на рынке проиграют и покупатели и продавцы в толпе даже в рамках одного тренда, выйграет лишь «маркет-мейкер».

Пример: S&P500.

Резко возросшие обьемы на хаях говорят о том, что толпа там усиленно начала открывать лонги и держать их до МК.

Толпа не могла тут шортить :

1) Потому что рост по сформировавшемуся тренду в тот момент смотрелся более предсказуемее, чем произошедший обвал, т.к. продолжение тенденции вероятнее её смены: )

2) Покупатели проиграли. По факту. Значит там все слабые деньги покупали, а сильные распродавали.

3) А держали до последнего потому что объемы прошли только на лое (именно поэтому он и оказался лоем). Если бы толпа продала раньше – такого падения бы не было… На чем падать, если все продали?

На лоях максимальный пессимизм и паника толпы выражена в рекордных объемах.

Толпа не могла тут покупать по трем причинам:

1) Падение уже было очевидно каждому.

2) Толпа не могла там покупать потому что она была УЖЕ в лонгах на хаях… поэтому продажи сильным деньгам были вынужденные…

3) Как мы по факту видим покупатели одержали победу. По факту. А значит большинство никак не могло быть на стороне победивших.

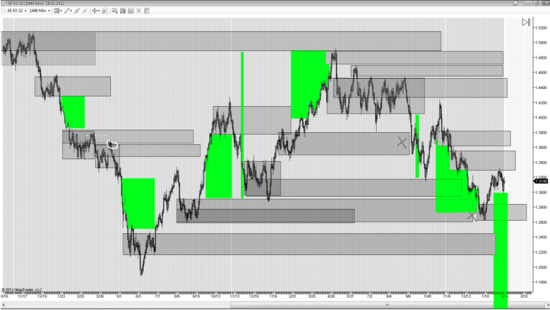

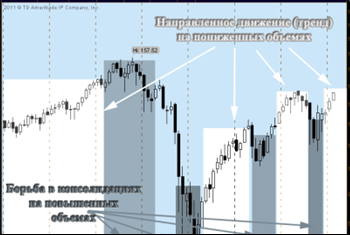

ПРО ОБЪЕМЫ

То что максимальные объемы проходят всегда в разворотных точках, т.к. там происходит борьба и формирование баланса. В тренде объемы всегда меньше, потому что тренд это движение от одного дисбаланса к другому, т.е. например от перекупленности к перепроданности. Что это значит?

1) В тренде не может быть стратегических поддержек или сопротивлений. Они могут быть только в его источнике, т.е. в консолидациях (накоплениях), от которых в свое время развернулся рынок.

Исключением могут быть промежуточные затяжные консолидации.

2) Если в процессе движения начали проходить критические объемы – это значит что баланс на рынке мог поменяться, потому что происходит борьба.

Аналогично если направленное движение происходит на пониженных объемах без всплесков – значит текущий баланс сохраняется и это фактор продолжения тенденции.

Вывод: это все означает, что нет никакого смысла лезть в рынок, пока он на стадии формирования баланса (накопления), т.к. в рамках аккумуляции он может ходить в любые стороны. Разумнее подождать окончания борьбы и играть на стороне сильных денег. Единственный способ определить в какую сторону стоят сильные деньги – это направление движения цены на резко снижающихся объемах, т.к. снижение активности говорит об окончании борьбы.

ПРО СОСТОЯНИЯ РЫНКА

Рынок может быть только в 2-х состояниях:

1) Консолидация или борьба, в которых происходит либо накопление либо распределение, либо в большинстве случаев и то и другое одновременно (кукл переворачивается )))

2) Тренд или направленное движение, который как правило имеет свой источник, выраженный либо в критически больших объемах за малый период времени, либо в кумулятивных объемах за большой период (консолидация).

Тренд это движение от накопления к последующему накоплению или распределению. Т.е. в зоне направленных движений стратегических поддержек и сопротивлений быть не может.

В каждом из этих состояний нужно, разумеется торговать по своему, т.к. природа этих состояний различна и законы поведения цены соот-но тоже.

След-но крайне необходимо различать эти состояния еще на стадии формирования, ибо только так можно извлечь из этого прибыль.. В уже очевидно сформированном тренде увеличивается вероятность разворота, а в очевидно напиленном боковике – вероятность выхода из консолидации и вхождения рынка в тренд. Одно постоянно перетекает в другое. Накопление – движение – распределение, накопление – движение – распределение.

Тренд

В тренде присутствуют основная аккумуляция (источник), промежуточные аккумуляции и встряски. Встряски в тренде происходят в любых разряженных зонах и никогда не затрагивают стратегически важные аккумуляции.

Топливо для тренда составляют направленно открытые убыточные позиции слабых трейдеров, запертых в зонах аккумуляции. Ибо они создают на рынке дисбаланс, который порождает движение к балансу. Т.е. если «большинство» купило, оно создало «перекупленность» и породило движение вниз, к балансу… т.к. для баланса (и для последующей перепроданности) необходимо вытряхнуть толпу из лонгов иначе рынок так и останется перекупленным. А вытряхнуть её можно только падением котировок… и падать они будут до тех пор, пока быки не выйдут в кеш.

При сильном тренде в скопления слабых запертых трейдеров цена НЕ возвращается, т.к. может потерять своё топливо, на котором и держится этот тренд. Да и потом, сильные деньги просто напросто защищают свои инвестиции и никогда не дадут их контрагентам выйти в плюс. Поэтому особо концентрированные скопления открытых убыточных позиций толпы являются стратегическими поддержками либо сопротивлениями и являются самыми защищёнными зонами рынка. Их смело можно использовать для постановки своего стоп-лосса.

Стоит заметить, что ценовой диапазон может являться поддержкой или сопротивлением только при наличии в нем открытого интереса. Диапазоны, из которых весь открытый интерес уже вытряхнули – не имеет никакой силы.

Как узнать, есть ли в аккумуляции еще открытый интерес? Элементарно. Если ММ позволил цене вернуться в источник движения – значит никакого источника уже нет 🙂 Не у кого деньги там отбирать либо этим можно пренебречь. Соот-но если цена не возвращалась в диапазон из которого вышла – мы допускаем, что в нем еще кто-то есть.

Например бычий тренд – это систематическое аккумулирование поддержек и пробития сопротивлений (после чего они навсегда теряют свою силу). Как только сопротивления начнут аккумулироваться, а поддержки пробиваться (отменяться навсегда) – жди разворота тренда либо мощной встряски.

Самым минимальным фактором зарождения тренда является:

1) появление источника тренда. На рисунке тренд вверх. Рыночный баланс бычий, т.е. сильные деньги в лонгах.

2) отмена этого источника. (разворот). На рисунке тренд вниз. Рыночный баланс медвежий, т.к. сильные деньги в шортах.

РАЗРЯЖЕННЫЕ ЗОНЫ.

Разряженные зоны – особый фактор, который нужно учитывать, т.к. их величина и являются возможным потенциалом любого импульса. Все диапазоны не содержащие в себе мощных ДЕЙСТВУЮЩИХ консолидаций – является разряженной зоной.

Пока цена находится в боковике – весь диапазон боковика является разряженной зоной. Поэтому если вы шортите на расширении верхней границы – то под вами разряженная зона как минимум до нижней границы, а как максимум до ближайшей консолидации-поддержки.

Разряженные зоны – это зоны повышенной вероятности посещения котировок, т.к. для на их пути нет никаких препятствий.

Разряженная зона играет одну из ключевых ролей в определении вероятности движения цены в том или ином направлении.

Пробитие (отмена) поддержки\сопротивления увеличивает разряженную зону до следующей поддержки\сопротивления, увеличивая потенциал движения.

Цели движения

Цели делятся на 2 идеологических принципа:

1) Выравнивание рыночного баланса, который является топливом для движения.

(из перекупленности в нейтрал или в перепроданность)

2) Серьёзное препятствие в виде сильной подд\сопрот.

1) Принцип 1.

Цель любого перепроданного растущего рынка – что бы толпа вместо того, что бы постоянно шортить, начала уже наконец-то покупать. Для этого можно сделать несколько вещей:

А) Пробить очень четкий визуальный уровень (сопротивление), после чего толпа поменяет своё мнение по рынку… и будет покупать на откатах. Пробитие визуальных уровней очень сильно влияет на восприятие толпы. Пробитие виз-уровней сопротивлений создает иллюзию роста, пробитие виз-уровней поддержки – иллюзию падения. Ессно это сопровождается соот-щей реакцией толпы, что и меняет баланс.

А еще по классике тех. Анализа всех учат ставить туда свои стопы, поэтому даже технически это ведет за собой всплески ликвидности(обьема) и изменение рыночного баланса.

Б) Еще очень хороший способ изменить баланс рынка их перепроданного в перекупленный – открыть основную сессию вверх, т.к. именно направление открытия создаёт иллюзию направления до конца дня, т.е. истинное движение. На деле направление открытия рынка максимально ложное, т.к. впитывает в себя концентрированную порцию направленного открытого интереса в сторону открытия. Либо закрытие ранее убыточных позиций, т.к. внушает страх и не уверенность в них.

Поэтому явное открытие сильным направленным импульсом и критическими объемами – признак если не разворота, то как минимум локальной коррекции. Поэтому чаще используется в дейтрейдинге, нежели в позиционке.

Еще раз:

Цель по ES в большинстве случаев исполнится не раньше открытия основной сессии, т.к. до этого времени баланс на нем поменяться не может, ибо обьемы могут пройти только на оупене. Поэтому не соскочите раньше времени.

По евро, если вы открыты позицию по тренду, то цель с большой вероятностью будет выполнена в 10-12 часов по мск.

В) Вы торгуете в боковике, то цель лонга от нижней границы – соответственно верхняя граница боковика и наоборот. Потому что на нижней границе толпа видит только иллюзию падения и слабости рынка и шортит. Но стоит цене развернуться и вырасти к верхней границе, как все кто был убежден в слабости рынка меняют своё мнение. Понимают что они были не правы, а сл-но кроют свои шорты… + чисто технически конечно же на верхней границе будут скопления всех стоп-лоссов шортунов – они то и избавят рынок от локальной перепроданности в моменте.

Г) Затяжные консолидации тоже имеют свойство менять рыночный баланс. Этому способствует несколько людских предрассудков. Например после резкого выстрела вверх рынок первое время кажется в моменте перекупленным и нуждающимся в коррекции. Но после того, как рынок вместо коррекции – законсолидировался, он уже не кажется перекупленным, т.к. он отстоялся и нарисовал массу новых поддержек. Некоторые её называют плоской коррекцией. Это создаёт иллюзию сильного рынка и способствует закрытию коротких позиций. Еще влияет тот фактор, что при сформированной консолидации очередной хай вселяет в шортящую толпу приступы страха, т.к. выход из консолидации всегда очень мощный, что может обернуться еще более огромными убытками.

Д) При уже сформированном тренде признаком разворота (а он же и является целью движения) служит изменение тенденции. При бычьем рынке все мощные накопления становятся поддержками, (одна над другой, т.к. рынок аккумулирует топливо) а сопротивления в то время пробиваются. Как только вы видите, что свежая консолидация стала вдруг сопротивлением после выхода из неё, а сильная поддержка в то время отменилась – это признаки разворота и достигшей цели рынком, т.к. баланс на рынке уже поменялся.

ТРЕНД ЯВЛЯЕТСЯ ТРЕНДОМ, КОГДА ЕГО СТРАТЕГИЧЕСКИЕ ПОДД\СОПРОТ НЕ ОТМЕНЯЮТСЯ, А ПРОДОЛЖАЮТ НАКАПЛИВАТЬСЯ (ПИРАМИДИТЬСЯ).

• КАК ТОЛЬКО НАЧИНАЮТ ОТМЕНЯТЬСЯ ПОДДЕРЖКИ ПРИ БЫЧЬЕМ ТРЕНДЕ, А СОПРОТИВЛЕНИЯ ТЕСТИРОВАТЬСЯ – РЫНОК ПЕРЕХОДИТ В МЕДВЕЖИЙ ТРЕНД.

• КАК ТОЛЬКО НАЧИНАЮТ ОТМЕНЯТЬСЯ И ПОДДЕРЖКИ И СОПРОТИВЛЕНИЯ – РЫНОК ВХОДИТ В СОСТОЯНИЯ БОКОВИКА, СОО-НО НУЖНО ИГРАТЬ ПО ЕГО ПРАВИЛАМ.

Завтра ждите в это же время. В продолжении будут озвучены темы.

Что значит стратегические поддержки и сопротивления?

Рыночный баланс.

Боковик (пила/консолидация)

Расширение или выход из диапазона??

Как торговать в боковике?

Точки входа по тренду.